ヒューマンクリエイションホールディングス(7361)上場とIPO初値予想【幹事配分や独自評価あり】

ヒューマンクリエイションホールディングス(7361)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はSMBC日興証券が引受けます。

上場規模は約36.8億円で公開株数1,619,400株、オーバーアロットメント200,100株です。想定発行価格は2,020円になっています。

ベンチャーキャピタルが株式保有し、VCが設立した企業が売出人になっているようですね。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 上場予定 | 3月16日 |

| BB期間 | 3月01日~3月05日 |

| 企業ホームページ | https://hch-ja.co.jp/ |

| 事業の内容 | システムの開発・保守を行う技術者派遣に特化した人材派遣事業 |

【手取金の使途】

差引手取概算額85,920千円に本第三者割当増資の手取概算額上限51,482千円を合わせた、手取概算額合計上限137,402千円については、①人材採用費、②エンジニアの人件費に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ヒューマンクリエイションホールディングス(7361)IPOの業績と事業内容

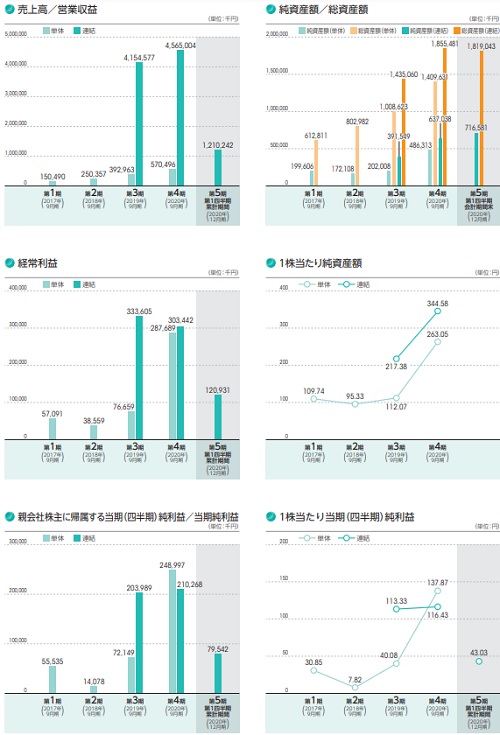

業績は増収増益予想が出ていますがファンド売り抜け案件になり、配当で調整してきた感じがします。配当は9月末に48.98円になっています。悪くありませんがイメージは良くないですよね。

グループ企業は純粋持株会社である同社と、事業を担う連結子会社4社の合計5社で構成されており、エンジニア派遣に特化した技術者派遣事業を主たる事業としています。

事業契約形態では派遣契約、請負契約等があります。同社グループは、主として派遣契約を顧客企業と締結することで事業を展開していますが、一部の顧客企業に対しては請負契約等を締結しているそうです。

ヒューマンクリエイションHDグループは、システムソリューションサービス事業の単一セグメントになります。

システムソリューションサービス事業とは、主要顧客であるシステムインテグレーターやメーカーを経由して受託した企業向け社内システム構築などの開発案件に参画し、エンジニアの顧客企業先常駐を基本としてシステムの開発・保守を行う技術者派遣事業です。

また、システムの利用者となるエンドユーザーから直接受託したシステムの構築についても行っています。

システムソリューションサービスの提供先は、金融サービス業界、製造・流通業界、エネルギー業界、公共・医療業界、通信・メディア業界など幅広く、開発領域についても、物流、製造、マーケティング・販売、サービスなど多岐に渡ります。

経済の影響によるリスクでは、国内外の経済、景気動向及び主要顧客である大手システム開発企業各社の需要の動向に影響を受ける可能性があるそうです。

国内外の景気の大幅な落ち込みによる大手システム開発企業各社からの受注の減少などが起きた場合には、同社グループの業績や財政状態に影響を与える可能性があるそうです。

コロナによる影響はあまりなく受注環境は回復傾向となっています!

ヒューマンクリエイションホールディングス(7361)IPO仮条件と公開価格の日程

| 想定価格 | 2,020円 |

| 仮条件 | 2,020円~2,120円 |

| 公開価格 | 3月08日 |

想定発行価格から試算される市場からの吸収金額は約32.7億円です。オーバーアロットメントを含めると約36.8億円になります。売出株中心のIPOになりファンドが組成した企業が売出人となっています。

筆頭株主のBSHは所有する株式の全部を売却するそうなので上場ゴールですね。企業買収などのM&Aも行い規模を大きくしてきた企業となっています。

ヒューマンクリエイションホールディングス(7361)IPOの幹事団詳細と会社データ

| 公募株数 | 50,000株 |

| 売出株数 | 1,569,400株 |

| 公開株式数 | 1,619,400株 |

| OA売出 | 200,100株 |

| 引受幹事 | SMBC日興証券(主幹事) 三菱UFJモルガン・スタンレー証券 ひろぎん証券 SBI証券 マネックス証券 |

| 委託見込 | auカブコム証券 SBIネオトレード証券 |

SMBC日興証券が主幹事なので当選期待はかなりあるように思います。IPOでは人気が低めのファンド案件ですからね。

ただIT系の人材派遣は気になります。口座開設を行うとブロンズコースになるため当選チャンスかもしれません。

それに今回はマネックス証券幹事として入っているため申し込みたいと思います。現在、委託経由のIPO取扱いがあり複数銘柄に参加しています。

銘柄ごとに資金が必要なので結構大変です。でも当選を考えると他社より優位かもしれません。コツコツ申し込みを行っています。昨年も当選できていますからね。

今回はauカブコム証券からもIPO抽選に参加できるはずです。三菱UFJモルガン・スタンレー証券経由の委託販売になります!

当選率高めのIPOに狙いを定めて3月上場ラッシュを乗り切りたいと思います。資金がたくさんある方が羨ましいですね。

ヒューマンクリエイションホールディングスの会社設立は2016年10月03日、本社住所は東京都千代田区霞が関三丁目2番1号、社長は富永邦昭氏(50歳)です。※2021年2月10日時点

従業員数は9人(臨時雇用者0人)、平均年齢33.9歳、平均勤続年数3.5年、平均年間給与約429万円です。連結従業員数は765人と多いようです。

ヒューマンクリエイションホールディングス(7361)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社BSH | 1,741,749株 | 94.21% |

| HCHグループ従業員持株会 | 51,351株 | 2.78% |

| 富永 邦昭 | 43,050株 | 2.33% |

| 下田 昌孝 | 12,000株 | 0.65% |

| 渡部 峻介 | 600株 | 0.03% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である株式会社BSHは、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して90日目の2021年6月13日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

貸株人かつ当社役員である富永邦昭、下田昌孝及び渡部峻介並びに当社株主であるHCHグループ従業員持株会は、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して180日目の2021年9月11日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 1,555,000株 | 96.02% |

| 三菱UFJモルガン・スタンレー証券 | 16,100株 | 0.99% |

| ひろぎん証券 | 16,100株 | 0.99% |

| SBI証券 | 16,100株 | 0.99% |

| マネックス証券 | 16,100株 | 0.99% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,200円~2,500円

※ファーストインプレッション

第二弾⇒ 2,500円~3,200円

※仮条件発表後

初値予想と市場コンセサンス

ヒューマンクリエイションホールディングスの初値予想をリサーチして記載します。

初値予想2,500円~3,500円

修正値3,000円~3,500円

地合いが好調なので仮条件が引上げられています。機関投資家の評価も高そうですね。

仮条件上限で公開価格が決定した場合は吸収額が38.6億円となり、時価総額が40.3億円です。殆どの株式を売ってしまうためそこが懸念材料です。

コロナ禍でも業績が増収増益のため評価されそうです。人材派遣でもITエンジニアですからね。2021年9月期の連結業績予想は売上50.83億円で経常利益5.03億円です。前期比較だと売上11.35%増、経常利益66.0%増になります。

四半期利益は3.09億円で前期2.10億円から47.1%増と好調です。株価2,120円算出のPERは12.83倍、PBRは3.90倍になります。

配当が48.98円出ることになっているため一定価格での買い需要は見込めるでしょう。配当利回りは2.31%になります!

ヒューマンクリエイションホールディングス(7361)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 該当事項なし | -株 発行価格-円 |

ロックアップは90日間(2021年6月13日)と180日間(2021年9月11日)にわかれています。ロックアップ解除倍率の設定はありません。

さらにストックオプション(新株予約権)もありません。ただし今後発行する可能性があるそうです。

時価総額は東証データの上場時発行済み株式数の1,898,750株から算出すると想定価格ベースで約38.4億円になります。

配当頼みの銘柄かな?と思ったので配当金を調べてみると48.98円出るそうです。想定ベースの配当利回りは2.42%になるため標準的でしょう。業績は増収増益見込みとなっています。

今の地合いなら初値で買われ可能性が高そうですね。上場規模もそれほど多くないため参戦したいと思います。

ユニコーンさんと1ヶ月限定で特典を付けてもらいました!口座開設を行うとAmazonギフト券を1,500円分貰えることになりました!貰うにはキャンペーンコードの「angel02」を口座開設時に利用してください。

他のサイト経由だとキャンペーンコードの表示がないため気を付けてください。投資を行う必要はありません!

タグ:IPO初値予想