セキュア(4264)上場とIPO初値予想【幹事配分や独自評価あり】

セキュア(4264)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はSMBC日興証券が引受けます。

上場規模は約6.7億円で公開株数669,000株、オーバーアロットメント100,300株です。想定発行価格は870円になり、公開価格は950円に決定しています。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場日 | 12月27日 |

| BB期間 | 12月10日~12月16日 |

| 企業ホームページ | https://secureinc.co.jp/ |

| 事業の内容 | 法人向け入退室管理及び監視カメラシステムの提供等 |

目次まとめ

セキュア(4264)IPOの業績と事業内容

セキュアは入退室管理システムや監視カメラシステムを中心とした、セキュリティシステム構築における最適化を柱に、着実に事業規模を拡大しています。

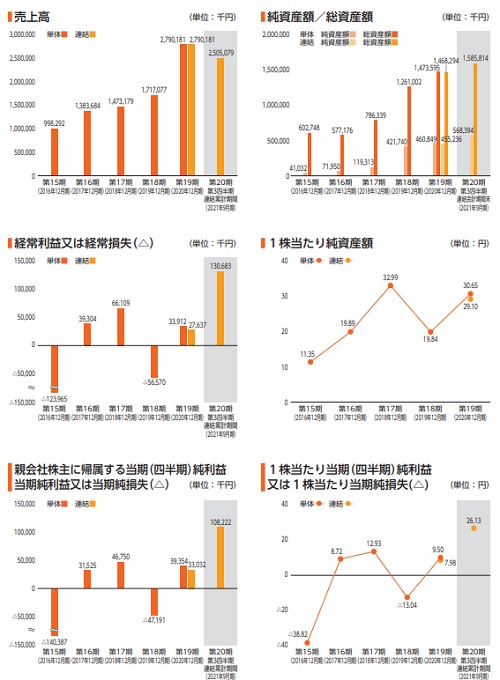

業績は拡大傾向で今期は1.26億円の四半期利益予想になっています。売上は33.8億円にもなります。好調な業績でIPOでも人気の事業なので初値利益が見込めそうです。

IPOに当選した方は1単元10万円程度の利益が期待できそうですね!

セキュア(4264)IPO仮条件と公開価格の日程

| 想定価格 | 870円 |

| 仮条件 | 870円~950円 |

| 公開価格 | 950円 |

想定発行価格から試算される市場からの吸収金額は約5.8億円です。オーバーアロットメントを含めると約6.7億円になります。

既に公開価格が決定しているため最終的な吸収金額は約7.3億円になります。

セキュア(4264)IPOの幹事団詳細と会社データ

| 公募株数 | 449,000株 |

| 売出株数 | 220,000株 |

| 公開株式数 | 669,000株 |

| OA売出 | 100,300株 |

| 引受幹事 | SMBC日興証券(主幹事) みずほ証券 SBI証券 楽天証券 いちよし証券 東海東京証券 |

| 委託見込 | DMM.com証券(PR) |

セキュアの会社設立は2002年10月16日、本社住所は東京都新宿区西新宿二丁目6番1号新宿住友ビル20F、社長は谷口辰成氏(45歳)です。※2021年12月22日時点

従業員数は95人(臨時雇用者0人)、平均年齢38.2歳、平均勤続年数4.0年、平均年間給与約556万円です。

セキュア(4264)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 合同会社LYON | 1,339,500株 | 30.44% |

| 谷口 辰成 | 495,000株 | 11.25% |

| 谷口 喆成 | 451,500株 | 10.26% |

| 谷口 才成 | 450,000株 | 10.22% |

| CBC株式会社 | 228,000株 | 5.18% |

※上位株主の状況

【ロックアップ情報】

本募集および引受人の買取引受による売出しに関し、貸株人かつ売出人である谷口辰成、売出人である合同会社LYON、谷口喆成、谷口才成、当社株主であるCBC株式会社、株式会社ブロードバンドタワー、株式会社東邦銀行、株式会社KAWASHIMA、株式会社モルフォ、株式会社ブレインパッド、株式会社ラック、プロパティエージェント株式会社、グローバルベンチャーコンサルティング株式会社および藤橋昭一ならびに当社新株予約権者は、SMBC日興証券株式会社に対して、本募集および引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して180日目の2022年6月24日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式および当社普通株式を取得する権利を有する有価証券の発行、譲渡または売却等を行わない旨を約束しております。

この他、売出人等に対して90日間のロックアップと売出価格1.5倍以上のロックアップ解除設定があります。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 609,200株 | 91.06% |

| みずほ証券 | 33,400株 | 4.99% |

| SBI証券 | 6,600株 | 0.99% |

| 楽天証券 | 6,600株 | 0.99% |

| ○○証券 | 6,600株 | 0.99% |

| いちよし証券 | 6,600株 | 0.99% |

| 東海東京証券 | 6,600株 | 0.99% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,600円~1,800円

※ファーストインプレッション

第二弾⇒ 1,800円~2,200円

※仮条件発表後

初値予想と市場コンセサンス

セキュアの初値予想をリサーチして記載します。

大手初値予想1,500円~2,000円

修正値2,000円~2,235円

再修正2,000円前後!

セキュア(4264)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2021年1月01日~2025年12月31日 | 120,000株 発行価格184円 |

| 2022年1月01日~2029年12月18日 | 139,500株 発行価格667円 |

ロックアップは180日間と90日間にわかれています。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の4,590,620株から算出すると想定価格ベースで約39.9億円になります。

公開価格が決定したため時価総額は43.6億円になります!

初値2倍が目標値みたいなので、初値後に祭り化すれば良いですよね。12月上場のIPOに沢山当選しても殆ど利益にならないためA級IPOが欲しいです。

![]() セキュア(4264)主幹事引受け企業⇒ SMBC日興証券

セキュア(4264)主幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想