【評価】カバー(5253)IPOの上場と初値予想!100億円超えの吸収とデカイ

カバー(5253)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はみずほ証券と三菱UFJモルガン・スタンレー証券が共同で引受けます。

上場規模は約101.5億円で公開株数12,427,400株、オーバーアロットメント1,864,100株です。想定発行価格は710円になっています。

Vチューバー系事業なので期待できそうですね。吸収金額が多いため若干不安です!

| 業 種 | 情報・通信業 |

| 上場市場 | グロース市場 |

| 上場日 | 3月27日 |

| BB期間 | 3月08日~3月14日 |

| 企業ホームページ | https://cover-corp.com/ |

| 事業の内容 | VTuberのキャラクターIP開発及びVTuberプロダクション「hololive production」の運営事業 |

目次まとめ

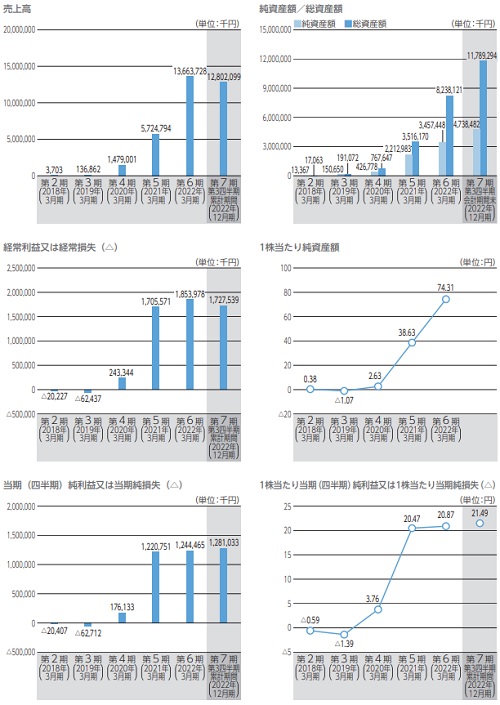

カバー(5253)IPOの業績と事業内容

同社はモーション・キャプチャー技術とアニメルック・アバターを用いて活動するバーチャル・エンターテイナー「VTuber」のキャラクターIP開発、及びVTuberプロダクションhololive production(ホロライブプロダクション)の運営を行っています。

カバーのVTuberは自社開発した配信アプリケーションとアニメルック・アバターを用いて、YouTubeを中心とした動画配信プラットフォームでゲーム実況や歌唱等のライブ配信を主とした活動を行います。

ライブ配信においてはユーザーのメンバーシップ加入やSuper Chatが主な収益源となっています。

カバー(5253)IPO仮条件と公開価格の日程

| 想定価格 | 710円 |

| 仮条件 | 710円~750円 |

| 公開価格 | 3月15日 |

想定発行価格から試算される市場からの吸収金額は約88.2億円です。オーバーアロットメントを含めると約101.5億円になります。

エニーカラーと比較されそうですけど上場規模が大きいため不安材料があります。海外配分率が高ければ日本国内でも人気化しそうです。

カバー(5253)IPOの幹事団詳細と会社データ

| 公募株数 | 1,500,000株 |

| 売出株数 | 10,927,400株 |

| 公開株式数 | 12,427,400株 |

| OA売出 | 1,864,100株 |

| 引受幹事 | みずほ証券(共同主幹事) 三菱UFJモルガン・スタンレー証券(共同主幹事) SBI証券 大和証券 野村證券 マネックス証券 楽天証券 |

| 委託見込 | SBIネオトレード証券 auカブコム証券 |

auカブコム証券からの申込みは忘れないようにしたいですね。後期型抽選なので少し面倒な申込みになります。

公開株数が多いため主幹事は絶対に申込したいところです。かなり前向きに申込みを行いたいと考えています。

カバーの会社設立は2016年6月13日、本社住所は東京都港区芝一丁目7番地17住友不動産芝ビル3号館地下1階、社長は谷郷元昭氏(49歳)です。※2023年2月20日時点

従業員数は401人(臨時雇用者98人)、平均年齢31.6歳、平均勤続年数1.6年、平均年間給与約512万円です。

カバー(5253)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 谷郷 元昭 | 22,800,000株 | 34.76% |

| AT-Ⅱ投資事業有限責任組合 | 10,338,500株 | 15.76% |

| 若山 理子 | 5,968,900株 | 9.10% |

| バレー株式会社 | 3,300,000株 | 5.03% |

| 福田 一行 | 3,000,000株 | 4.57% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2023年9月22日)までになり、ベンチャーキャピタル等に対して発行価格1.5倍以上でロックアップが解除されています。ロックアップを外しに行く展開も期待できそうです。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(共同主幹事) | 6,338,000株 | 51.00% |

| 三菱UFJモルガン・スタンレー証券(共同主幹事) | 5,716,700株 | 46.00% |

| SBI証券 | 124,300株 | 1.00% |

| 大和証券 | 62,100株 | 0.50% |

| 野村證券 | 62,100株 | 0.50% |

| マネックス証券 | 62,100株 | 0.50% |

| 楽天証券 | 62,100株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 800円~1,000円

※ファーストインプレッション

第二弾⇒ 780円~900円

※仮条件発表後

初値予想と市場コンセサンス

カバーの初値予想をリサーチして記載します。

初値予想650円~1,000円

修正値800円前後

思ったほど儲からない状況なのかしれません。儲かると思っていただけに残念です。

利益が見込めると思い積極的に申込んでいる方もいるようです。一時的でも上昇すれば良いけどどうなんだろ?

プロディース力に魅力があるためトップVチューバーが数多くいるそうです。ただエニーカラーに比べて株価設定が高く投資するには心細い感じですね。

当選しやすいため申込だけしておいて大量にきたらキャンセルも考えようかな。。主幹事以外は当選確率低そうです。

カバー(5253)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2024年3月04日~2031年3月04日 | 5,968,900株 発行価格54円 |

ロックアップは180日で1.5倍解除になります。ストックオプションの株数残や発行価格は上記のようになります。ストックオプションは行使期限入りしていません。

時価総額は東証データの上場時発行済み株式数の61,124,200株から算出すると想定価格ベースで約434.0億円になります。

事業規模も大きそうですけど吸収金額も大きいため考えて申込を行いたいと思います。一応グローバルオファリングになります。

投資家には人気だと思いますけど、IPO市場の勢いがどの程度あるのかまだわかりませんからね。2023年も始まったばかりです!

![]() カバー(5253)幹事も完全抽選で当選期待です⇒ マネックス証券

カバー(5253)幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想