【評価】ロゴスホールディングス(205A)IPOの上場と初値予想

ロゴスホールディングス(205A)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はSMBC日興証券が引受けます。

上場規模は約36.8億円で公開株数1,396,400株、オーバーアロットメント209,400株です。想定発行価格は2,290円になっています。

| 業 種 | 建設業 |

| 上場市場 | グロース市場 |

| 上場日 | 6月28日 |

| BB期間 | 6月13日~6月19日 |

| 企業ホームページ | https://logos-holdings.jp/ |

| 事業内容 | デジタルマーケティング集客およびDXによる効率的なオペレーションを活用した注文住宅事業 |

目次まとめ

ロゴスホールディングス(205A)IPOの業績と事業内容

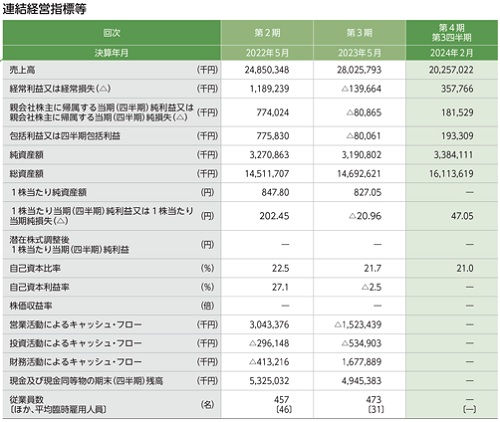

持株会社としてグループの経営管理、それに関連する業務及びシェアードサービスの考え方に基づき管理部門・マーケティング等の業務を行っている企業です。

株式会社ロゴスホーム及び豊栄建設株式会社は、主に注文住宅、分譲住宅、宅地販売に関する業務を行っています。

連結売上高の約6割を株式会社ロゴスホーム、約3割を豊栄建設株式会社が占めている状況です。

ロゴスホールディングス(205A)IPO仮条件と公開価格の日程

| 想定価格 | 2,290円 |

| 仮条件 | 2,190円~2,290円 |

| 公開価格 | 6月20日 |

想定発行価格から試算される市場からの吸収金額は約32.0億円です。オーバーアロットメントを含めると約36.8億円になります。

人気見込みがなさそうなIPOなので適当に申込みを行う感じになりそうです。

ロゴスホールディングス(205A)IPOの幹事団詳細と会社データ

| 公募株数 | 50,000株 |

| 売出株数 | 1,346,400株 |

| 公開株式数 | 1,396,400株 |

| OA売出 | 209,400株 |

| 引受幹事 | SMBC日興証券(主幹事) 野村證券 大和証券 SBI証券 楽天証券 北洋証券 東海東京証券 静銀ティーエム証券 ちばぎん証券 |

| 委託見込 | 大和コネクト証券 SBIネオトレード証券 |

売出株ばかりのIPOが続きますね。IPO低迷の原因にもなりそうな気がしています。アストロスケールホールディングスのIPOが割れたら続くIPOに悪い影響がありそうです。

会社設立は2020年7月09日、本社住所は北海道帯広市東三条南十三丁目2番地1、社長は池田雄一氏(56歳)です。※2024年5月24日時点

従業員数は84人(臨時雇用者8人)、平均年齢40.7歳、平均勤続年数6.0年、平均年間給与約440万円です。

ロゴスホールディングス(205A)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| エンデバー・ユナイテッド2号投資事業有限責任組合 | 3,451,252株 | 84.26% |

| 株式会社チキンシープ | 305,653株 | 7.46% |

| 池田 雄一 | 48,100株 | 1.17% |

| 株式会社BOSS | 35,300株 | 0.86% |

| 岩永 武也 | 26,160株 | 0.64% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2024年12月24日)で筆頭株主のエンデバー・ユナイテッド2号投資事業有限責任組合だけ発行価格1.5倍以上でロックアップ解除になります。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 1,257,200株 | 90.03% |

| 野村證券 | 34,900株 | 2.50% |

| 大和証券 | 27,900株 | 2.00% |

| SBI証券 | 21,000株 | 1.50% |

| 楽天証券 | 21,000株 | 1.50% |

| 北洋証券 | 14,000株 | 1.00% |

| 東海東京証券 | 6,800株 | 0.49% |

| 静銀ティーエム証券 | 6,800株 | 0.49% |

| ちばぎん証券 | 6,800株 | 0.49% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,100円~2,400円

※ファーストインプレッション

第二弾⇒ 2,100円~2,300円

※仮条件発表後

初値予想と市場コンセサンス

ロゴスホールディングスの初値予想をリサーチして記載します。

初値予想2,100円~2,500円

修正値2,106円~2,250円

ファンド出口案件の不人気業態とあり大手予想の数値も低いようです。公開価格が仮条件2,290円に決定した場合の吸収額は約36.8億円、親引けを除けば約26億円になるがそれでも厳しいようです。

自社株人気もないと観測され従業員の層が伺えるのかもしれない。シンジケートカバー発動での初値も想定されていることで厳しそう。

配当出ないため個人投資家には人気が見込めないでしょう。公開価格が仮条件の上限決定にならない場合は余裕で割れそう。

とりあえず危険なIPOには手を出したくない。Chordia Therapeutics(190A)は買い気配から始まったが違和感がある。何処からか大きな買い注文をだした方がいますよね。まあ上がれば良いけど。

ロゴスホールディングス(205A)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2024年6月01日~2032年5月13日 | 237,971株 発行価格1,700円 |

ロックアップは180日間でファンド1社にだけ1.5倍以上の解除条項が設定されています。

ストックオプションの株数残や発行価格は上記のようになります。237,971株が行使期限に入ります。

時価総額は東証データの上場時発行済み株式数の3,908,066株から算出すると想定価格ベースで約89.5億円になります。

厳しいIPOだと思うのでスルーするかもしてません。業績不安がありますからね。

株式新聞の無料購読ができる方法を記事にまとめました。IPO初値予想を自分で確認する以外にも投資材料が豊富なので利用している方が多いです。

年間購読料の52,800円(税込)分を無料にできる方法です。詳しくは記事で説明しています。

タグ:IPO初値予想