アクセスグループ・ホールディングス(7042)IPO新規上場 | 初値予想と幹事情報

アクセスグループ・ホールディングス(7042)IPOがJASDAQに新規上場承認されました。主幹事は大和証券で公開株数400,000株、オーバーアロットメント60,000株、今回の上場による資金吸収はOAを含め約5.7億円と小粒上場になります。人手不足と言われる時代に、新卒者や外国人へ人材サービスを行っている企業です。

進学説明会などのイベントでは、官公庁や企業・大学からイベント運営を多数受託しているそうです。直近では、外国人留学生向けビジネスが好調ということで、主催する説明会も人気が高まっているそうです。

| 業 種 | サービス業 |

| 上場市場 | JASDAQスタンダード |

| 公開予定 | 11月06日 |

| BB期間 | 10月22日~10月26日 |

| 企業ホームページ | https://www.access-t.co.jp/ |

| 事業の内容 | 販促ツール制作及び発送関連を中心とした広告プロモーション事業、新卒・若年者及び外国人留学生向け採用広報事業、大学・専門・中高の学生・生徒募集及び外国人留学生向け学校広報事業 |

【手取金の使途】

手取概算額290,600千円及び「1 新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限73,400千円については、当社の設備資金及び借入金の返済資金、また子会社に対する投融資に充当する予定であります。

当社の設備資金は、当社グループの各事業における外国人留学生ビジネスの拡大及び採用広報事業における中途採用広報への本格参入、並びに顧客のユーザビリティニーズの向上を目的とした既存サイト拡充若しくは新規開発に関する設備投資資金として、平成31年9月期に36,500千円、平成32年9月期に60,500千円を充当予定であります。また、子会社に関する投融資は、プロモーション事業の機能センターである業務推進センターにおいて、テレマセンター及びキャンペーン事務局の拡充に向けたコールセンターシステムの新設を目的とした設備投資資金として平成31年9月期に6,000千円を充当予定であります。

その他、事業拡大に伴う新規採用後の人件費として平成31年9月期に75,000千円、平成32年9月期に72,500千円を、残額については金融機関からの借入金に対する返済資金として平成31年9月期中に充当予定であります。

目次まとめ

アクセスグループ・ホールディングス(7042)IPOの業績と事業内容

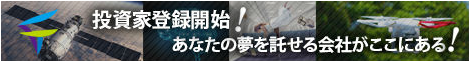

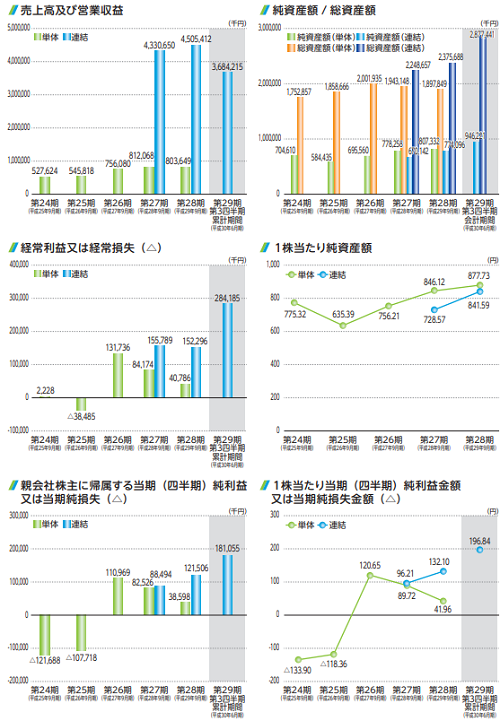

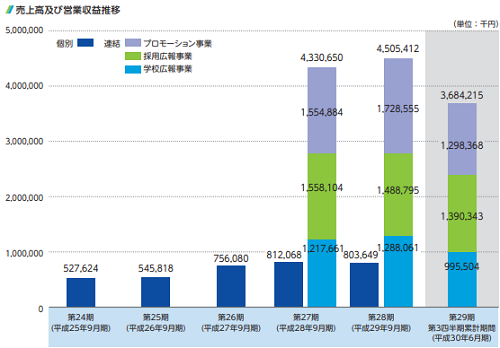

業績は順調に拡大しているようです。グループ企業は、同社及び連結子会社であるアクセスプログレス(プロモーション事業)、アクセスヒューマネクスト(採用広報事業)、アクセスリード(学校広報事業)の計4社で構成されています。

プロモーション事業は、セールスプロモーション分野に特化した事業展開を行っています。住宅、シニア居住施設、広告代理店、アパレル、外食、公的機関、旅行、自動車販売、ケーブルテレビを主要ターゲット業界とし、クライアントが販促したい商品やサービスを、その商品を欲しいと考えられるターゲット層に対して、直接的にアプローチをし販促する「ダイレクトプロモーション」を展開しています。

クライアントに対して、クリエイティブ(DM・パンフレット・Webサイト・サンプリング等の販促物)の制作・印刷・発送代行を中心に、各業界に適した効果的なプロモーション手法を提案する企画営業を行い、業務を受託しています。

採用広報事業は、大学を新卒で卒業する学生や転職を希望する若年層の社会人に対してクライアント企業の採用情報を提供し、合同企業説明会やセミナー等の開催を行うことで、クライアント企業から広告・出展収入を得るサービスを行っています。また、クライアント企業の会社案内等の企画制作や、採用活動に関する業務代行のサービス、人材紹介も行っているそうです。

フォーラムを活用した中小規模型イベントの開催と蓄積したノウハウによるイベント運営業務の受託や、大学キャリアセンターとのリレーションによるイベント開催や就職支援プログラムの実施、実績と信頼に基づきクリエイティブの制作や業務代行といった採用広報周辺業務を企業や自治体から幅広く受託しています。

学校広報事業は、教育機関の学生募集に関わる広報業務の総合的なサポートを展開しています。外国人留学生や日本人受験生向けの合同進学説明会の開催やウェブサイト上での情報提供を通じて、クライアント校から出展・広告収入を得るサービスを行っています。

また、ウェブサイトやパンフレット等による学校案内の企画制作、オープンキャンパス等の事務局運営代行、各種業務代行、ウェブサイト出願システム等の学校運営支援業務の提供も行っています。

子会社別の事業取り組みとなりますが、どれも安定した売上を確保しているように思います。採用広告や学校広告といった事業は面白みがあります。また、自社ウェブサイトも複数用意されているようです。

アクセスグループ・ホールディングス(7042)IPO仮条件から公開価格の日程

| 想定価格 | 1,240円 |

| 仮条件 | 1,240円~1,340円 |

| 公開価格 | 10月29日 |

想定価格から試算される市場からの吸収金額は約5億円です。オーバーアロットメントを含めると約5.7億円になります。事業は子会社別にわかれており、プロモーション事業と採用広報の売上が多くを占めるようです。

売上や利益は拡大傾向にあり、上場規模も小さく株数も少ないことから人気化しそうな銘柄となっています。

アクセスグループ・ホールディングス(7042)IPOの幹事団詳細と会社データ

| 公募株数 | 240,000株 |

| 売出株数 | 160,000株 |

| 公開株式数 | 400,000株 |

| OA売出 | 60,000株 |

| 引受幹事 | 大和証券(主幹事) みずほ証券 SMBC日興証券 岡三証券 岡三オンライン SBI証券 |

公開株式とオーバーアロットメントを合わせても46万株にしかならず株数は少ないほうです。大和証券の個人配分が20%に引き上げられていますが、チャンス当選枠が拡大しているので資産家へのアプローチでしょう。

基本的にすべての証券会社から申し込みを行う方が多いと予想されるため激戦が予想されます。また、岡三オンラインからの申し込みは前受け金不要となります。引受銘柄を確認して気が付きましたが、ギフト(9279)の幹事も行うようです。岡三証券引き受け銘柄以外の取扱いになるため口座がある方は申し込みを忘れずに行っておきましょう!

会社設立は1990年4月04日、本社は東京都港区南青山一丁目1番1号になり、社長は木村勇也氏(39歳)です。若くして上場企業の社長になるため別の意味で注目されそうです。メディアなどへの露出は確認できませんでした。従業員数は17人、平均年齢37.9歳、平均勤続年数11.8年、平均年間給与約416万円です。連結子会社を含めた従業員数は170人で臨時雇用者が24人になります。

アクセスグループ・ホールディングス(7042)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 木村 春樹 | 402,500株 | 43.76% |

| 木村 勇也 | 248,600株 | 27.03% |

| 同)A・G・S | 70,000株 | 7.61% |

| 木村 純子 | 70,000株 | 7.61% |

| アクセスグループ社員持株会 | 22,200株 | 2.41% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である木村勇也、売出人である木村春樹、並びにその他の株主37名は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(平成31年5月2日)までの期間(以下、「ロックアップ期間」という。)、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等を除く。)を行わない旨を合意しております。

また、当社は主幹事会社に対し、ロックアップ期間中は主幹事会社の事前の書面による同意なしに、当社普通株式の発行、当社普通株式に転換もしくは交換される有価証券の発行又は当社普通株式を取得もしくは受領する権利を付与された有価証券の発行等(ただし、本募集、グリーンシューオプション、株式分割及びストックオプションにかかわる発行等を除く。)を行わない旨合意しております。

アクセスグループ・ホールディングスIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 大和証券(主幹事) | 372,000株 |

| みずほ証券 | 12,000株 |

| SMBC日興証券 | 8,000株 |

| 岡三証券 | 4,000株 |

| SBI証券 | 4,000株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

アクセスグループ・ホールディングスIPOの直感的初値予想

第一弾⇒ 2,500円

※ファーストインプレッション

第二弾⇒ 3,350円

※仮条件発表後

アクセスグループ・ホールディングスIPOの初値予想

2,700円~3,100円

その後、2,700円~3,100円変わらず!

アクセスグループ・ホールディングス(7042)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| ストックオプションの採用はなし | -株 発行価格-円 |

ロックアップは180日間(平成31年5月21日)、ロックアップ解除倍率は目論見に書かれていません。ベンチャーキャピタル出資はなく、公開株式以外の株が流通するようなことはなさそうです。ストックオプションも採用されていません。

時価総額は東証データの上場時発行済み株式数の1,159,800株から算出すると想定価格ベースで約14.4億円になります。

創業者は木村春樹氏(69歳)になることから、現社長はご親族になるようです。父親だと思われますが、保有割合が43.76%(402,500株)です。木村純子氏もご親族でしょう。保有割合が7.61%(70,000株)です。合計すると78.4%となります。

前期の売上が45億円となり、市場を獲得していけばさらに大きく育つような事業イメージがあります。売上に対して利益が低いと感じますが、数年前の赤字を考えるとかなり改善しているようです。IPO的にニッチな分野の上場となるため期待は大きいと思います!

これから上場する企業に直接投資が可能! 【ファンディーノで小額投資】

⇒ ファンディーノ公式サイト

タグ:IPO初値予想