VALUENEX(バリューネックス)IPO新規上場 | 初値予想と幹事情報

VALUENEX(4422)IPOがマザーズに新規上場承認されました。バリューネックス主幹事はネット証券最大手のSBI証券となっています。IPOチャレンジポイント枠の複数当選も狙えそうな銘柄です。公開株式数は445,000株、オーバーアロットメント66,700株、上場により市場から吸収する想定発行価格算出で約7.8億円です。

事業は、特許・文章解析ツールのASPライセンスを行っており、これらを用いたコンサルティングなども行っています。「TechRadar」や「DocRadar」などの専門的な技術を取り扱い、取引先にはトヨタ自動車や本田技術研究所などの名前が掲載されています。赤字から一転して大きな黒字化となり、ある意味注目されそうな銘柄です。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 10月30日 |

| BB期間 | 10月12日~10月18日 |

| 事業の内容 | 特許・文章解析ツール「TechRadar」「DocRadar」のASPライセンスサービス及びこれを用いたコンサルティングサービスの提供 |

【手取金の使途】

手取概算額577,328千円及び「1 新規発行株式」の(注)3.に記載の第三者割当増資の手取概算額上限93,273千円の使途については、事業拡大を図るため、子会社の増資、アルゴリズム研究及びソフトウエア開発、優秀な人材の採用、要員増に対応した本社の拡張、連結会計システムの導入および海外展開の広告宣伝費に有効活用する方針であります。具体的には以下のとおりであります。

①子会社増資

現在、当社の米国子会社であるVALUENEX, Inc.の財務基盤を確固たるものとさせ、さらなる成長を図ることを目的に平成31年7月期に同社の資本金を150千米ドル(平成30年7月期)から1,000千米ドルに引き挙げる予定であり、この出資金に充てる予定であります。1ドル110円に換算した場合、日本円で93,500千円を見込んでおります。②アルゴリズム研究体制の構築等

当社の成長ドライバーであるアルゴリズムの研究開発を進める社内体制の拡充をする予定であり、そのための人件費として、平成31年7月期9,000千円、平成32年7月期27,000千円、平成33年7月期40,500千円を充てる予定であります。③ASP機能改善

平成31年7月期から平成33年7月期にかけて、顧客の要望に応じたASPの使い勝手の改良に毎年14,400千円を外注予定しており、この費用にも充てる予定であります。④外部のクラウドサービス費用

現在、当社は外部のクラウドサービスを利用してASPを提供しており、クラウドサービスを継続的に利用するための費用として、平成31年7月期から平成33年7月期にかけて、毎年18,000千円を充てる予定であります。⑤採用経費

経営基盤効果のために、優秀な人材の採用と継続的な育成を目的とした採用費として、平成31年7月期から平成33年7月期にかけて、毎年38,500千円を充てる予定であります。⑥会計システム投資

決算業務をより円滑にする目的により、会計システムを導入し、開示体制のさらなる充実を図る予定であり、平成31年7月期に20,000千円にこれを充てる予定であります。⑦本社拡張投資

本社機能の強化のため、本社拡張費用として平成31年7月期に40,000千円にこれを充てる予定であります。⑧広告宣伝費

当社の知名度を上げるために、海外プロモーションも含めた広告宣伝費として、平成31年7月期24,000千円、平成32年7月期30,000千円、平成33年7月期30,616千円を充てる予定であります。

目次まとめ

VALUENEX(4422)IPOの業績と事業内容

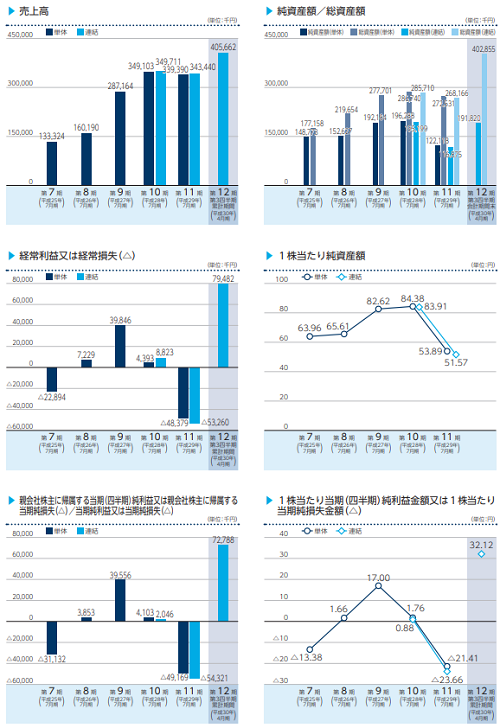

売上は拡大傾向にありますが、前期に5,300万円の赤字を出しています。今期は第3四半期で赤字額を超える大きな黒字となっています。常習的な赤字ではないため評価されると思いますが、ベンチャー企業にありがちなパターンでしょう。創業12年になり、上場を期に提携が進むと利益も安定しそうです。

同社はアメリカカリフォルニアに100%子会社のVALUENEX, Inc.があります。人員は1人しかいないようですが、上場で得た資金を使い子会社の増資を行うそうです。海外プロモーションも行っていくそうなので、人員も増えると思われます。

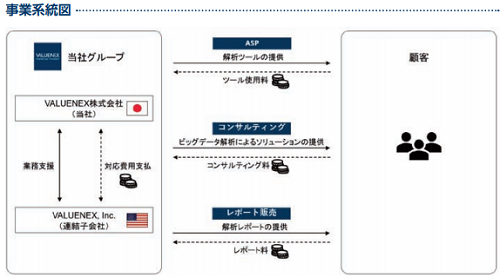

事業は創業者代表取締役社長である中村達生が独自に開発したアルゴリズムを基盤にしたビッグデータの解析ツールの提供(ASPサービス)とそれを用いたコンサルティングサービス、それを用いたレポート販売になります。

ASP型ライセンスサービスは、TechRadar® Scope (テックレーダースコープ)、TechRadar® Vision (テックレーダービジョン)とDocRadar®(ドックレーダー)からなります。「TechRadar®」は特許専用の解析ツールになり、それを利用した商品がいくつかあるようです。ツールは日本語、英語に対応しており、海外における特許解析も可能となっています。

簡単に解析ツールの説明をすると。ビックデータからもとになる情報を探し出し、その情報を可視化する技術になります。想定されるユーザー別に商品を使い分け、業界のトレンドや競合分析、技術の評価や自社研究の強みなどを探し出します。さらには自社イメージ調査や関連市場調査などにも利用できる商品があり、論文や新聞、SNSなどからデータを引き出してくるそうです。

料金体系は、月額固定料金の年間契約を基本としているそうです。この他、解析ツールを用いたデータの説明をするコンサルティングを行っており、売上構成からASP型ライセンスサービスよりもコンサルティングのほうが売上が大きいようです。これからも通常はセットになるのではないかと考えられます。

この他、レポート販売も行っていますが売上は低いようです。レポートは「TechRadar®とDocRadar®」により、短期でかつ簡易なレポートを提出しているようです。日本経済新聞社の運営する日経テレコンというデータベースシステムを経由して、一般の顧客へ提供するものと直接、顧客へ提供しているものの2つがあるそうです。

VALUENEX(4422)IPO仮条件から公開価格の日程

| 想定価格 | 1,520円 |

| 仮条件 | 1,700円~1,840円 |

| 公開価格 | 10月19日 |

想定価格から試算される市場からの吸収金額は約6.8億円です。オーバーアロットメントを含めると約7.8億円になります。上場規模は比較的小さいため安心感があります。

仮条件の範囲が上限方向へ広げられる可能性もあり、初値期待はできそうです。業績の急回復が評価されれば人気化するでしょう。

VALUENEX(4422)IPOの幹事団詳細と会社データ

| 公募株数 | 420,000株 |

| 売出株数 | 25,000株 |

| 公開株式数 | 445,000株 |

| OA売出 | 66,700株 |

| 引受幹事 | SBI証券(主幹事) みずほ証券 大和証券 岩井コスモ証券 藍澤證券 エース証券 エイチ・エス証券 極東証券 東洋証券 むさし証券 |

当選狙いはSBI証券からになります。続く幹事はコンサルティング配分が基本なのでネット抽選は厳しいでしょう。それでも申込だけは行いますが、資金をSBI証券に集中される方が多くなりかなりの激戦が予想されます。

頼みの綱はIPOチャレンジポイントによる当選です。ポイントは250ポイント~300ポイントはないと厳しいのかもしれません。夏にキャンペーンが行われて50ポイントくらい増えた方が多いためハードルも引きあがったように思います。

個人的には資金枠による抽選参加となりそうですが、資金がバラバラなので集める作業を考えると頭が痛いです。SBI証券は過去に比べると完全抽選による当選者も増えてきているみたいなので、この辺りにも期待したいと思います。

会社設立は2006年8月01日、本社は東京都文京区小日向四丁目5番16号、社長は中村達生氏(53歳)です。従業員数は17人(臨時雇用者11人)、平均年齢34.9歳、平均勤続年数1.8年、平均年間給与約648万円となります。

VALUENEX(4422)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 早稲田1号投資事業有限責任組合 | 1,106,100株 | 42.61% |

| 中村 達生 | 811,700株 | 31.27% |

| ウエルインベストメント株式会社 | 125,100株 | 4.82% |

| 平澤 創 | 120,000株 | 4.62% |

| 日本アジア投資株式会社 | 97,500株 | 3.76% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人であり貸株人である中村達生並びに当社株主である工藤郁哉、本多克也、片桐広貴及び花堂靖仁は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年1月27日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

また、当社株主である早稲田1号投資事業有限責任組合及びウエルインベストメント株式会社は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年1月27日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所における売却等は除く。)は行わない旨合意しております。

加えて、当社は主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成31年4月27日までの期間中は主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

バリューネックスIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| SBI証券(主幹事) | 378,100株 |

| みずほ証券 | 22,300株 |

| 大和証券 | 13,400株 |

| 岩井コスモ証券 | 8,900株 |

| 藍澤証券 | 6,700株 |

| エース証券 | 4,500株 |

| エイチ・エス証券 | 4,500株 |

| 極東証券 | 2,200株 |

| 東洋証券 | 2,200株 |

| むさし証券 | 2,200株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

バリューネックスIPOの直感的初値予想

第一弾⇒ 2,500円

※ファーストインプレッション

第二弾⇒ 3,800円

※仮条件発表後

バリューネックスIPOの初値予想

3,500円~4,000円

その後、3,700円~4,200円へ引き上げ!

VALUENEX(4422)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成29年8月01日~平成37年7月31日 | 12,000株 発行価格100円 |

| 平成30年2月24日~平成38年2月23日 | 4,200株 発行価格120円 |

| 平成30年3月03日~平成38年3月02日 | 9,300株 発行価格120円 |

| 平成30年6月11日~平成38年3月02日 | 1,200株 発行価格120円 |

| 平成31年2月11日~平成39年1月23日 | 15,300株 発行価格417円 |

| 平成31年5月13日~平成39年1月23日 | 600株 発行価格417円 |

| 平成31年10月27日~平成39年10月26日 | 1,200株 発行価格417円 |

| 平成32年1月15日~平成39年10月26日 | 600株 発行価格417円 |

| 平成32年3月12日~平成39年10月26日 | 1,800株 発行価格417円 |

| 平成30年7月10日~平成40年7月9日 | 225,000株 発行価格622円 |

ロックアップは90日間(平成31年1月27日)、ロックアップ解除倍率は1.5倍になります。早稲田1号投資事業有限責任組合は頃合いを見て売ってくるのではないでしょうか、発行価格の1.5倍以上は要注意でしょう。ストックオプションの株数残や発行価格は上記のようになります。26,700株が行使期限を迎えています。

時価総額は東証データの上場時発行済み株式数の2,746,200株から算出すると想定価格ベースで約41.7億円になります。

魅力的な事業を行っているため初値需要は多いと感じますが、業績に不安が残る企業です。今期は連結第3四半期累計で経常利益が約7.9億円となっています。来期も続くのであれば買いでしょう。事業内容も一般人には分かりにくく、話題になれば一気に噴く可能性もあります。その前に当選しないといけませんが、セカンダリー狙いも多そうです。

![]() 確実にポイントを貯めながらIPOに参加できる!⇒ SBI証券

確実にポイントを貯めながらIPOに参加できる!⇒ SBI証券

タグ:IPO初値予想