【再承認】アルマード(4932)上場とIPO初値予想!当選確率は高い

アルマード(4932)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はジャスダックで主幹事は野村證券が引受けます。

上場規模は約51.2億円で公開株数5,300,000株、オーバーアロットメント795,000株です。想定発行価格は840円になっています。

難しいIPOなので有料レポートを見てから判断したいと思います。

| 業 種 | 化学 |

| 上場市場 | JASDAQスタンダード |

| 上場日 | 6月24日 |

| BB期間 | 6月09日~6月14日 |

| 企業ホームページ | https://www.almado.co.jp/ |

| 事業の内容 | 卵殻膜を配合した食品、化粧品の企画・開発・販売 |

【手取金の使途】

手取概算額29,840千円については、運転資金として全社広告、ブランディング費用に充当する予定であります。

「アルマード」「卵殻膜」「Ⅲ型コラーゲン」の認知度向上及びブランドイメージの確立のため、広告展開を強化する必要があると当社は考えており、雑誌掲載を中心とした広告展開を予定しています。また、当社ブランドイメージの確立のため、ウェブデザイン、商品パッケージリニューアルなどのビジュアル面や、広告・PR等における発信メッセージ等を通じて、イメージ形成を推進してまいります。

※有価証券届出書(EDINET)抜粋

目次まとめ

アルマード(4932)IPOの業績と事業内容

業績は売上・利益共に好調となっています。しかしベンチャーキャピタルの売出株が殆どのため上場ゴール的なIPOです。需給的に厳しい印象を受けます。

同社は卵殻膜という素材の持つ美容・健康効果を科学的に解明しながら、卵殻膜商材をより安心・安全・低価格にて市場に供給する事で、アンチエイジングの側面から社会貢献を果たすべく事業を展開している企業です。

卵殻膜とは鶏卵の殻の内側にある薄い膜で、シスチンを含む18種類のアミノ酸、プロテオグリカン、ヒアルロン酸等で構成されており美容・健康成分が含まれています。

バクテリアなどの外敵から卵の中のひなを保護するためのバリアとして機能する他、卵が落下した場合などの物理的なダメージにも耐えられるよう、強固な繊維状のメッシュ構造をしています。また酸素を透過させ水分を保有する力も有しています。

卵殻膜は中国や日本で古くから人体における創傷治癒素材として活用されています。

天然素材であるがゆえその効果の検出とメカニズムの解明が難しいとされてきましたが、2007年よりスタートしたアルマード産学連携プロジェクトにより創傷治癒の早期化、皮膚の弾力性増加、肝機能の改善への有用性も認められているそうです。

さらに難病指定されている潰瘍性大腸炎の改善にも有効であるという研究結果を、2017年3月に米科学誌「Scientific Reports」で発表しているそうでうです。

創業者である長谷部由紀夫が中心となり、大学や他企業等の外部機関との研究開発活動を進め、品質面、コスト面での課題を解決する独自の卵殻膜原料の加工技術を開発し現在に至るそうです。

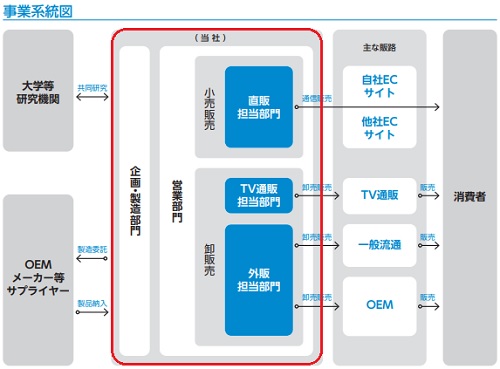

同社は卵殻膜原料を活用した食品及び化粧品の製造販売を単一事業として行っており、食品及び化粧品の製造はすべて外注先に委託をしているそうです。

TVショッピング専門チャンネルのQVCテレビショッピングで、企画・開発した卵殻膜食品及び卵殻膜化粧品について、TV放送を通じて視聴者に紹介し、株式会社QVCジャパン受注した数量を納品し、QVCが顧客に出荷する販売を行っています。

TVショッピングの他には、取引先と共同で製品仕様を決定し、取引先からの注文に基づき製造委託先にて製品製造を行い、取引先へ販売するOEM製品の販売があります。さらにドラッグストアを中心とした量販店などにも卸販売を行っています。

この他にも自社ECサイトや他社ECサイト等を通じて、一般顧客から直接注文を受け製品を配送する販売を行っています。

アルマード(4932)IPO仮条件と公開価格の日程

| 想定価格 | 840円 ※前回の承認時は1,620円です |

| 仮条件 | 840円~880円 |

| 公開価格 | 6月15日 |

想定発行価格から試算される市場からの吸収金額は約44.5億円です。オーバーアロットメントを含めると約51.2億円になります。

再承認なので前回の上場規模を調べると約99.8億円となっていました。かなり引き下げられているため何か理由があるのか?と思ってしまいます。

アルマード(4932)IPOの幹事団詳細と会社データ

| 公募株数 | 50,000株 |

| 売出株数 | 5,250,000株 |

| 公開株式数 | 5,300,000株 |

| OA売出 | 795,000株 |

| 引受幹事 | 野村證券(主幹事) みずほ証券 SMBC日興証券 SBI証券 マネックス証券 岡三証券 いちよし証券 東海東京証券 楽天証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

野村證券からの申込みを行いたいと思います。他社からも参加できるため多くの証券会社から申込できます。

難しいIPOなので無理することもありませんが、ディスカウントされている魅力があるかもしれません。

野村證券の他だとマネックス証券が当選しやすいでしょう。しかも売却手数料もネット証券なので安くつきます。

また岡三証券の委託で岡三オンラインからもIPO抽選に参加できますよね。

委託販売になりますが、資金不要でIPO抽選に参加できます。貴重な証券会社なので申込んでおきたいと思います。利益よりも当選実績狙いです!

アルマードの会社設立は2000年10月18日、本社住所は東京都中央区京橋三丁目6番18号、社長は荒西俊和氏(44歳)です。※2021年5月27日時点

従業員数は36人(臨時雇用者2人)、平均年齢43.8歳、平均勤続年数4.7年、平均年間給与約660万円です。

アルマード(4932)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| アント・ブリッジ4号A投資事業有限責任組合 | 6,870,000株 | 66.42% |

| 株式会社DALMA | 1,540,000株 | 14.89% |

| 鈴江 由美 | 500,000株 | 4.83% |

| グリーンコア株式会社 | 500,000株 | 4.83% |

| CBC株式会社 | 200,000株 | 1.93% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人及び貸株人であるアント・ブリッジ4号A投資事業有限責任組合は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年9月21日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による株式売出し、オーバーアロットメントによる株式売出しのために当社普通株式を貸し渡すこと、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及びその売却価格が「第1募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く)を行わない旨合意しております。

この他、売出人や新株予約権者等に対して90日間のロックアップが掛けられています。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 4,770,100株 | 90.00% |

| みずほ証券 | 159,000株 | 3.00% |

| SMBC日興証券 | 79,500株 | 1.50% |

| SBI証券 | 66,300株 | 1.25% |

| マネックス証券 | 53,000株 | 1.00% |

| 岡三証券 | 53,000株 | 1.00% |

| いちよし証券 | 39,700株 | 0.75% |

| 東海東京証券 | 39,700株 | 0.75% |

| 楽天証券 | 39,700株 | 0.75% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 840円~1,200円

※ファーストインプレッション

第二弾⇒ 900円~1,050

※仮条件発表後

初値予想と市場コンセサンス

アルマードの初値予想をリサーチして記載します。

初値予想900円~1000円

仮条件が40円引き上げられ吸収額が最大53.6億円になります。時価総額は91.5億円まで上昇します。PERは15.91倍のため割安です。これ実は上場後に見直されないかな?と考えています。

IPOに当選し、しばらく放置も面白そうです。ただファンドのイグジット案件なので初値は低そうです。

2022年3月期の業績予想は売上48.83億円で経常利益8.19億円になります。前期比だと売上7.39%増、経常利益52.51%増になります。四半期利益は5.56億円になり前期比51.50%増になる予想です。

2020年3月期の業績が好調過ぎてちょっと残念なIPOですよね。一応当選を狙ってみたいと思います。当選後は利益が出なければしばらく放置でもよいかもしれません。初値1,000円だと切りがよさそうです。

アルマード(4932)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2017年3月24日~2025年3月23日 | 310,000株 発行価格205 |

| 2017年12月08日~2025年12月07日 | 4,000株 発行価格205 |

ロックアップは90日間(2021年9月21日)、ロックアップ解除倍率は1.5倍になっています。ストックオプションの株数残や発行価格は上記のようになります。314,000株が行使期限に入ります。

時価総額は東証データの上場時発行済み株式数の10,394,000株から算出すると想定価格ベースで約87.3億円になります。

再承認であまりイメージはよくありません。そして上場ラッシュなので適度に申込んでおきたいと思います。殆ど売出株なので気を付けましょう。

VC売出し色が強いIPOですからね。

![]() IPOで前受金が必要ない企業⇒ SBIネオトレード証券

IPOで前受金が必要ない企業⇒ SBIネオトレード証券

タグ:IPO初値予想