アクシージア(4936)上場とIPO初値予想【幹事配分や独自評価あり】

アクシージア(4936)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事は大和証券が引受けます。

上場規模は約103.2億円で公開株数6,600,000株、オーバーアロットメント990,000株です。想定発行価格は1,360円になっています。

100億円越えの新興市場上場のため少し警戒したいIPOだと思います。

| 業 種 | 化学 |

| 上場市場 | マザーズ |

| 上場予定 | 2月18日 |

| BB期間 | 2月02日~2月08日 |

| 企業ホームページ | https://axxzia.co.jp/ |

| 事業の内容 | 化粧品及びサプリメント製造・販売事業 |

【手取金の使途】

手取概算額4,055,000千円については、①新工場建設のための設備投資資金、②直営店の新規出店のための設備投資資金、③製品上市のための研究開発投資資金、④事業拡大に伴う増加運転資金に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

アクシージア(4936)IPOの業績と事業内容

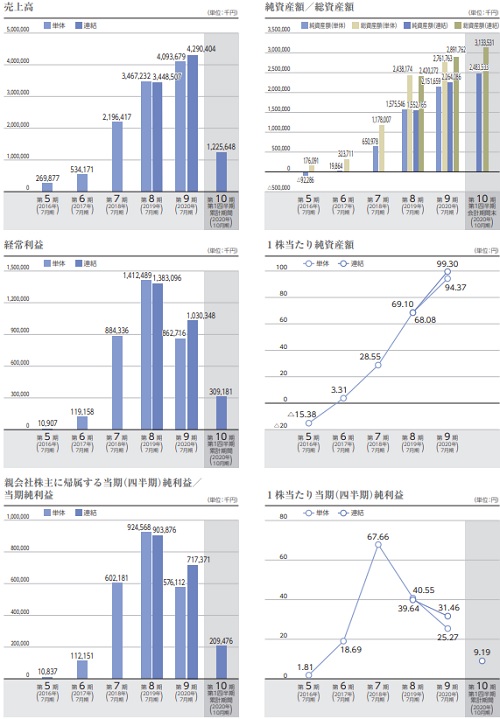

業績は売上が急拡大しているため期待できると思います。新型コロナウイルス感染症により中国での売上が落ちたようですが、現在は回復基調にあるそうです。日本での売上をカバーできそうです。

グループ企業はアクシージアと海外子会社の2社で構成されており、化粧品及び健康補助食品の製造・販売を主な事業としています。中国・香港向けチャネルはエステサロンやECサイト、リテールとなっています。

エステサロンでの取扱店舗数は685店舗、ECは3社を利用しているようです。リテールは取扱店舗数は35店舗となっています。※2020年12月末現在

日本向けだとエステサロン取扱店舗数が552店舗、リテール取扱店舗数613店舗、その他大手インターネットショッピングモールや自社EC等を使った販売になっています。※2020年12月末現在

取扱製品は、エステサロンなど幅広い美容施設向け専用スキンケアラインの他、リテール市場向けでは、年齢に応じたエイジングケアとして食生活、運動など「糖化ケア」を意識したトータルな美容ライフ提案をコンセプトとするスキンケアになります。

また、美容ドリンクを融合させたエイジングケアシリーズ、ニッチでありながら悩みの多い目もとケアに特化したスキンケアシリーズなど、様々な製品を展開しています。販売先などで取扱い商品も異なるようです。

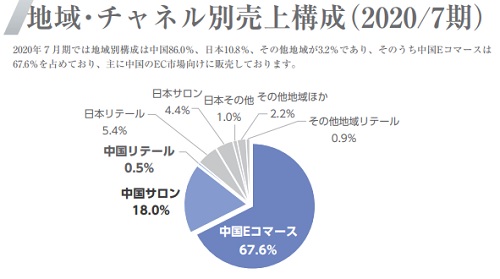

上記の画像にある2020年7月期の地域別売上構成からもわかるように、中国での売上が86.0%で日本は10.8%しかありません。

目論見によると日本市場向けに投入した製品を中国市場に展開するのではなく、中国現地での市場調査を基に、中国での消費者ニーズが高いと想定される製品を4P設計(4P=product、price、place、promotion)を用いて企画・開発しているとあります。

中国人向けの商品開発や販売網を作ったため業績拡大となっているのかもしれません。ただコロナ禍の巣ごもり需要にこのまま期待していいのか?と少し思います。ネット販売自体は好調なのでコロナ禍は追い風なのかもしれません。

アクシージア(4936)IPO仮条件と公開価格の日程

| 想定価格 | 1,360円 |

| 仮条件 | 1,360円~1,450円 |

| 公開価格 | 2月09日 |

想定発行価格から試算される市場からの吸収金額は約89.8億円です。オーバーアロットメントを含めると約103.2億円になります。株価が割高なのかは現段階でわかりませんが、大きな吸収だと思います。

プレミアアンチエイジング(4934)の上場では111.9億円の吸収となっていたため、同サイズを想定しているのかもしれません。I-ne(4933)だと約71.2億円の上場でした。

化粧品関係は成熟しているはずなんですけど、同社販売先が中国のECサイトなので業績期待はできると思います。

アクシージア(4936)IPOの幹事団詳細と会社データ

| 公募株数 | 3,000,000株 |

| 売出株数 | 3,600,000株 |

| 公開株式数 | 6,600,000株 |

| OA売出 | 990,000株 |

| 引受幹事 | 大和証券(主幹事) 野村證券 三菱UFJモルガン・スタンレー証券 SBI証券 楽天証券 丸三証券 岡三証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) |

株数が多めの大和証券単独主幹事なので当選が狙えそうです。しかし調べてみると海外販売が行われることがわかりました。

売出株式3,600,000株から海外配分が決まるそうです。それでも大量の株が日本国内に出回るため当選期待が高いIPOだと思います。

前受け金不要の証券会社だと野村證券や岡三オンラインからの申込みができそうです。

SBIグループが買収し名前が変更されたSBIネオトレード証券はどうなるのかな?と思っています。立会外分売にも参加できるためたまに利用していますけど、IPOの取扱いはSBI証券主幹事の時だけなのかもしれません。

こちらも前受け金不要でIPO抽選に参加できるためチャンスがあれば申し込みを行っておきたいと思います。SBIグループの勢いが凄いですよね。

アクシージアの会社設立は2011年12月21日、本社住所は東京都新宿区西新宿六丁目3番1号、社長は段卓氏(54歳)です。※2021年1月16日時点

従業員数は75人(臨時雇用者0人)、平均年齢33.2歳、平均勤続年数33.2歳、平均年間給与約509万円です。連結従業員数は97人で化粧品事業の単一セグメントです。

アクシージア(4936)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 段 卓 | 5,760,000株 | 24.84% |

| 王 暁維 | 5,760,000株 | 24.84% |

| 株式会社イーグルファイナンス | 3,000,000株 | 12.94% |

| 創維科技實業有限公司 | 3,000,000株 | 12.94% |

| 段 世純 | 2,400,000株 | 10.35% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人である段卓、王暁維(通称名 天野暁維)、段世純、武君、雑賀俊行及び株式会社イーグルファイナンス、並びに当社の株主である創維科技實業有限公司は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(2021年8月16日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等を除く。)を行わない旨を合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 6,072,000株 | 92.00% |

| 野村證券 | 198,000株 | 3.00% |

| 三菱UFJモルガン・スタンレー証券 | 66,000株 | 1.00% |

| SBI証券 | 66,000株 | 1.00% |

| 楽天証券 | 66,000株 | 1.00% |

| 丸三証券 | 66,000株 | 1.00% |

| 岡三証券 | 66,000株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,480円~1,680円

※ファーストインプレッション

第二弾⇒ 1,600円~2,200円

※仮条件発表後

アクシージア初値予想と市場コンセサンス

初値予想1,500円~2,000円

修正値2,000円前後!!

仮条件範囲が想定発行価格を下限に引き上げられ1,360円~1,450円に決定しました。上場規模が89.8億円~110.1億円になります。かなり差がある状況です。

中国向けに日本の化粧品を販売しているため勢いに乗るようですね。公開規模が大きいわりに初値期待ができるとされています。地合い急変とならないことだけ願いたいと思います。

類似企業はプレミアアンチエイジング(4934)とI-ne(4933)でよさそうですね。プレミアアンチエイジングに似た値動きを期待したいです!セカンダリーに期待しすぎると痛い目をみるかもしれません。

2021年7月の連結業績予想は売上51.72億円で経常利益12.52億円です。かなりの利益率だと思います。前期比較だと売上20.6%増で経常利益21.6%増になります。四半期利益は8.83億円で前期比23.2%増を見込んでいます。

確かに驚異的な伸び率なので初値も期待できそうです。PERは39.63倍でPBRが5.19倍になります。(EPS36.59、BPS279.53)配当はありません。

アクシージア(4936)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2022年8月01日~2027年7月31日 | 362,000株 発行価格780円 |

| 2022年8月01日~2027年7月31日 | 24,000株 発行価格780円 |

| 2022年8月01日~2027年7月31日 | 4,000株 発行価格780円 |

ロックアップは180日間(2021年8月16日)、ロックアップ解除倍率の記載はありません。ストックオプションの株数残や発行価格は上記のようになります。行使期限を迎える株数はありません!

時価総額は東証データの上場時発行済み株式数の25,800,000株から算出すると想定価格ベースで約350.9億円になります。

初値1.2倍くらいは見込みがあると思います。日経平均も3万円が目の前に迫ってきているため仮条件の引上げも行われるかもしれません。

日本で生産を行い、中国のECサイトやサロン経由で販売しているようなので日中問題など政治的な事も売上に関係がありそうです。ECサイトはアリババグループのプラットフォームと書かれています。

人気が出ているからこその売上拡大だと思います。また経営陣は中国の方が多く投資家に受け入れられるのか?と若干感じています。

非上場企業の株式を購入できるイークラウドでキャンペーンが行われています!口座開設だけで1,000円分のAmazonギフト券が貰えます。投資を行えばさらにAmazonギフト券が貰えることになっています!

タグ:IPO初値予想