コアコンセプト・テクノロジー(CCT)上場とIPO初値予想【幹事配分や独自評価あり】

コアコンセプト・テクノロジー(CCT)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事は大和証券が引受けます。

上場規模は約14.3億円で公開株数370,000株、オーバーアロットメント55,500株です。想定発行価格は3,350円になっています。

DXを扱う企業のためコロナ禍でも業績が好調となっています。IT系は強いですね。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場日 | 9月22日 |

| BB期間 | 9月06日~9月10日 |

| 企業ホームページ | https://www.cct-inc.co.jp/ |

| 事業の内容 | 製造業・建設業をはじめとしたデジタルトランスフォーメーション実現支援、IT人材調達支援等 |

【手取金の使途】

手取概算額662,000千円及び「1新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限185,125千円については、①人材採用費・人件費に697,125千円、②社内管理システム導入費用に150,000千円を充当する予定です。

※有価証券届出書(EDINET)抜粋

目次まとめ

コアコンセプト・テクノロジー(CCT)IPOの業績と事業内容

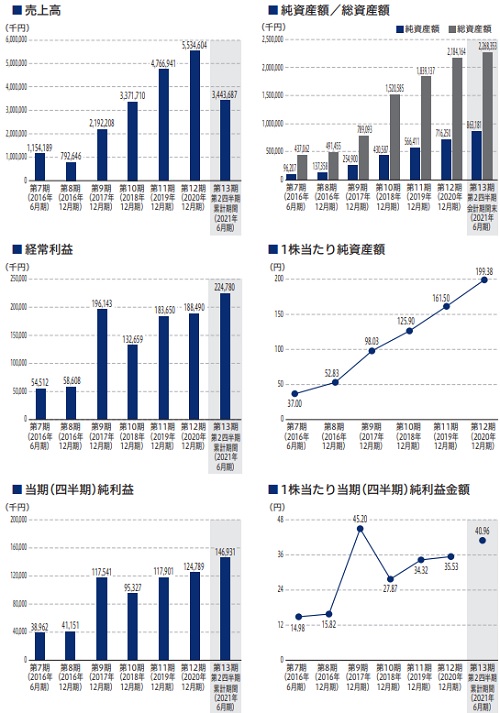

利益が1億円超えを維持している中堅と言ったイメージの企業です。今期が13期となるため勢いもあるようです。

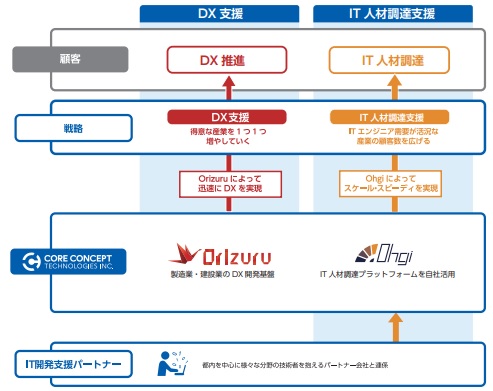

同社はコンサルティング力とAI技術の融合による、主に製造業・建設業のデジタルトランスフォーメーション実現を支援するサービスを主軸に据えつつ、卸売業・小売業・情報通信業等の他産業の支援、デジタイゼーション支援やSalesforceのカスタマイズ導入支援、ITエンジニア調達支援等を幅広く手掛けています。

これまで製造業・建設業向けを中心にDX支援、デジタイゼーション支援を行ってきた企業です。

しかし、今後はDX実現方法について製造業・建設業と近しい流通・物流、医療、食品、そして順次、横展開がしやすい業種にDX支援の対象領域を拡大していく方針を打ち出しています。

同社は創業時から有する製造業の現場におけるものづくりに関する知見、形状認識や3Dグラフィックス、解析・シミュレーション、AI、IoT、CAD、CAM、PLM、BIM/CIM等の技術を深化させています。

従業員は、理系大学院で高度な数学を修めたIT技術者を中心に採用・育成し、ものづくりに関する知見と先端IT技術を有するエンジニアの増員に努めてきたとあります。

受注経路は、事業会社からの1次請けが約5割で大手SIerやコンサルティングファームからの2次請けが約5割です。

同社はものづくりに関する知見とスマートファクトリー及びBIM/CIM関連のIT技術の蓄積が強みであるため、製造業・建設業については1次請けが中心です。

競合優位性がないその他の産業についても事業領域を広げ安定的な受注を確保するために、2次請け案件にも積極的に対応しているそうです。

大手SIerやコンサルティングファームとはDX案件受注で競合することもありますが、技術力や人材調達力の評価から「競合ではなく協業」を意識して、協力しながら顧客企業のDX推進に取り組んでいるそうです。

コアコンセプト・テクノロジー(CCT)IPO仮条件と公開価格の日程

| 想定価格 | 3,350円 |

| 仮条件 | 3,350円~3,500円 |

| 公開価格 | 9月13日 |

想定発行価格から試算される市場からの吸収金額は約12.4億円です。オーバーアロットメントを含めると約14.3億円になります。

IPOでは人気があるDX関係の企業なので初値は高くなると思います。

コロナ禍で業績が落ちていないことは高評価だと思います。取引先は製造業と建設業が主力となっています。

コアコンセプト・テクノロジー(CCT)IPOの幹事団詳細と会社データ

| 公募株数 | 200,000株 |

| 売出株数 | 170,000株 |

| 公開株式数 | 370,000株 |

| OA売出 | 55,500株 |

| 引受幹事 | 大和証券(主幹事) みずほ証券 楽天証券 SMBC日興証券 SBI証券 岩井コスモ証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

株数が少ないため当選確率は低そうです。申込できるところから抽選に参加しておきましょう。上場規模を絞ってきた感があります。

利益は前期で1.2億円程度なので事業規模が大きいとは言えないようです。売上は順調に拡大しています。

後期型抽選の楽天証券と岩井コスモ証券は申し込み忘れとなる可能性が高そうです。株数も少ないため参戦者も少なそうですね。

また、Jointoα(ジョイントアルファ)で口座開設を行うとAmazonギフト券が1,000円分貰えるキャンペーンが始まっています。東証1部の穴吹興産が直接運営しているため安心できると思います。

不動産投資型クラウドファンディングなので、融資型クラウドファンディングよりもリスクが低くなると思います。実際に不動産を取得して投資家に資金を募るタイプの投資ですからね。

コアコンセプト・テクノロジーの会社設立は2009年9月17日、本社住所は東京都豊島区南池袋一丁目16番15号、社長は金子武史氏(45歳)です。※2021年8月17日時点

従業員数は234人(臨時雇用者9人)、平均年齢34.58歳、平均勤続年数2.04年、平均年間給与約625万円です。

コアコンセプト・テクノロジー(CCT)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 金子 武史 | 720,000株 | 16.72% |

| 芸陽線材株式会社 | 400,000株 | 9.29% |

| 下村 克則 | 370,000株 | 8.59% |

| 田口 紀成 | 360,000株 | 8.36% |

| 株式会社SHIMOMURA | 350,000株 | 8.13% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、貸株人かつ売出人である金子 武史、売出人となる株主である下村克則、髙盛豊文、田口紀成、津野尾肇、中島数晃、加藤允文及び萩原将智、並びに売出人ではない株主である芸陽線材株式会社、株式会社SHIMOMURA、グッドエコ株式会社、~中略~ 並びに上記に含まれない当社の新株予約権者であるコタエル信託株式会社、岡本真史、杉本考、森田英明は主幹事会社に対し、元引受契約締結日から上場日後180日目(2022年3月20日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨を合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 325,600株 | 88.00% |

| みずほ証券 | 11,100株 | 3.00% |

| 楽天証券 | 11,100株 | 3.00% |

| SMBC日興証券 | 7,400株 | 2.00% |

| SBI証券 | 7,400株 | 2.00% |

| 岩井コスモ証券 | 7,400株 | 2.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 5,000円~7,000円

※ファーストインプレッション

第二弾⇒ 仮条件発表後

※仮条件発表後

初値予想と市場コンセサンス

コアコンセプト・テクノロジーの初値予想をリサーチして記載します。

初値予想6,000円~8,000円

修正値6,000円~7,000円

ネガサ株と言うこともあり初値で大きな利益を得られそうです。信じたいですよね。

インクスにいた従業員がごっそり同社にきているようなので従業員の質はかなり高いと考えられます。工場自動化は人手不足や少子化により需要が高く、日本においては成長分野です。

ベンチャーキャピタル出資がなく話題性が高いことで好調な初値が期待できるようです。上場規模は14.9億円で時価総額は132.5億円になります。

2021年12月期の業績予想では、売上は70.43億円で経常利益が3.52億円になります。前期比だと売上27.27%増、経常利益87.23%増になります。

四半期利益は2.44億円で前期比96.77%増となっています。PERは52.18倍でPBRは8.18倍です。かなり注目されている銘柄なので積極的に申込ます!

コアコンセプト・テクノロジー(CCT)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2021年10月18日~2029年10月17日 | 358,000株 発行価格206円 |

| 2022年12月02日~2030年11月30日 | 210,600株 発行価格300円 |

| 2020年12月26日~2030年12月25日 | 150,000株 発行価格300円 |

ロックアップは180日間(2022年3月20日)、ロックアップ解除倍率の記載はありません。ストックオプションの株数残や発行価格は上記のようになります。

行使期限に入っている150,000株は新株予約権でロックアップ対象となっているコタエル信託株式会社です。そのため上場直後に売却はできないことになっています。

時価総額は東証データの上場時発行済み株式数の3,787,000株から算出すると想定価格ベースで約126.9億円になります。

IPOに資金が入れば初値2.3倍くらいを期待できますが、現状だと1.5倍程度になる可能性が高そうです。

ロックアップ率が高くVC出資もなさそうなので初値期待はできると思います。しかし初値が翌日に持ち越しになる可能性は低いと思います!

また、不動産クラウドファンディングのCOZUCHI(コズチ)でもキャンペーンが行われていました。

口座開設だけでAmazonギフト券が2,000円分貰えます。今月末までとなっているため急いだほうがよさそうです。私も口座開設を行っています!

タグ:IPO初値予想