クリーマ(4017)上場とIPO初値予想【幹事配分や独自評価あり】

クリーマ(4017)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はSBI証券が引受けます。

上場規模は約59.8億円で公開株数1,672,700株、オーバーアロットメント167,200株です。想定発行価格は3,250円になっています。上場規模が大きく株数も多いため当選を狙えそうです。

少し微妙案件ですけど期待したいと思います!

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場予定 | 11月27日 |

| BB期間 | 11月11日~11月17日 |

| 事業の内容 | ハンドメイドマーケットプレイス「Creema」の運営、及びクリエイターのエンパワーメントを目的とする各種サービスの提供 |

【手取金の使途】

手取概算額332百万円に前記「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限380百万円を合わせた手取概算額合計712百万円については、既存事業であるクリエイターエンパワーメント事業の運転資金、ならびに新規事業の開発・プロモーション費、その他、オフィス移転費用などに充当する予定

①クリエイターエンパワーメント事業における既存サービスの拡大費用200百万円

②クリエイターエンパワーメント事業における新サービスの実施400百万円

③インフラ強化のための運転資金112百万円※有価証券届出書(EDINET)抜粋

目次まとめ

クリーマ(4017)IPOの業績と事業内容

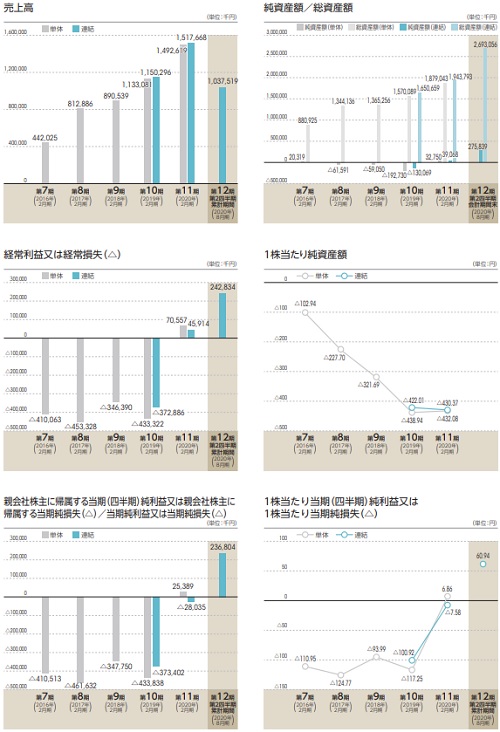

業績は売上が拡大し、利益がようやく出始めています。これからユーザーがもっと増えると思うので収益的に安定してきそうです。これまではシステムや広告などで費用がかなり掛かったと思います。

グループ企業は、同社と海外子会社1社で構成されており、クリエイターエンパワーメント事業の単一セグメントでの事業運営を行っています。

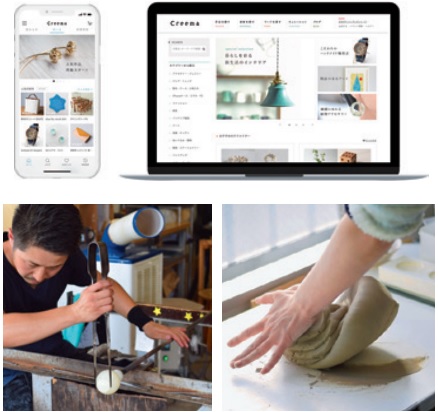

「本当にいいものが埋もれてしまうことのない、フェアで新しい巨大経済圏を確立する」をコンセプトに、創作活動に取り組む全国のクリエイターと生活者(ユーザー)が、オンライン上で直接オリジナル作品を売買できるCtoCのハンドメイドマーケットプレイス「Creema」の運営を2010年から行っています。

2013年以降は、来場者数5万人を誇る、日本最大級のクリエイターの祭典「HandMade In Japan Fes’(東京ビッグサイト)」等の大型イベント開催や常設ショップ「Creema Store(新宿・札幌)」「暮らしとクリーマ(二子玉川)」の運営等を行っていますう。

さらに「Creema」に出店するクリエイターにさらなる活躍の場を提供すると同時に、生活者(ユーザー)がリアルの場で作品に触れられる機会を数多く創出することで、日本のクラフト文化を創造・牽引しながら、クリエイターの活動支援に長年注力しています。

同社グループの事業活動はクリエイターの活動支援に注力してきた関係から、本業として作家活動を行うクリエイターや、これから本格的に作家としての活動を志望しているクリエイター等、プロ志向のクリエイターから支持を頂いているそうです。

品質の高いプロ志向のクリエイターの作品が多く集まるため、同社グループのマーケットプレイスでは高品質の作品を求める生活者の安定的な集客が可能となっており、これが感度の高い良質なコミュニティの構築につながり、同社グループのサービスの明確な独自性・競争優位性のひとつとなっています。

収益はマーケットプレイスサービスにおける「Creema」 上での販売手数料収入に加え、プラットフォームサービスにおける各種広告収入、イベント・ストアサービスにおける出店料・入場料、及び販売手数料収入、そして、クラウドファンディングサービスの成約手数料等から構成されています。

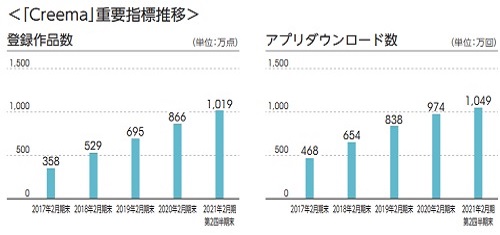

マーケットプレイスサービスにてユーザー数(アプリDL数や訪問数等)を安定的に積み上げつつ、マーケットプレイスの運営を通じて構築される豊富なユーザー基盤、プラットフォーム基盤を活用し、広告サービスやイベント・ストアサービス等、周辺領域でのサービス収益もスケールしていくビジネスモデルです。

クリーマ(4017)IPO仮条件と公開価格の日程

| 想定価格 | 3,250円 |

| 仮条件 | 3,250円~3,570円 |

| 公開価格 | 11月18日 |

想定発行価格から試算される市場からの吸収金額は約54.4億円です。オーバーアロットメントを含めると約59.8億円になります。上場規模が大きく売出し株が多いため初値高騰の可能性は低そうです。

ただ知名度や新奇性はあると思うため面白いIPOだと思います。公開価格を超えてくると思いますが仮条件が引き下げられるような流れだと初値は厳しそうです。

売出し株は殆どベンチャーキャピタルなので上場ゴールとして投資家にとらえられそうです。コロナ禍の中で黒字化することは材料でしょう。

クリーマ(4017)IPOの幹事団詳細と会社データ

| 公募株数 | 113,000株 |

| 売出株数 | 1,559,700株 |

| 公開株式数 | 1,672,700株 |

| OA売出 | 167,200株 |

| 引受幹事 | SBI証券(主幹事) 大和証券 みずほ証券 SMBC日興証券 エース証券 岩井コスモ証券 岡三証券 丸三証券 水戸証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) SBIネオトレード証券 |

当選狙いだとSBI証券からの申込みを優先優だと思います。IPOチャレンジポイントを利用した当選者は少ないかもしれません。株数が1,839,900株あるため200株~300株配分の複数配分でしょう。

株価設定が高いため初値1.5倍でも大きな利益になりそうです。大手予想サイトのレポート待ちになりそうですね。市場も少し不安定なのでアメリカ大統領選が終了し安定してくれることを願っています。

DMM.com証券(PR)でモーニングスターの有料情報を無料で見ることができます。1年間購読すると税別48,000円分得をします。

IPO初値予想やレポートも見ることができます。IPOレポートは提供があるため是非確認しておきましょう!

クリーマの会社設立は2009年3月03日、本社住所は東京都港区北青山二丁目12番5号、社長は丸林耕太郎氏(41歳)です。※2020年10月25日時点

従業員数は70人(臨時雇用者16人)、平均年齢30.7歳、平均勤続年2.3年、平均年間給与約403万円です。

クリーマ(4017)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 丸林 耕太郎 | 2,200,000株 | 31.89% |

| アニマリズムグループ株式会社 | 628,000株 | 9.10% |

| グロービス4号ファンド投資事業有限責任組合 | 591,000株 | 8.57% |

| グローバル・ブレイン6号投資事業有限責任組合 | 490,000株 | 7.10% |

| 大橋 優輝 | 477,000株 | 6.92% |

| KDDI新規事業育成2号投資事業有限責任組合 | 421,000株 | 6.10% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である丸林耕太郎、売出人である大橋優輝、並びに当社株主である丸林有紀子、丸林幹久及び大橋恵明は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年5月25日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

また、売出人であるグロービス4号ファンド投資事業有限責任組合、グローバル・ブレイン6号投資事業有限責任組合、KDDI新規事業育成2号投資事業有限責任組合、 ~中略~ は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年2月24日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)等を行わない旨合意しております。

さらに、当社の新株予約権を保有するアニマリズムグループ株式会社及び大橋優輝は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年5月25日までの期間中、主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した当社普通株式の売却等を行わない旨を合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 1,421,800株 | 85.00% |

| 大和証券 | 83,600株 | 5.00% |

| みずほ証券 | 58,600株 | 3.50% |

| SMBC日興証券 | 41,800株 | 2.50% |

| エース証券 | 16,700株 | 1.00% |

| 岩井コスモ証券 | 16,700株 | 1.00% |

| 岡三証券 | 16,700株 | 1.00% |

| 丸三証券 | 8,400株 | 0.50% |

| 水戸証券 | 8,400株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 3,500円~4,000円

※ファーストインプレッション

第二弾⇒ 3,800円~4,800円

※仮条件発表後

クリーマ初値予想と市場コンセサンス

初値予想4,000円~5,000円

修正値4,800円~5,355円

個人がオリジナル作品を消費者と直接売買できるハンドメードマーケットプレースを運営しています。かなり人気があるためメディアでも取上げられることが多いと感じています。

仮条件は想定発行価格を下限として3,250円~3,570円に引き上げられました。吸収額レンジは54.4億円~65.7億円になります。上場規模が大きく荷もたれ感があるようですが人気らしく初値期待があります。

2021年2月期の連結業績予想は売上19.37億円で経常利益1.44億円です。前期比較だと売上27.7%増、経常利益220%増になります。業績好調のため仮条件引上げも納得がいきます。四半期利益は1.98億円で前期-2,800万円から大きく黒字化します。

EPS40.00なのでPERは89.25倍、BPS93.29なのでPBR38.27倍です。VCは公開価格1.5倍(5,355円)で売却できますがそこまで買い上がらないと思います。相当な売り圧力が控えていることで初値後は乱高下しそうです。セカンダリーは難しい気がしています。

クリーマ(4017)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2013年9月10日~2023年9月09日 | 250,000株 発行価格103円 |

| 2015年9月01日~2023年8月29日 | 46,000株 発行価格100円 |

| 2017年2月28日~2025年2月26日 | 30,000株 発行価格250円 |

| 2015年2月28日~2025年2月26日 | 135,000株 発行価格253円 |

| 2018年3月01日~2026年2月23日 | 22,000株 発行価格277円 |

| 2016年3月01日~2025年2月23日 | 70,000株 発行価格281円 |

| 2020年2月27日~2028年2月25日 | 41,000株 発行価格290円 |

| 2018年2月27日~2028年2月26日 | 117,000株 発行価格294円 |

| 2021年2月27日~2029年2月24日 | 72,000株 発行価格312円 |

| 2019年2月27日~2029年2月24日 | 49,000株 発行価格316円 |

| 2022年2月27日~2030年2月24日 | 60,000株 発行価格336円 |

| 2020年2月27日~2030年2月24日 | 17,000株 発行価格342円 |

ロックアップは180日間(2021年5月25日)と90日間(2021年2月24日)があり、90日間にはロックアップ解除倍率1.5倍が設定されています。

新株予約権保有者のアニマリズムグループ株式会社と大橋優輝には180日間は売却を行わない条件が別途設定されています。

ストックオプションの株数残や発行価格は上記のようになります。777,000株が行使期限を迎えています。

時価総額は東証データの上場時発行済み株式数の6,089,000株から算出すると想定価格ベースで約197.9億円になります。

SBI証券主幹事なのでIPOチャレンジポイントを利用した当選狙いの方も多いかもしれません。ただしこれまでの小規模上場とは異なり、上場規模が大きいため悩みそうです。

200ポイント~230ポイントくらい保有している方は狙えそうですよね。IPOチャレンジポイントのボーダラインにも注目したいと思います。1ポイント1,000円以上の価値があれば成功だと思います。

![]() IPOで前受金が必要ない企業⇒ SBIネオトレード証券

IPOで前受金が必要ない企業⇒ SBIネオトレード証券

タグ:IPO初値予想