ジオコード(7357)上場とIPO初値予想【幹事配分や独自評価あり】

ジオコード(7357)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はジャスダックで主幹事はいちよし証券が引受けます。

上場規模は約9.6億円で公開株数670,000株、オーバーアロットメント100,500株です。想定発行価格は1,250円になっています。丁度いいサイズのIT系IPOなので人気になると思います。

| 業 種 | サービス業 |

| 上場市場 | JASDAQスタンダード |

| 上場予定 | 11月26日 |

| BB期間 | 11月09日~11月13日 |

| 企業ホームページ | https://www.geo-code.co.jp/ |

| 事業の内容 | Webマーケティング事業及びクラウド事業(業務支援ツール「ネクストSFA」、「ネクストICカード」の開発・提供) |

【手取金の使途】

手取概算額465,000千円及び「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限115,070千円を合わせた手取概算額合計上限580,070千円については、以下のとおり、①採用活動の強化に伴う関連費用及び②設備資金に充当する予定であります。

①採用活動の強化に伴う関連費用

当社は、国内インターネット広告市場においてWebマーケティング事業を中心に事業を展開しておりますが、事業規模及び事業領域の更なる拡大の為には、特に営業職・運用職において一層の人材採用の強化が必要であると考えております。そのため調達資金のうち、採用費として118,000千円、教育費として4,000千円、人件費として254,070千円を充当する予定であります。②設備資金

業務の効率化、IT運用管理強化のためのソフトウエア購入及びテレワーク環境整備のための投資として100,000千円及び関連費用18,980千円、人員増加に伴う増床に係る設備及び敷金として56,240千円及び関連費用20,000千円、人員増加に伴うPC等の購入として8,780千円充当する予定であります。※有価証券届出書(EDINET)抜粋

目次まとめ

ジオコード(7357)IPOの業績と事業内容

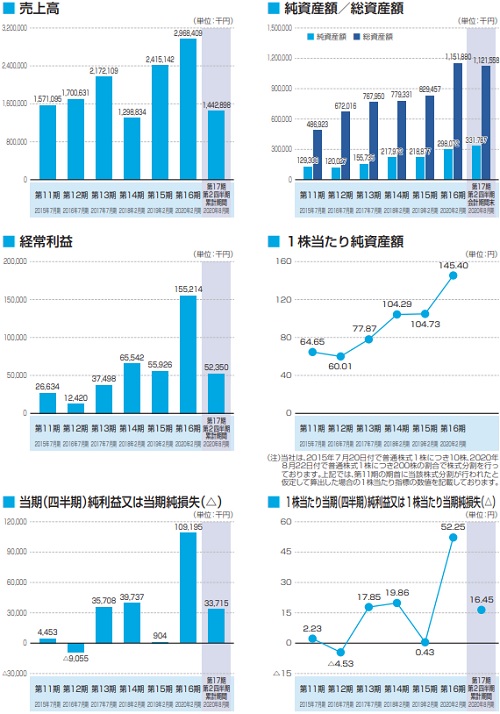

業績は前期売上29.7億円、四半期利益1.1億円規模になります。ただし利益面が不安定だと感じます。

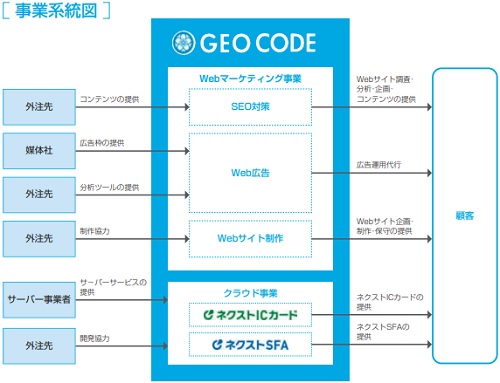

同社は顧客のWeb領域における課題を総合的に解決するWebマーケティング事業とクラウド型業務支援ツールをSaaS形態で提供するクラウド事業を行います。

Webマーケティング事業では、主として中堅・中小企業に対して、Webマーケティング領域全般にわたる課題解決に対処するための各種サービスを提供しています。

インターネット上のマーケティング活動には欠かせない「SEO対策」「Web広告」「Webサイト制作」を「一社完結」で提供することにより、顧客に対しWebマーケティング活動全体を俯瞰した分析や提案をして、課題解決に向けた適切なサービスの提供を行います。

クラウド事業では、昨今数多くの企業が取り組む働き方改革や生産性の向上に貢献するクラウド型業務支援ツールをSaaS形態で提供しています。

開発から販売、運用サポートまでの一連のプロセスを自社で対応するとともに、Webサイト制作で培ってきたノウハウを活用して見やすさと使いやすさを重視した、かつ必須機能を備えたツールを低価格で提供しています。

同社では、顧客の事業拡大に貢献するWebマーケティング事業と業務改善に貢献するクラウド事業を併せて展開し、顧客を攻守両面から支援するサービスの提供を行っています。

また、安定した収益基盤を確立することが重要であると考えており、一度限りの取引ではなく、顧客と長期的な関係を構築することが可能な一定の契約期間を設けた継続取引を中心に事業を展開しているそうです。

ジオコード(7357)IPO仮条件と公開価格の日程

| 想定価格 | 1,250円 |

| 仮条件 | 1,200円~1,250円 |

| 公開価格 | 11月16日 |

想定発行価格から試算される市場からの吸収金額は約8.4億円です。オーバーアロットメントを含めると約9.6億円になります。10億円程度の上場は事業関係なく初値が良好だと思います。

WebマーケティングではSEO対策やWeb広告に強みを持つ企業です。クラウド系の事業も行っているためかなり人気になるでしょう。しかも初値が好調となっている「いちよし証券主幹事」案件です。

ジオコード(7357)IPOの幹事団詳細と会社データ

| 公募株数 | 420,000株 |

| 売出株数 | 250,000株 |

| 公開株式数 | 670,000株 |

| OA売出 | 100,500株 |

| 引受幹事 | いちよし証券(主幹事) SMBC日興証券 東洋証券 楽天証券 松井証券 SBI証券 マネックス証券 極東証券 岩井コスモ証券 岡三証券 丸三証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) SBIネオトレード証券 |

株数はOAを含めると77万株以上あるため当選期待はあると思います。いちよし証券からの申込みは行っておきたいと思いますが当選は厳しそうです。IPO抽選ルールが微妙ですよね。それでも申し込みを行っておきたいと思います。

松井証券が前受け金不要でIPO抽選に参加できます。また岡三証券の委託幹事で岡三オンラインも取扱いが期待できると思います。岡三オンライン証券も前受け金不要で抽選に参加可能です!

DMM.com証券(PR)ではモーニングスターの株式新聞が無料で読むことができます。IPO抽選にも参加できる企業なので口座を開設しておいて損はありません。

ジオコードの会社設立は2005年2月14日、本社住所は東京都新宿区新宿四丁目1番6号、社長は原口大輔氏(44歳)です。※2020年10月21日時点

従業員数は129人人(臨時雇用者0人)、平均年齢31.2歳、平均勤続年数3.0年、平均年間給与約509万円です。

ジオコード(7357)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| ディーグラウンド | 1,000,000株 | 43.01% |

| 原口 大輔 | 872,600株 | 37.53% |

| 吉田 知史 | 86,000株 | 3.70% |

| ビジョン | 83,200株 | 3.58% |

| 坂従 一也 | 40,000株 | 1.72% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、当社株主であり売出人かつ当社役員である原口大輔並びに当社株主である株式会社ディーグラウンド並びに当社株主であり当社役員である吉田知史及び坂従一也は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年2月23日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く)等は行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| いちよし証券(主幹事) | 502,500株 | 75.00% |

| SMBC日興証券 | 40,200株 | 6.00% |

| 東洋証券 | 20,100株 | 3.00% |

| 楽天証券 | 13,400株 | 2.00% |

| SBI証券 | 13,400株 | 2.00% |

| マネックス証券 | 13,400株 | 2.00% |

| 極東証券 | 13,400株 | 2.00% |

| 岩井コスモ証券 | 13,400株 | 2.00% |

| 岡三証券 | 13,400株 | 2.00% |

| 丸三証券 | 13,400株 | 2.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,500円~3,500円

※ファーストインプレッション

第二弾⇒ 3,000円~4,500円

※仮条件発表後

ジオコード初値予想と市場コンセサンス

初値予想4,000円~6,000円

修正値4,000円~5,500円

想定発行価格が仮条件の上限に設定されました。吸収金額は8.0億円~9.6億円なので軽量級のIPOになります。主幹事がいちよし証券なので今回も初値が高くなりそうです。

時価総額も仮条件上限で30.9億円となり低いため人気でしょう。事業はSEO対策とリスティングなのでIT系意識で買われる感じだと思います。類似企業も多いことから初値だけ高い可能性があります。クラウド事業を手掛けていることは買い材料になると思います。

2020年2月期の売上高構成比がウェブマーケティング事業95.5%、クラウド事業4.5%なのでクラウドが意識されない可能性もあります。地合いが良いため買い需要は多いことが見込まれます。類似企業はフルスピード(2159)などがあてはまりそうです!

2021年2月期の業績予想は売上31.72億円で経常利益1.69億円になります。前期比較だと売上6.9%増、経常利益9.0%増を見込みます。四半期利益は1.05億円で前期比較3.7%減になります。ほぼ横ばいの利益になるようですね。

EPS48.79となるためPERは25.62倍、BPS351.44なのでPBR3.56倍になります。IT系で店頭証券主幹事なので需給は高騰する可能性が高いはずです。当選できたら初値売却したいと思います!

ジオコード(7357)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2017年7月03日~2025年6月28日 | 51,400株 発行価格30円 |

| 2018年3月25日~2026年3月23日 | 29,200株 発行価格65円 |

| 2019年7月28日~2027年7月26日 | 82,200株 発行価格65円 |

| 2020年6月01日~2028年5月31日 | 63,800株 発行価格285円 |

| 2021年3月15日~2029年3月14日 | 48,200株 発行価格285円 |

ロックアップは90日間(2021年2月23日)、ロックアップ解除倍率は発行価格の1.5倍になっています。ストックオプションの株数残や発行価格は上記のようになります。226,600株が行使期限に入ります。

時価総額は東証データの上場時発行済み株式数の2,470,000株から算出すると想定価格ベースで約30.9億円になります。

Webマーケティング事業とクラウド事業を行う企業で直近の業績は悪くありません。IPOだけを考えると利益が見込めるでしょう。似たような上場企業は多いと思うので初値後はあまり期待できないかもしれません。

業種は情報・通信業ではなくサービス業になっています!

![]() IPOで前受金が必要ない企業⇒ SBIネオトレード証券

IPOで前受金が必要ない企業⇒ SBIネオトレード証券

タグ:IPO初値予想