イー・ロジット(9327)上場とIPO初値予想【幹事配分や独自評価あり】

イー・ロジット(9327)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はジャスダックで主幹事はいちよし証券が引受けます。

上場規模は約15.7億円で公開株数915,600株、オーバーアロットメント133,200株です。想定発行価格は1,500円になっています。

久しぶりにいちよし証券が主幹事を引受けています。人気出そうですね!

| 業 種 | 倉庫・運輸関連業 |

| 上場市場 | JASDAQスタンダード |

| 上場予定 | 3月26日 |

| BB期間 | 3月10日~3月16日 |

| 企業ホームページ | https://www.e-logit.com/ |

| 事業の内容 | インターネット通販事業者の物流代行及び物流業務コンサルティング |

【手取金の使途】

手取概算額722,200千円及び「1新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限45,610千円を合わせた手取概算額合計上限767,810千円については、以下のとおり、①新規FC開設及び既存FCの生産性向上のための設備投資、②習志野FC開設に伴う増加運転資金、に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

イー・ロジット(9327)IPOの業績と事業内容

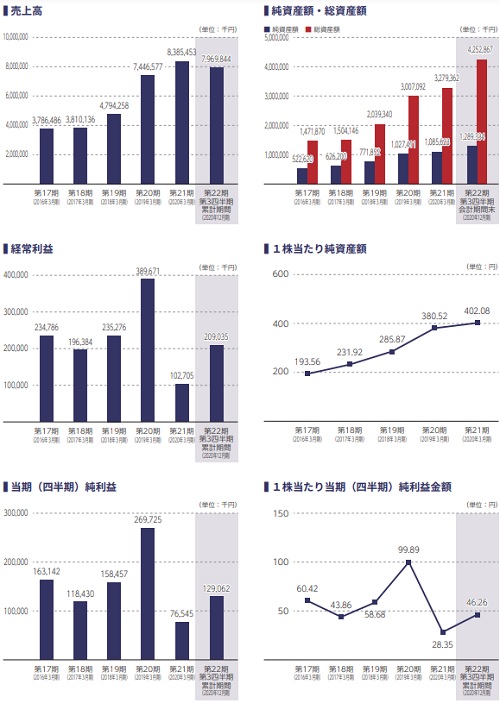

業績は増収増益になる予定です。ただ2019年3月期がMAXだった感があります。売上はここ数年では最高値となっています。

事業は通販事業者に代わって商品の保管及び発送等を行う通販物流事業を運営しています。

通販事業者に対して商品の保管、ピッキング、梱包及び配送までを行う物流代行サービスに加え、通販事業者の通販サイトの運営に係わる商品撮影、受注処理及びお問合せ対応等のカスタマーサポートを行う運営代行サービスを行います。

またワンストップのフルフィルメントサービスとして、通販事業者のニーズに対応したサービスを提供しています。

上場承認段階では東京本社、大阪本社、東京セミナールームの他、物流代行の拠点として、6つのFC(東京都江戸川区、東京都足立区、埼玉県八潮市、埼玉県三郷市、千葉県習志野市、大阪府大阪市西淀川区)と三鷹サテライトセンター(東京都三鷹市)を展開しています。

通販物流事業では通販サイトの運営において通販事業者にとっては欠かせないサービスである「物流代行サービス」、「運営代行サービス」及び通販物流事業のノウハウを活かした「物流コンサルティングサービス」の主に3つのサービスを提供しています。

物流代行サービスとは、通販事業者の依頼を受けて商品を預かり、商品管理、ピッキング、流通加工、梱包、配送、代金回収等の一連の物流業務を代わりに行うサービスです。

運営代行サービスとは、通販事業者の依頼を受けて商品撮影、商品データのアップ、受注処理、カスタマーサポート等を代わりに行うサービスです。

物流コンサルティングサービスとは、当社の通販物流事業で培った経験によるノウハウの蓄積を活かし、会員メルマガ等による情報提供、物流知識や改善のセミナー及び通販事業者の物流現場の改善コンサルティングを有料で提供するサービスです。

イー・ロジット(9327)IPO仮条件と公開価格の日程

| 想定価格 | 1,500円 |

| 仮条件 | 1,400円~1,500円 |

| 公開価格 | 3月17日 |

想定発行価格から試算される市場からの吸収金額は約13.7億円です。オーバーアロットメントを含めると約15.7億円になります。マザーズでは少し規模が大き目です。

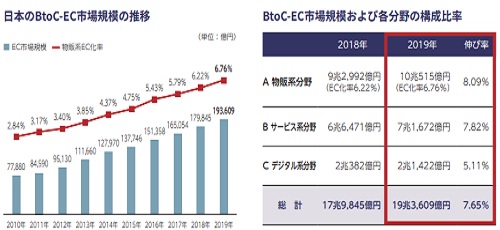

EC事業者をターゲットにしているため需要期待ができそうです。業績が良い企業が利用する期待が高いためです。

イー・ロジット(9327)IPOの幹事団詳細と会社データ

| 公募株数 | 540,000株 |

| 売出株数 | 375,600株 |

| 公開株式数 | 915,600株 |

| OA売出 | 133,200株 |

| 引受幹事 | いちよし証券(主幹事) みずほ証券 SBI証券 岩井コスモ証券 岡三証券 東海東京証券 極東証券 東洋証券 マネックス証券 楽天証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 |

株数が多いため平幹事からの当選期待もできそうです。連日の上場となり抽選に参加する投資家も疲れが出てくる頃ですよね。当選できるように頑張りたいと思います。

岩井コスモ証券や東海東京証券からの申込みも行いたいと思います。というか極東証券と東洋証券以外から全力で抽選に参加したいと思います。

当選できるかどうかわかりませんが後期型抽選の楽天証券からも参加します。当選者をネットで見かける機会が多くなったので私も当選したいです!!

イー・ロジットの会社設立は2000年2月14日、本社住所は東京都千代田区神田練塀町68番地、社長は角井亮一氏(52歳)です。※2021年2月25日時点

従業員数は166人(臨時雇用者685人)、平均年齢37.8歳、平均勤続年数3.7年、平均年間給与約518万円です。

イー・ロジット(9327)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| プログレス株式会社 | 800,000株 | 24.99% |

| 角井 亮一 | 584,400株 | 18.26% |

| 光輝物流株式会社 | 364,000株 | 11.37% |

| 三菱商事株式会社 | 360,000株 | 11.25% |

| 行川 久代 | 265,600株 | 8.30% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、当社株主であり売出人である行川久代並びに当社株主であり貸株人かつ当社役員である角井亮一並びに当社株主であり当社役員である大森茂及び菅田勝並びに当社株主であるプログレス株式会社、光輝物流株式会社及び白木政宏は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年6月23日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く)等は行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| いちよし証券(主幹事) | 687,300株 | 75.07% |

| みずほ証券 | 64,000株 | 6.99% |

| SBI証券 | 45,700株 | 4.99% |

| 岩井コスモ証券 | 27,400株 | 2.99% |

| 岡三証券 | 27,400株 | 2.99% |

| 東海東京証券 | 27,400株 | 2.99% |

| 極東証券 | 9,100株 | 0.99% |

| 東洋証券 | 9,100株 | 0.99% |

| マネックス証券 | 9,100株 | 0.99% |

| 楽天証券 | 9,100株 | 0.99% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,300円~3,400円

※ファーストインプレッション

第二弾⇒ 3,000円~3,800円

※仮条件発表後

初値予想と市場コンセサンス

イー・ロジットの初値予想をリサーチして記載します。

初値予想3,000円~5,000円

修正値3,000円~3,500円

想定発行価格から下限方向に仮条件が引き下げられています。吸収レンジは12.8億円~15.7億円になります。この程度であれば軽く吸収できると思います。

物流関係のIPOは人気が高まったいるため同社も初値を大きく超えてくるでしょう。

2021年3月期の業績予想は売上106.31億円で経常利益2.16億円になります。前期比較だと売上26.8%増、経常利益111.8%増になるようです。四半期利益は1.32億円で前期比73.7%増と好調です!

PERは31.89倍、PBRは2.53倍なので他社比較だと妥当値にありそうです。初値だけ盛り上がるパターンになるかもしれません。類似企業では関通(9326)が意識されるそうです。

イー・ロジット(9327)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2021年3月16日~2029年3月15日 | 100,000株 発行価格288円 |

| 2022年1月17日~2030年1月16日 | 137,200株 発行価格388円 |

| 2022年7月16日~2030年7月15日 | 103,800株 発行価格500円 |

ロックアップは90日間(2021年6月23日)、ロックアップ解除倍率は発行価格の1.5倍です。ストックオプションの株数残や発行価格は上記のようになります。100,000株が行使期限に入ります。

時価総額は東証データの上場時発行済み株式数の3,400,000株から算出すると想定価格ベースで約51億円になります。

初値2倍を超えてきそうな気がしていますが公開株数が多く、同時上場にブロードマインド(7343)があり吸収額が7.3億円と軽量級なんですよね。

上場が混雑している日程ではありますが公開価格を超えてくることは間違いないと思います。この銘柄が割れるような地合いではないでしょう!

何とか3月IPOで当選を1つ頂きたいと考えています。今年はたくさん当選する気がします。

![]() IPOで前受金が必要ない企業⇒ SBIネオトレード証券

IPOで前受金が必要ない企業⇒ SBIネオトレード証券

タグ:IPO初値予想