ジーネクスト(4179)上場とIPO初値予想【幹事配分や独自評価あり】

ジーネクスト(4179)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はSMBC証券が引受けます。

上場規模は約7.2億円で公開株数556,500株、オーバーアロットメント83,400株です。想定発行価格は1,130円になっています。

今期は黒字化の予想が出ているため初値に期待ができそうです!

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場予定 | 3月25日 |

| BB期間 | 3月10日~3月16日 |

| 企業ホームページ | https://www.gnext.co.jp/ |

| 事業の内容 | 顧客対応ソフトウェア「Discoveriez」の開発及び提供 |

【手取金の使途】

手取概算額355,860千円に本第三者割当増資の手取概算額上限86,399千円と合わせた、手取概算額合計上限442,259千円について、当社の主たるソリューションである「Discoveriez」の更なる機能強化や新機能開発等を行うにあたり必要となる優秀な人材を確保するため、エンジニア、営業及びカスタマーサクセス等の人件費・採用費、さらに、当社サービスの認知度向上のための広告宣伝費として充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ジーネクスト(4179)IPOの業績と事業内容

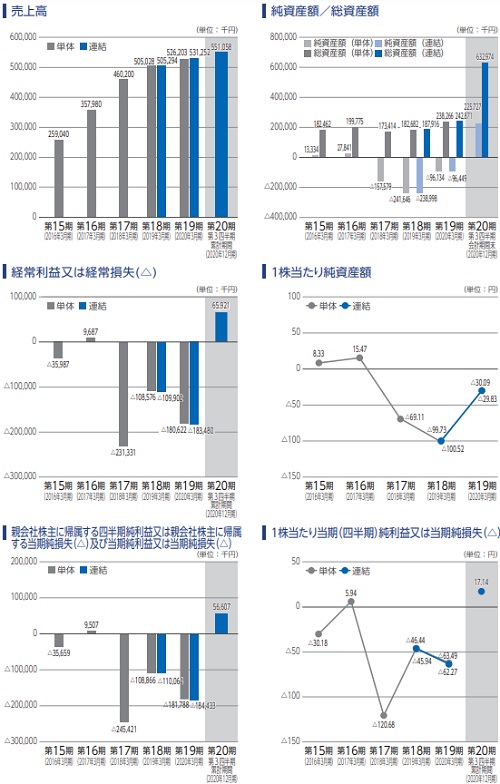

赤字が先行していたようですが今期は1.8億円の黒字化予想が出ています。そのため上場タイミングとしても良さそうです。

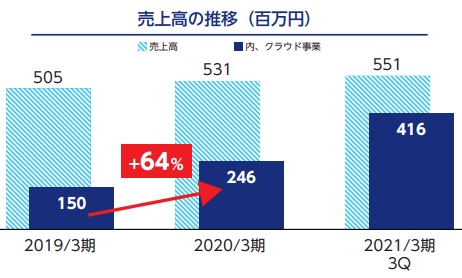

同社グループは顧客対応をDX(デジタル・トランスフォーメーション)化するプラットフォーム「Discoveriez」を、様々な規模・業種の企業向けにクラウド形式で提供しています。

顧客対応業務とは「コンタクトセンター」や「お客様相談室」など企業と顧客を繋ぐ窓口に寄せられる、お問い合わせやクレームなどの対応業務になります。

顧客と実際に対面する場合もありますが、基本的には電話やメール、チャットなどで対応しています。

「Discoveriez」は複雑化していく顧客対応業務をデジタルの力で効率化するツールです。

顧客対応で集まるお客さまの声を経営判断やリスクマネジメント、品質管理、新商品開発、マーケティングなど、企業の事業活動に反映させ様々なプロセスの可視化や、実行フローのマネジメントを強みとするICTプラットフォームになるそうです。

DXに取り組む企業が多くなって来ている中、顧客対応分野において各個人の知識やノウハウに依存し属人化しやすいため、顧客対応のDXへの取り組みが企業にとって難易度が高いのが現状です。

また、事業の単純なICTによる効率化のみがDXへの取り組みとなってしまい、本来のDXである改革まで至ることが、さらに難易度が高いのが実情となっています。

同社グループは、国内大手企業を中心に多数の導入実績も含め「お客さまの声」と向かい合うサービスを提供しています。

これまで培った知識・経験・ノウハウを活かしたプラットフォームである「Discoveriez」を提供することにより、企業のDXの実現をサポートするそうです。

また、顧客対応に関連するUIやUXによる業務効率化なども行います。

ジーネクスト(4179)IPO仮条件と公開価格の日程

| 想定価格 | 1,130円 |

| 仮条件 | 1,130円~1,230円 |

| 公開価格 | 3月17日 |

想定発行価格から試算される市場からの吸収金額は約6.3億円です。オーバーアロットメントを含めると約7.2億円になります。この規模であれば相当な人気だと思います。

情報・通信業でクラウド型SaaSプラットフォームを運営しているためIPOではドストライクでしょう。しかも公開株数が少なく10億円以下の小粒上場ですからね。

ジーネクスト(4179)IPOの幹事団詳細と会社データ

| 公募株数 | 350,000株 |

| 売出株数 | 206,500株 |

| 公開株式数 | 556,500株 |

| OA売出 | 83,400株 |

| 引受幹事 | SMBC日興証券(主幹事) 大和証券 みずほ証券 マネックス証券 いちよし証券 丸三証券 岩井コスモ証券 水戸証券 極東証券 松井証券 |

| 委託見込 | DMM.com証券 |

SMBC日興証券から当選を目指して申込を行いたいと思います。その他の証券会社からも全力で申込を行います。

水戸証券と極東証券の口座だけありません。当選すれば大きな利益期待があるため資金と他のIPOの日程で優劣を決めたいと思います。

完全平等抽選のマネックス証券からの抽選参加や資金不要で参加できる松井証券も忘れないようにしたいと思います。

ブックビルディングが混雑してきているため申込み忘れをする証券会社が出てきそうです。後期型抽選などは特に忘れることが多いです。

ジーネクストの会社設立は2001年7月12日、本社住所は東京都千代田区飯田橋四丁目7番1号、社長は横治祐介氏(43歳)です。※2021年2月24日時点

従業員数は29人(臨時雇用者0人)、平均年36.6歳、平均勤続年数3.2年、平均年間給与約596万円です。連結従業員数は41人となっています。

ジーネクスト(4179)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 横治 祐介 | 1,616,250株 | 39.42% |

| 井上 瑞樹 | 198,350株 | 4.84% |

| 三菱UFJキャピタル7号投資事業有限責任組合 | 153,850株 | 3.75% |

| DG Lab Fund II E.L.P. Cayman | 134,650株 | 3.28% |

| 宮林 隆吉 | 134,650株 | 3.28% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である横治祐介、売出人である久保川信孝、当社株主である大河原麗偉、三橋健太郎、村田実、岩佐光平、横治たまみ及び内山繭子並びに当社新株予約権者である堀越亮、大和田夏実、鈴木謙太、林絢子、今成匡宏、酒井由香、吉原奈緒美、内山周彦、伊藤芳信及び山﨑薫は、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して180日目の2021年9月20日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

この他、売出人や同社株主複数人に90日間(2021年6月22日)のロックアップが掛かられています。一部の株主には発行価格1.5倍以上で株式売却ができる条件が付与されています。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 479,200株 | 86.11% |

| 大和証券 | 22,200株 | 3.99% |

| みずほ証券 | 16,600株 | 2.98% |

| マネックス証券 | 11,100株 | 1.99% |

| いちよし証券 | 5,500株 | 0.99% |

| 丸三証券 | 5,500株 | 0.99% |

| 岩井コスモ証券 | 5,500株 | 0.99% |

| 水戸証券 | 5,500株 | 0.99% |

| 極東証券 | 2,700株 | 0.49% |

| 松井証券 | 2,700株 | 0.49% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,500円~3,500円

※ファーストインプレッション

第二弾⇒ 2,800円~3,800円

※仮条件発表後

初値予想と市場コンセサンス

ジーネクストの初値予想をリサーチして記載します。

初値予想2,800円~3,700円

修正値3,500円~4,000円

SaaS関連でかなり注目されそうなIPOなので初値持越しが有力だと思います。株数のボリュームはあると思いますがIPOに当選した投資家は売り渋るでしょう。

今期黒字化することも好材料です。SaaS型のため来期も業績の期待があります。CRM関連のソフトは競合も多いため比較対象となる銘柄も多いのが現状です。そのため最終的には類似企業と変わりない指標に落ち着きそうです。

類似企業はテクマトリックス(3762)やバーチャレクス(6193)あたりになっているようです。

2021年3月期の業績予想は売上8.63億円で経常利益1.65億円になります。前期比較だと売上62.5%増、経常利益は-1.83億円からの黒字転換になります。

四半期利益は1.80億円で前期-1.84億円からの大幅な黒字です。これは凄いと思います!!PERはEPS48.09なので25.58倍、PBRはBPS172.61なので7.13倍になります。来期予想によっては化ける可能性があると思います。

ジーネクスト(4179)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年7月12日~2028年6月18日 | 40,000株 発行価格200円 |

| 2021年4月05日~2029年3月14日 | 27,750株 発行価格200円 |

| 2021年6月28日~2029年6月13日 | 2,500株 発行価格400円 |

| 2021年12月18日~2029年12月17日 | 6,750株 発行価格400円 |

| 2022年3月19日~2030年3月18日 | 40,750株 発行価格400円 |

| 2021年10月01日~2029年9月17日 | 4,750株 発行価格400円 |

| 2021年12月18日~2029年12月17日 | 34,250株 発行価格400円 |

| 2022年3月19日~2030年3月18日 | 44,750株 発行価格400円 |

| 2022年7月16日~2030年7月15日 | 117,600株 発行価格400円 |

| 2022年11月12日~2030年11月11日 | 32,250株 発行価格400円 |

| 2022年11月12日~2030年11月11日 | 16,250株 発行価格440円 |

ロックアップは90日間(2021年6月22日)と180日間(2021年9月20日)の2つ存在します。ロックアップ解除倍率は1.5倍になり、一部の売出人と同社株主になっています。

ストックオプションは40,000株が行使期限に入り発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の4,082,200株から算出すると想定価格ベースで約約46.1億円になります。

初値2倍を超えて3倍くらいにはなりそうですよね。上場が連日集中しているため地合いにも左右されそうです。欲しいIPOなので当選できれば嬉しいです。

PayPay証券でIPO取扱いが行われるそうなので詳しく調べてみました。1株~100株の間で当選できるそうです。過去にIPOを取扱っているため不安などはありません。

ワクワクしているため早く抽選に参加したいと考えています。1株でも当選すれば嬉しいですからね。5,000円貰えるキャンペーンも行われています!

タグ:IPO初値予想