イーエムネットジャパン(7036)IPO新規上場 | 初値予想と幹事情報

イーエムネットジャパン(7036)IPOがマザーズに新規上場承認されました。主幹事はみずほ証券が引受け公開株数226,000株、オーバーアロットメント33,900株、上場による資金吸収は約7.6億円です。事業は「検索連動型広告、運用型ディスプレイ広告を中心とした運用型広告を企画から運用、効果分析、改善提案まで一括して提供するインターネット広告事業を展開」となっています。

IPO市場ではITを使った銘柄は特に人気なので、同社の株も初値2倍以上になる可能性が十分にあります!公開株式数も少ないことから当選は難しく初値売を渋る方も出てきそうです。親会社が韓国に上場していることから売出し株中心の上場となりますが、それほど問題視されることはないでしょう。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 9月21日 |

| BB期間 | 9月04日~9月10日 |

| 企業ホームページ | https://emnet.co.jp/ |

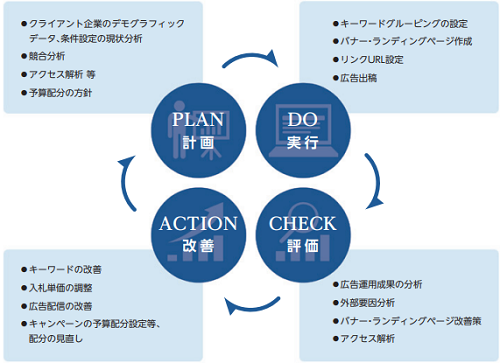

| 事業の内容 | 検索連動型広告(リスティング広告)、運用型ディスプレイ広告を中心とした運用型広告を企画から運用、効果分析、改善提案まで一括して提供するインターネット広告事業を展開 |

【手取金の使途】

手取概算額130,240千円については、全額運転資金に充当する予定であります。具体的には、人材採用費、当社の認知度向上のための広告宣伝費、人員増に伴う人件費、教育研修費に充当し、残額を平成33年12月期以降の人材採用費、認知度向上のための広告宣伝費、人員増に伴う人件費、教育研修費などに充当いたします。なお、手取金の充当予定時期は以下のとおりであり、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

目次まとめ

イーエムネットジャパン(7036)IPOの業績と事業内容

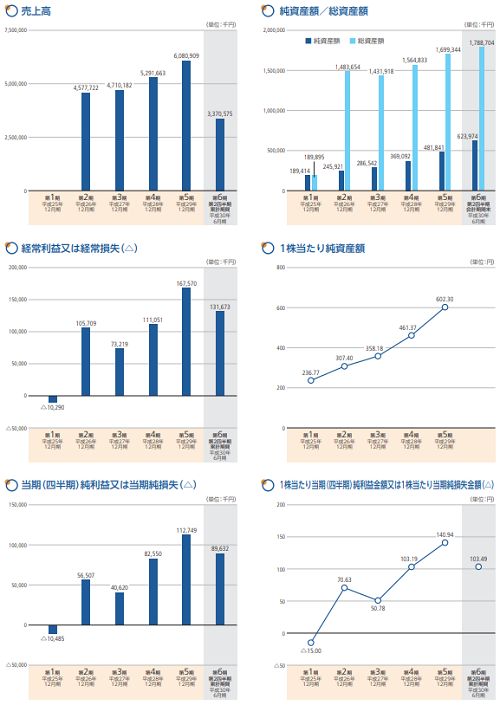

業績は売上・利益ともに順調に拡大しています。平成19年に韓国から日本へ進出し、クライアントのデジタルマーケティングにおける課題を解決し、利益向上を図るための戦略・運用・分析・改善サービスまで一貫して提供するインターネット広告事業を展開している企業です。

インターネット広告事業の中には、YahooやGoogleなどが提供する検索エンジンの検索結果に表示される広告である「検索連動型広告」、ユーザーの性別や年齢職業といったデモグラフィックデータや、興味や関心などの条件を設定することで当該ユーザーの閲覧するポータルサイトやブログ等の広告エリアに広告を表示する「運用型ディスプレイ広告」

Facebook、Instagram、Twitterを筆頭としたソーシャルメディアに表示される広告「ソーシャルメディア広告」などがあります。この他にも、これまで扱ってきた多くのクライアント企業のECサイトに対する広告運用の実績からノウハウを得ており、広告効果を更に高めるためのランディングページ、クリエイティブ制作を受注して自社で行っています。

正規認定パートナーとして、Yahooマーケティングソリューションパートナー認定やGoogle Partnerプレミアムバッジなどを取得しています。SNS関係でもLINEやTwitter Japan、Facebook agency directoryとの関係があるそうです。

また、トランス・コスモス(9715)は親会社であるEMNET INC.の株式を25.14%保有していることから関係会社になります。

イーエムネットジャパン(7036)IPO仮条件から公開価格の日程

| 想定価格 | 2,940円 |

| 仮条件 | 2,880円~3,000円 |

| 公開価格 | 9月11日 |

想定価格から試算される市場からの吸収金額は約6.6億円です。オーバーアロットメントを含めると約7.6億円になります。IPOでは人気媒体なので上場規模が小さいと初値も高くなる傾向にあります。

売上は前期比で11.5%増とそれほど急激ではありませんが、上場後に提携企業からの買い需要も考えられるかもしれません。類似企業も多くなりますが、市場が大きいためIPOでは常に人気になる事業です。

イーエムネットジャパン(7036)IPOの幹事団詳細と会社データ

| 公募株数 | 50,000株 |

| 売出株数 | 176,000株 |

| 公開株式数 | 226,000株 |

| OA売出 | 33,900株 |

| 引受幹事 | みずほ証券(主幹事) SBI証券 エイチ・エス証券 いちよし証券 岩井コスモ証券 東洋証券 マネックス証券 エース証券 東海東京証券 丸三証券 あかつき証券 |

幹事が多いため自然と引受株数も少なくなりますが、みずほ証券からの当選期待が一番でしょう。下位幹事からの当選はかなり難しいと思われます。エース証券とあかつき証券に口座がありませんが、その他は申込めるところから念のため申込んでおきます。

会社設立は2013年4月22日、本社は東京都新宿区西新宿六丁目、社長は山本臣一郎氏(47歳)です。従業員数82人、平均年齢28.5歳、平均勤続年数2.8年、平均年間給与約4,74万円になります。

イーエムネットジャパン(7036)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| EMNET INC. | 800,000株 | 85.38% |

| 株式会社Y’s corporation | 60,000株 | 6.40% |

| 山本 臣一郎 | 30,000株 | 3.20% |

| 高橋 和之 | 16,000株 | 1.71% |

| 村井 仁 | 12,000株 | 1.28% |

| イーエムネットジャパン従業員持株会 | 4,000株 | 0.43% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人であるEMNET INC.は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成31年3月19日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等を除く。)等は行わない旨合意しております。

イーエムネットジャパンIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| みずほ証券(主幹事) | 192,100株 |

| SBI証券 | 9,100株 |

| エイチ・エス証券 | 4,800株 |

| いちよし証券 | 4,800株 |

| 岩井コスモ証券 | 2,500株 |

| 東洋証券 | 2,300株 |

| マネックス証券 | 2,300株 |

| エース証券 | 2,300株 |

| 東海東京証券 | 2,300株 |

| 丸三証券 | 2,300株 |

| あかつき証券 | 1,200株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

イーエムネットジャパンIPOの直感的初値予想

第一弾⇒ 6,000円

※ファーストインプレッション

第二弾⇒ 6,000円

※仮条件発表後

イーエムネットジャパンIPOの大手初値予想

5,400円~6,000円

その後、5,400円~6,000円変わらず

イーエムネットジャパン(7036)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成31年12月14日~平成39年12月13日 | 67,000株 発行価格750円 |

ロックアップは180日間(平成31年3月19日)、ロックアップ解除倍率の記載は目論見にありません。EMNET INC.は親会社になり売出人です。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の920,000株から算出すると想定価格ベースで約27億円になります。

アドネットワークやビッグデータ、ネイティブ広告など材料も多いためイーエムネットジャパン初値はかなり高くなると思われます。業績も良いことからセカンダリー投資も一定水準まで買い向かい方が多そうです。初値が高すぎると下落しそうですが株数は少ないため面白い展開も期待できそうです。

ベンチャーキャピタル出資はありませんし、ストックオプションも行使期限に入るものはありません。感覚的には初値2倍~3倍は堅いと思いますが、地合いによってはそれ以上も期待ができそうです。ただ当選するにはかなりの強運が必要になるため祈るしかありません。IT系の銘柄は初値も飛びやすいので期待してよいでしょう。

![]() イーエムネットジャパン幹事も完全抽選で当選期待です⇒ マネックス証券

イーエムネットジャパン幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想