グローバルインフォメーション(4171)上場とIPO初値予想【幹事配分や独自評価あり】

グローバルインフォメーション(4171)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はジャスダックで主幹事はエイチ・エス証券が引受けます。

上場規模は約6.9億円で公開株数500,000株、オーバーアロットメント75,000株です。想定発行価格は1,200円になっています。

| 業 種 | 情報・通信業 |

| 上場市場 | JASDAQスタンダード |

| 上場予定 | 12月24日 |

| BB期間 | 12月07日~12月11日 |

| 企業ホームページ | https://www.gii.co.jp/ |

| 事業の内容 | 市場・技術動向調査レポートの販売、年間契約型情報サービスの販売、市場・技術動向調査の受託、国際会議・展示会の販売 |

【手取金の使途】

差引手取概算額122,000千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の差引手取概算額上限82,800千円を合わせて、①人材採用費、②マーケティング費用、③システム開発費、④子会社である株式会社ギブテックへの融資に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

グローバルインフォメーション(4171)IPOの業績と事業内容

業績は安泰イメージだと思います。今期はコロナにより国際会議や展示会事業の需要が減り大幅減収となるそうです。コロナワクチン承認で買われる感じもありませんよね。

同社グループは、同社及び非連結子会社である株式会社ギブテック(100%出資子会社)の計2社で構成されています。

グローバルインフォメーションは設立以来、海外の調査出版会社と提携し、世界の市場や技術動向に関する英文の調査レポート等の情報商品を国内外の製造業、シンクタンク等の顧客に提供してきたそうです。

インターネット検索により様々な情報が無料かつ即時に手に入るようになった現代において、情報を見定め活用することは次第に難しくなってきていると言えます。

同社は25年以上に亘って培った知識や経験により選別し、販売契約を締結した調査出版会社及び会議等主催者の商品情報をWEBサイト上に集約し、市場・技術動向情報商品のプラットフォームとして提供しています。

各商品の概要等の情報を原版の英語のほかに、日本語、韓国語、中国語の各ローカル言語に翻訳して紹介することで、アジア地域を中心とした顧客に購入されているそうです。

同社は医薬品、通信・IT、エネルギー、半導体、環境等の幅広い産業カテゴリーに対応すべく、欧米・アジアをはじめとする世界各国の調査出版会社との提携拡大に注力し、現在では300社を超える調査出版会社及び会議等主催者と販売契約を締結するそうです。

同社日本語版WEBサイトに掲載される市場調査レポート数は9万点を超え、ニッチ化する顧客ニーズに対応するため、特定の産業分野に偏ることなく、幅広い産業分野に関わる情報商品を取り揃えています。

一方、販売面においては、米国、韓国、台湾、シンガポール、ベルギーに支店を展開し、サービスのボーダレス化を実現し、顧客満足度の向上に向けた施策を積極的に推し進めているそうです。

市場調査レポート事業とは、特定の調査項目について、調査出版会社のアナリストが市場・技術動向の調査・分析を行い、市場規模・予測、テクノロジーのトレンド、規制風土、競合環境・市場シェア、参入状況等を体系的にまとめたレポートを仕入れし、販売する事業です。

市場規模のトレンド情報、将来予測、参入企業の製品シェア等の定量的なデータに加え、参入企業のSWOT分析情報等の定性的な内容についても記載されており、海外市場や新技術の調査の一環として顧客に活用されているそうです。

グローバルインフォメーション(4171)IPO仮条件と公開価格の日程

| 想定価格 | 1,200円 |

| 仮条件 | 1,110円~1,210円 |

| 公開価格 | 12月14日 |

想定発行価格から試算される市場からの吸収金額は約6億円です。オーバーアロットメントを含めると約6.9億円になります。上場規模が小さく初値利益が狙えそうです。

また、仮条件が1,110円~1,210円に決定したことで吸収額レンジが5.6億円~7.0億円となりました。想定発行価格から上限が10円引上げられています。成長性よりも現状維持と言った業績なので無難なところでしょう。

グローバルインフォメーション(4171)IPOの幹事団詳細と会社データ

| 公募株数 | 125,000株 |

| 売出株数 | 375,000株 |

| 公開株式数 | 500,000株 |

| OA売出 | 75,000株 |

| 引受幹事 | エイチ・エス証券(主幹事) みずほ証券 SBI証券 岡三証券 マネックス証券 松井証券 楽天証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) SBIネオトレード証券 |

主幹事狙いのIPOになりますがエイチ・エス証券は当選しにくいと感じます。当選したことはありますけどネット組は厳しそうです。申込み続けるしかありませんけどね。

ついでに申し込める証券会社が多いためログインしたついでに申込んでおきましょう。

松井証券が前受け金不要でIPO抽選に参加できます。主幹事のエイチ・エス証券も前受け金不要です。

むさし証券も前受け金不要なので口座開設しておいて損はありません。意外と幹事入りするため抽選に参加する機会は多いと思います。

一度も入金せずにIPO抽選に参加できる企業は意外と多いんですよね。頑張りましょう!

グローバルインフォメーションの会社設立は1995年1月04日、本社住所は神奈川県川崎市麻生区万福寺一丁目2番3号アーシスビル7階、社長は小野悟氏(73歳)です。※2020年12月05日時点

従業員数は45人(臨時雇用者18人)、平均年齢47.0歳、平均勤続年数10.6年、平均年間給与約586万円です。

グローバルインフォメーション(4171)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 小野 悟 | 1,150,000株 | 41.62% |

| 小野 優子 | 750,000株 | 27.14% |

| 田野 聡美 | 150,000株 | 5.43% |

| 樋口 めぐ美 | 150,000株 | 5.43% |

| 株式会社いちとせ | 150,000株 | 5.43% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ賃貸人である小野悟、売出人である小野優子、当社株主である田野聡美、樋口めぐ美、株式会社いちとせ及び株式会社エルワイアールは、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年6月21日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

また、当社の役員かつ新株予約権者である杜山悦郎、栗崎俊紀、樋口荘祐、久富有道及び元田達弥は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年6月21日までの期間、主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した株式の売却等を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| エイチ・エス証券(主幹事) | 430,000株 | 86.00% |

| みずほ証券 | 25,000株 | 5.00% |

| SBI証券 | 25,000株 | 5.00% |

| 岡三証券 | 5,000株 | 1.00% |

| マネックス証券 | 5,000株 | 1.00% |

| 松井証券 | 5,000株 | 1.00% |

| 楽天証券 | 5,000株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,000円~3,000円

※ファーストインプレッション

第二弾⇒ 2,500円~3,500円

※仮条件発表後

グローバルインフォメーション初値予想と市場コンセサンス

初値予想3,000円~5,000円

修正値2,400円~3,000円

仮条件上限が1,210円に決定し吸収額が7億円で時価総額31.8億円を見込みます。PERは15倍になりPBRが2.48倍です。

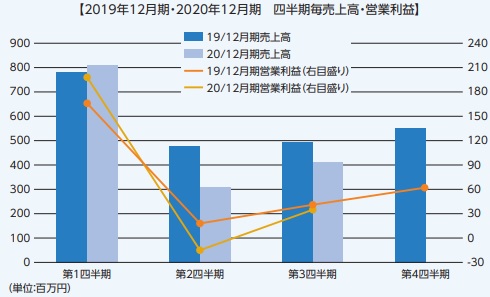

2020年12月の業績予想は売上20.12億円で経常利益期2.50億円を見込みます。前期比較だと売上12.8%減、経常利益26.9%減になります。減収減益でよい感じはしません。

四半期利益は2.01億円で前期比だと12.2%減になるようです。成熟した企業なのでコロナの影響で減益と思ってよいみたいですね。

グローバルインフォメーション(4171)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2018年8月18日~2028年7月31日 | 150,000株 発行価格238円 |

| 2020年8月01日~2028年6月30日 | 111,200株 発行価格238円 |

| 2021年1月01日~2028年6月30日 | 2,200株 発行価格238円 |

ロックアップは180日間(2021年6月21日)、ロックアップ解除倍率は設定されていません。また新株予約権者にも180日間のロックアップが掛けられています。

ストックオプションの株数残や発行価格は上記のようになります。261,200株が行使期限に入りますが基本的にロックアップ対象になります。

時価総額は東証データの上場時発行済み株式数の2,625,000株から算出すると想定価格ベースで約31.5億円になります。※仮条件上限1,210円算出で約31.8億円になります。

初値2倍は確実だと予想から思いますが、需要が本当にあるのかわかりにくいと考えています。同社経由の情報を買いた顧客が今後も増加するのか?とそこがポイントでしょう。コロナで国際会議などはしばらく期待ができそうにありません。

上場したらレポートが爆発的に売れるとも思えないため、売上23億円あたりが一つの目安になるのではないかと考えています。市場調査レポートをまとめているだけの企業で設立25年間、従業員45人(臨時18人)ですからね。

成長性を考えると厳しそうです。ジャスダック銘柄ですしね。

DMM.com証券(PR)に口座開設を行ったら株式新聞を無料購読しておきましょう!IPO抽選だけでは勿体ないです。

本来は有料会員しか見れませんがDMM.com証券に口座開設を行った方は無料で見ることができます。月額4,000円(税別)の情報を得ることができます!

タグ:IPO初値予想