【評価】グラッドキューブIPOの上場と初値予想

グラッドキューブ(9561)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事は大和証券が引受けます。

上場規模は約14.1億円で公開株数1,280,000株、オーバーアロットメント192,000株です。想定発行価格は960円になっています。

| 業 種 | サービス業 |

| 上場市場 | グロース市場 |

| 上場日 | 9月28日 |

| BB期間 | 9月09日~9月15日 |

| 企業ホームページ | https://corp.glad-cube.com/ |

| 事業の内容 | 自社開発のSiTestを用いたウェブサイト解析サービス等のSaaS事業、インターネット広告の代理店業務及びスポーツデータAI解析のSPAIA事業 |

目次まとめ

グラッドキューブ(9561)IPOの業績と事業内容

同社は「データ×解析の力でSaaS企業として世界中のプラットフォームとなる」を経営ビジョンに掲げ、主にインターネットを活用して事業拡大、販売促進を実現したい企業に対して3つの事業を行います。

SaaS事業は自社開発のSiTestを用いたウェブサイト解析、アクセス解析、サイト制作、コンテンツ制作、コンサルティングによる包括的なデジタルマーケティング施策を提供します。

マーケティングソリューション事業はインターネット広告の提案型運用、コンテンツ制作、アクセス解析を行い、広告効果を報告するために事業部内で作成したレポート等の成果物を顧客に提供します。

SPAIA事業は、自社開発によるSPAIAのメディア運用、AIによるプロ野球及びサッカーの勝敗予想、スーパー選手名鑑、SPAIA競馬のウェブ・アプリで予想オッズ配信や予想に役立つコンテンツ等を一般消費者へ無償提供しています。

AI予想家によるAI競馬予想、詳細な競馬データ等も一般消費者へ有償提供しているそうです。

グラッドキューブ(9561)IPO仮条件と公開価格の日程

| 想定価格 | 960円 |

| 仮条件 | 870円~960円 |

| 公開価格 | 9月16日 |

想定発行価格から試算される市場からの吸収金額は約12.3億円です。オーバーアロットメントを含めると約14.1億円になります。

ウェブサイト解析サービスを専門にしているためIPOでは人気が見込めると思います。インターネット広告の代理店業務からの収益が大きいようですね。

グラッドキューブ(9561)IPOの幹事団詳細と会社データ

| 公募株数 | 450,000株 |

| 売出株数 | 830,000株 |

| 公開株式数 | 1,280,000株 |

| OA売出 | 192,000株 |

| 引受幹事 | 大和証券(主幹事) SBI証券 楽天証券 みずほ証券 野村證券 松井証券 岩井コスモ証券 岡三証券 あかつき証券 極東証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 |

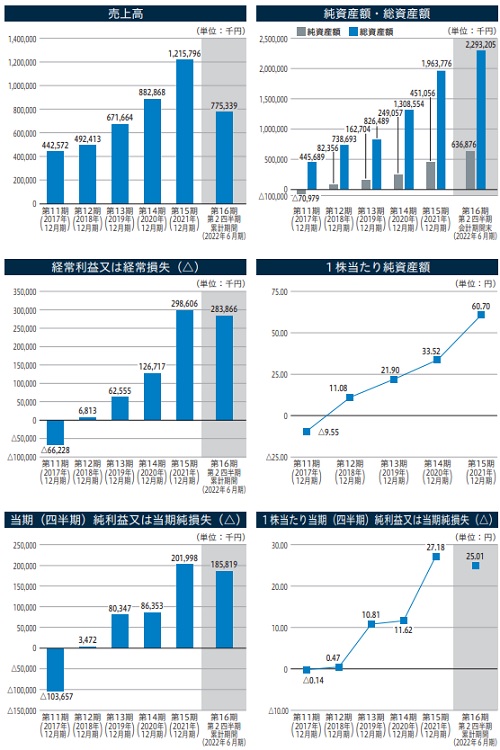

業績も好調に推移しているようなので初値利益が狙えるIPOだと思います。今期業績も良さそうです。

SaaS事業も行い、この他面白いのがSPAIA競馬です。サブスクリプション型の有料会員で多くの利用者がいるようです。投資家には競馬好きも多いですからね。

グラッドキューブの会社設立は2007年1月04日、本社住所は大阪府大阪市中央区瓦町二丁目4番7号、社長は金島弘樹氏(43歳)です。※2022年8月26日時点

従業員数は102人(臨時雇用者0人)、平均年齢31.8歳、平均勤続年数2.9年、平均年間給与約447万円です。

グラッドキューブ(9561)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社ゴールドアイランド | 3,900,000株 | 49.22% |

| 金島 弘樹 | 2,190,000株 | 27.64% |

| MICイノベーション4号投資事業有限責任組合 | 654,000株 | 8.25% |

| NTTインベストメント・パートナーズファンド2号投資事業有限責任組合 | 327,000株 | 4.13% |

| 金島 由樹 | 306,000株 | 3.86% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2023年3月26日)までになります。ベンチャーキャピタル2社に対しては90日間(2022年12月26日)まででロックアップが1.5倍で解除されます。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 1,088,000株 | 85.00% |

| SBI証券 | 64,000株 | 5.00% |

| 楽天証券 | 25,600株 | 2.00% |

| みずほ証券 | 25,600株 | 2.00% |

| 野村證券 | 25,600株 | 2.00% |

| 松井証券 | 12,800株 | 1.00% |

| 岩井コスモ証券 | 12,800株 | 1.00% |

| 岡三証券 | 12,800株 | 1.00% |

| あかつき証券 | 6,400株 | 0.50% |

| 極東証券 | 6,400株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,800円~2,500円

※ファーストインプレッション

第二弾⇒ 1,400円~1,600円

※仮条件発表後

初値予想と市場コンセサンス

グラッドキューブの初値予想をリサーチして記載します。

初値予想1,500円前後

修正値1,350円~1,500円

初値ぶっ飛び系のIPOだと思ったがそうではなかったようです。

仮条件下振れも大手ではサプライズだったようなので地合い頼みかもしれません。個人投資家だけ積極的に投資を行うが上場規模が14.1億円と大きいため不発気味なのかもしれません。

面白いIPOだと思ったが市場とのずれがあるようです。業績がしっかりしているため初値1.5倍は可能か?

グラッドキューブ(9561)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2017年4月01日~2025年2月末日 | 168,000株 発行価格3円 |

| 2017年8月01日~2025年6月30日 | 97,800株 発行価格9円 |

| 2018年4月01日~2026年2月末日 | 72,600株 発行価格12円 |

| 2018年9月01日~2026年8月末日 | 19,800株 発行価格15円 |

| 2020年9月02日~2028年9月01日 | 36,600株 発行価格153円 |

| 2021年4月01日~2029年3月31日 | 24,600株 発行価格153円 |

| 2022年4月01日~2030年2月28日 | 21,000株 発行価格153円 |

| 2023年4月01日~2031年2月28日 | 60,600株 発行価格677円 |

ロックアップと解除は180日間と90日間です。VCは1.5倍でロックアップ解除となります。

ストックオプションの株数残や発行価格は上記のようになります。440,400株が行使期限に入ります。

時価総額は東証データの上場時発行済み株式数の7,881,000株から算出すると想定価格ベースで約75.7億円になります。

また大和証券主幹事ですね。SMBC日興証券主幹事が多いと思っていましたが、9月は大和証券案件が多いようです。

大和グループは他社と少し考え方が異なるように思います。ECFにも力を入れてますからね。クラファンもぼちぼち力入れているようです。

Funvest(ファンベスト)に口座開設を行うとAmazonギフト券が1,000円分貰えます。初期投資を行うと合計2,500円分貰えます!

私も投資を行いアマギフと分配金を頂きました。大和証券グループが出資している企業なので安心感があります。

タグ:IPO初値予想