【IPO承認】HOUSEI(ホウセイ)の上場と初値予想まとめ!

HOUSEI(ホウセイ)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はみずほ証券が引受けます。

上場規模は約8.8億円で公開株数1,813,000株、オーバーアロットメント271,900株です。想定発行価格は420円と手掛けやすそうです!

| 業 種 | 情報・通信業 |

| 上場市場 | グロース市場 |

| 上場日 | 7月28日 |

| BB期間 | 7月11日~7月15日 |

| 企業ホームページ | https://www.housei-inc.com/ |

| 事業の内容 | 情報システム開発・運用・保守事業、及び自社開発の情報システム・ソフトウエア・クラウドサービスを提供する事業、並びに中国の消費者向けに日本製品を販売し、そのためのクラウドサービスを提供する事業 |

目次まとめ

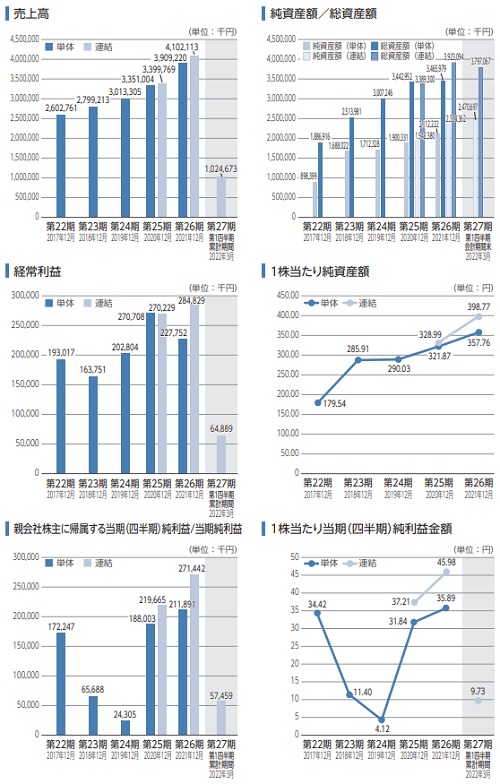

HOUSEI(ホウセイ)IPOの業績と事業内容

同社グループは、新聞社や出版社をはじめとするメディア業界向け情報システム開発・運用・保守事業(メディア事業)、製造業・金融業等の各種事業者向けの情報システム開発・運用・保守事業(プロフェッショナルサービス事業)を行っています。

さらに自社開発の情報システム・ソフトウエア・クラウドサービスを提供する事業(プロダクト推進事業)、並びに中国の消費者向けに日本製品を販売し、そのためのクラウドサービスを提供する事業(越境EC事業)を展開します。

売上の殆どは情報システム事業になり、越境EC事業は今期から組み入れたようです。

HOUSEI(ホウセイ)IPO仮条件と公開価格の日程

| 想定価格 | 420円 |

| 仮条件 | 380円~400円 |

| 公開価格 | 7月19日 |

想定発行価格から試算される市場からの吸収金額は約7.6億円です。オーバーアロットメントを含めると約8.8億円になります。

上場規模は小さめなので初値需要はあると思います。ただあまり人気化するような感じではなさそうです。元は中国系の企業みたいです。

HOUSEI(ホウセイ)IPOの幹事団詳細と会社データ

| 公募株数 | 850,000株 |

| 売出株数 | 963,000株 |

| 公開株式数 | 1,813,000株 |

| OA売出 | 271,900株 |

| 引受幹事 | みずほ証券(主幹事) SBI証券 楽天証券 あかつき証券 いちよし証券 松井証券 マネックス証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

上場規模が低くく時価総額も低いですよね。単価が500円以下になるため初値特攻組は多いと思います。

初値で2倍を超えれば大成功か?ただ同日上場があるのでそちらに資金を取られそうです。

HOUSEIの会社設立は1996年3月15日、本社住所は東京都新宿区津久戸町1番8号神楽坂AKビル9階、社長は管祥紅氏(55歳)です。※2022年6月27日時点

従業員数は157人(臨時雇用者14人)、平均年齢41.4歳、平均勤続年数8.0年、平均年間給与約603万円です。連結従業員数は326人(臨時雇用者27人)です。

HOUSEI(ホウセイ)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 佰瑞祥鴻(香港)有限公司 | 2,347,000株 | 38.28% |

| KSK合同会社 | 2,315,500株 | 37.76% |

| EPSホールディングス株式会社 | 900,000株 | 14.68% |

| メディカル・データ・ビジョン株式会社 | 187,500株 | 3.06% |

| 篠崎 弘美 | 118,800株 | 1.94% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2023年1月23日)までになり解除倍率設定はありません。公開株数以外の株はしばらく市場に出てこない可能性が高そうです。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 1,577,600株 | 87.02% |

| SBI証券 | 181,300株 | 10.00% |

| 楽天証券 | 18,100株 | 1.00% |

| あかつき証券 | 9,000株 | 0.50% |

| いちよし証券 | 9,000株 | 0.50% |

| 松井証券 | 9,000株 | 0.50% |

| マネックス証券 | 9,000株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 550円~800円

※ファーストインプレッション

第二弾⇒ 600円~800円

※仮条件発表後

初値予想と市場コンセサンス

HOUSEIの初値予想をリサーチして記載します。

初値予想700円~1,000円

修正値500円~600円

仮条件が380円~400円に引き下げられ上場規模が8.3億円に縮小しました。成長期待が低いと判断され想定発行価格420円から引き下げられました。

しかし個人投資家のターゲットになると考え初値利益が出ると考えています。長くは保有したくないが公募組には悪くない案件だと思います。

単価が低くセカンダリーには一時的に資金が入ると考えています。

HOUSEI(ホウセイ)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年12月29日~2028年12月28日 | 100,700株 発行価格800円 |

| 2020年12月29日~2028年12月28日 | 6,800株 発行価格800円 |

| 2023年7月01日~2031年6月30日 | 120,400株 発行価格800円 |

ロックアップは180日間で解除倍率なし、ストックオプションの株数残や発行価格は上記のようになります。

107,500株が行使期限に入るみたいですね。ストックオプションの発行は3.9%なので低めです。

時価総額は東証データの上場時発行済み株式数の6,754,000株から算出すると想定価格ベースで約28.4億円になります。

無難な初値を付け多少盛り上がって、その後は勢いをなくすパターンのIPOでしょうか?イーディーピーやサンウェルズの株価も好調なので期待できるかもしれません。

状況が良ければ初値2倍に届くかもしれません。株数が多めなので当選できればと考えています。

![]() HOUSEI(5035)幹事も完全抽選で当選期待です⇒ マネックス証券

HOUSEI(5035)幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想