AViC(エイビック)上場とIPO初値予想【幹事配分や独自評価】

AViC(エイビック)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はみずほ証券が引受けます。

上場規模は約12.6億円で公開株数1,127,400株、オーバーアロットメント169,100株です。想定発行価格は970円になっています。

| 業 種 | サービス業 |

| 上場市場 | グロース市場 |

| 上場日 | 6月30日 |

| BB期間 | 6月14日~6月20日 |

| 企業ホームページ | https://avic.jp/ |

| 事業の内容 | デジタルマーケティングサービス(インターネット広告サービス、SEOコンサルティングサービス)の提供等 |

目次まとめ

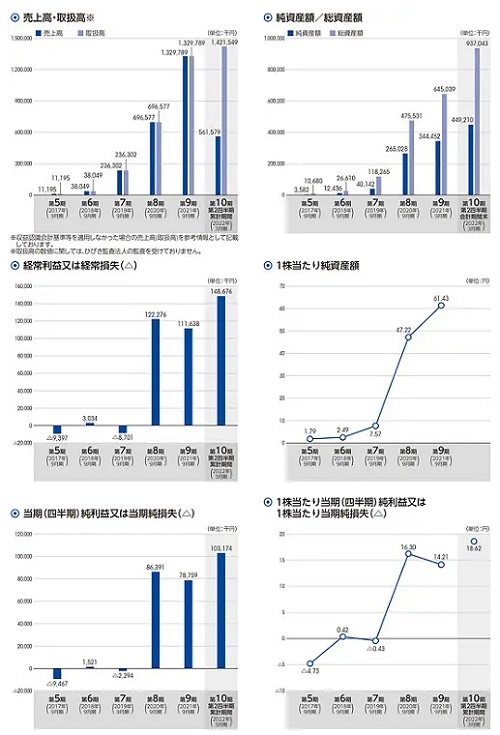

AViC(エイビック)IPOの業績と事業内容

同社は広告予算が中・小規模のクライアントに対しても高品質のデジタルマーケティングサービスを提供することを目的に、「マーケティングで人・企業・社会をより良くする」をミッションに掲げています。

また、メディア運営会社から広告枠を仕入れ広告効果を計測した上で、クライアントに対し広告運用代行を行う等のインターネット広告サービスを行っています。

対象となるWebサイトの内部構造の最適化、掲載するコンテンツの作成等、SEO対策の効果を計測した上で、総合的なソリューションの提供・適切なクライアントの情報発信を行うSEOコンサルティングサービスを提供しています。

両サービス提供においては、提供サービスの付加価値を維持した上で生産性を高めることを目的に、作業時間短縮及び自動化による効率化のための自社開発のマーケティングDXツールを積極的に活用しているそうです!

AViC(エイビック)IPO仮条件と公開価格の日程

| 想定価格 | 970円 |

| 仮条件 | 920円~1,020円 |

| 公開価格 | 6月21日 |

想定発行価格から試算される市場からの吸収金額は約10.9億円です。オーバーアロットメントを含めると約12.6億円になります。

地味に人気が見込めるため初値売却で利益を得ることはできると思います。公開株数も程々なので利益期待はできるはずです。

AViC(エイビック)IPOの幹事団詳細と会社データ

| 公募株数 | 150,000株 |

| 売出株数 | 977,400株 |

| 公開株式数 | 1,127,400株 |

| OA売出 | 169,100株 |

| 引受幹事 | みずほ証券(主幹事) SBI証券 マネックス証券 楽天証券 いちよし証券 岡三証券 岩井コスモ証券 東海東京証券 松井証券 丸三証券 あかつき証券 極東証券 静銀ティーエム証券 東洋証券 水戸証券 |

| 委託見込 | 岡三オンライン証券 SBIネオトレード証券 |

主幹事みずほ証券狙いですよね。7月中頃から資金不要でIPO抽選が行われるためその前に当選しておきたいと思います。

野村證券方式ですよね。これは資金をある程度持っている方には迷惑な話です。逆に余力がない方には嬉しい材料ですよね。

AViC(エイビック)の会社設立は2013年7月01日、本社住所は東京都港区赤坂一丁目12番32号、社長は市原創吾氏(35歳)です。※2022年6月11日時点

従業員数は47人(臨時雇用者5人)、平均年齢30.1歳、平均勤続年数1.58年、平均年間給与約628万円です。

AViC(エイビック)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 市原創吾・ミダス投資事業有限責任組合 | 2,676,520株 | 44.07% |

| 岩田匡平・ミダス投資事業有限責任組合 | 1,688,080株 | 27.80% |

| 吉村英毅・ミダスA投資事業有限責任組合 | 500,000株 | 8.23% |

| みずほ成長支援第3号投資事業有限責任組合 | 270,000株 | 4.45% |

| MICイノベーション5号投資事業有限責任組合 | 270,000株 | 4.45% |

※上位株主の状況

【ロックアップ情報】

ロックアップは90日間(2022年9月27日)までと180日間(2022年12月26日)までの設定があります。90日間分は公開価格1.5倍でロックアップが外れます。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 909,300株 | 80.65% |

| SBI証券 | 146,500株 | 12.99% |

| マネックス証券 | 19,200株 | 1.70% |

| 楽天証券 | 19,200株 | 1.70% |

| いちよし証券 | 6,800株 | 0.60% |

| 岡三証券 | 6,800株 | 0.60% |

| 岩井コスモ証券 | 3,400株 | 0.30% |

| 東海東京証券 | 3,400株 | 0.30% |

| 松井証券 | 3,400株 | 0.30% |

| 丸三証券 | 3,400株 | 0.30% |

| あかつき証券 | 1,200株 | 0.11% |

| 極東証券 | 1,200株 | 0.11% |

| 静銀ティーエム証券 | 1,200株 | 0.11% |

| 東洋証券 | 1,200株 | 0.11% |

| 水戸証券 | 1,200株 | 0.11% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,200円~1,800円

※ファーストインプレッション

第二弾⇒ 1,300円~1,800円

※仮条件発表後

初値予想と市場コンセサンス

AViC(エイビック)の初値予想をリサーチして記載します。

初値予想1,300円~2,000円

修正値1,300円~1,500円

ネット広告中堅企業で業績は拡大中となっています。ありきたりの事業になっていますけどIPO的には人気があります。

吸収金額が13.2億円なので問題なく吸収しそうな感じです。PERは28倍と類似企業比較では高いようです。フルスピードやセプテーニHDあたりを意識した展開でしょう。

6月IPOも後半なので意外高の可能性も?ただ機関投資家人気はあまりないみたいですね。

AViC(エイビック)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2022年7月18日~2030年6月28日 | 10,600株 発行価格560円 |

| 2022年11月01日~2025年10月31日 | 194,500株 発行価格577円 |

| 2022年11月01日~2025年10月31日 | 18,600株 発行価格577円 |

| 2023年1月20日~2031年1月18日 | 4,800株 発行価格660円 |

| 2022年11月01日~2025年10月31日 | 1,800株 発行価格671円 |

| 2023年5月21日~2031年5月20日 | 3,000株 発行価格660円 |

| 2022年11月01日~2025年10月31日 | 32,200株 発行価格671円 |

| 2023年11月27日~2031年11月26日 | 1,500株 発行価格1,100円 |

| 2022年11月01日~2026年5月03日 | 20,500株 発行価格1,167円 |

| 2022年7月01日~2032年6月30日 | 243,000株 発行価格1,101円 |

| 2024年1月29日~2032年1月28日 | 500株 発行価格1,100円 |

ロックアップは90日間と180日間です。VC出資があるためロックアップ解除となった場合は警戒が必要だと思います。

ストックオプションの株数残や発行価格は上記のようになります。上場日に行使期限いるする株はありませんがすぐに行使期限に入る株があります。

時価総額は東証データの上場時発行済み株式数の5,691,300株から算出すると想定価格ベースで約55.2億円になります。

ネット関連は初値需要が高いため同社も人気だと思います。特に東証再編で吸収金額が大きくなる反動中の13.2億円規模ですからね。計算は仮条件上限の1,020円計算です。時価総額は58.1億円になります。

とにかく参加しておいてお小遣い狙いです!

![]() エイビック(9554)幹事も完全抽選で当選期待です⇒ マネックス証券

エイビック(9554)幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想