【再承認】アイキューブドシステムズ上場とIPO初値予想!幹事配分や独自評価あり

アイキューブドシステムズ(4495)IPOが新規上場承認されました。市場はマザーズで主幹事は野村證券が引受けます。

上場規模は約4.5億円で公開株式数150,000株、オーバーアロットメント22,500株です。業績好調なので初値期待ができそうです。また再承認では上場規模が大幅に変更され上場当日に初値が付かないのではないかと考えています。

2020年3月承認時に売出株が680,800株ありましたが、なんと再承認では0株に変更されています。ベンチャーキャピタル保有株が上場後どこで放出されるのかポイントですね。ちなみに前回は約26.8億円の吸収予定でした。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場予定 | 7月15日 |

| BB期間 | 6月29日~7月03日 |

| 企業ホームページ | https://www.i3-systems.com/ |

| 事業の内容 | 法人向けモバイルデバイス管理サービスの提供 |

【手取金の使途】

手取概算額351,440千円については、「1 新規発行株式」の(注)5. に記載の第三者割当増資の手取概算額上限54,441千円と合わせて、設備資金として①ソフトウェア開発費、運転資金として②勤怠システム開発に係る研究開発費、③業務効率の改善費及び④広告宣伝費に充当する予定であります。

① ソフトウェア開発費

自社サービスの提供に利用するソフトウェアの効率改善及び社内業務改善によるコスト削減を目的としたソフトウェア開発費として、220,000千円を充当する予定であります。②勤怠システム開発に係る研究開発費

モバイルワーク等の多様な働き方に合わせた勤怠システム開発のための研究開発費として、52,000千円を充当する予定であります。③業務効率の改善費

事業拡大による業務量の増加に対応するための、社内管理業務及び受発注業務の効率化を目的とし、クラウドサービス利用料等の通信費として、19,000千円、当社サービスの検証試験の自動化等の研究開発費として30,000千円、外部向け受注及び販売機会拡大を効率化するためのシステム化等の外注費として31,000千円を充当する予定であります。④広告宣伝費

当社サービスのブランド認知度向上及び既存ユーザーの解約抑制のための広告宣伝費として、52,800千円を充当する予定であります。新規顧客獲得のため、認知度向上を目的とした当社サービスの有効活用事例の紹介やサービス導入支援、既存顧客の解約抑制を目的とした定期的なユーザーとの交流会等の開催を予定しています。※有価証券届出書(EDINET)抜粋

目次まとめ

アイキューブドシステムズ(4495)IPOの業績と事業内容

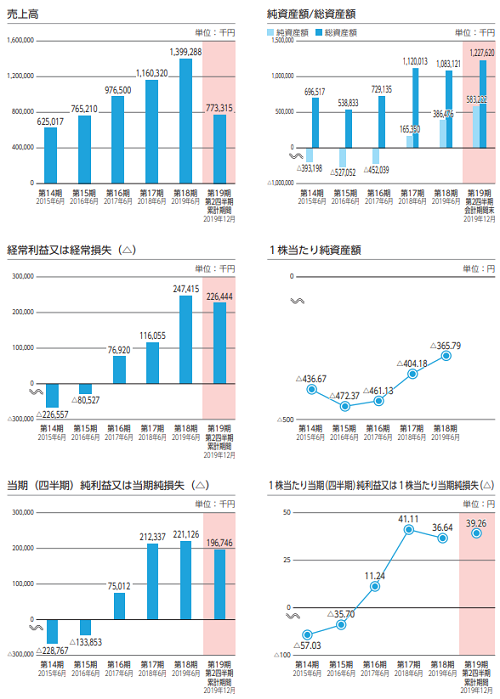

業績は売上・利益共に拡大傾向にあるようです。しばらく前まで赤字だったようですが提携企業が増えればライセンス料が増加するため収益が安定する仕組みとなっています。

情報通信市場は様々な端末の普及とともにサービスの多様化や高度化が進んでいます。

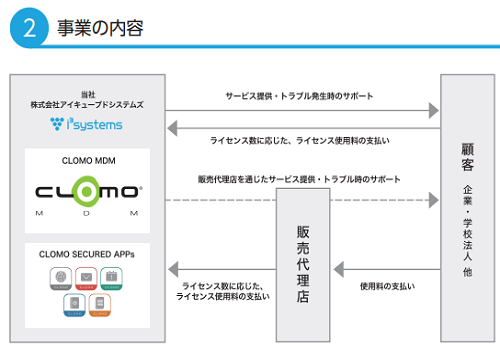

このような市場環境の中で同社はiPad等のタブレットや、iPhone、Android等のスマートフォンなどのモバイル端末、パソコンなどを導入している法人向けにこれらモバイル端末等を管理するマネジメントサービスを、クラウドを介しSaaSとして提供しています。

クラウドを利用したSaaSであるため、クラウド上のソフトウェア管理コストだけで多くの顧客の対応が可能であり、ビジネス規模の拡大によるスケールメリットを享受することができます。

提供するマネジメントサービスは、当該法人の情報関連部署においてモバイル端末等を一元管理・運用するMDMサービスであり、モバイル端末の利用状態の可視化、機能設定・制限、セキュリティ対策の機能をライセンスとして提供するとともに、モバイル端末向けのアプリケーションのライセンスも販売しています。

これらのサービスを必要に応じて同社従業員も同行したうえで、販売代理店(携帯電話販売会社や携帯電話販売代理店等)を通して、最終ユーザーである法人等の顧客に販売し、利用ライセンス数に応じたライセンス料を得ています。

また販売した顧客に対して、導入後のトラブル発生時などの際に当社から直接サポートするサービスやユーザー会(既存顧客への説明会)等を行っております。

販売代理店を通した販売である場合、販売代理店は同社が顧客に提供する利用ライセンス数に応じたライセンス料を顧客に請求し、同社は販売代理店に対して利用ライセンス数に応じたライセンス料を請求します。

CLOMOサービスは、iOS向けMDMサービスとして開始された後、現在では「EMM」として、高度な「管理」機能を幅広くモバイル端末等に提供しています。

具体的には企業・学校法人等において使用する多数のiPad等のタブレットやiPhone、Android等のスマートフォンなどに対し、「状態の監視機能」「利用ルールの適用機能」「情報漏洩対策機能」等の各機能を、当該法人が担当部署にて一元管理し運用するサービスを提供します。

SECURED APPsサービスの「CLOMO SECURED APPs」は、セキュリティとアプリケーションの使い勝手を両立させることで、モバイル端末の「活用」を支援する企業向けのモバイルアプリケーションとなっています。

アイキューブドシステムズ(4495)IPO仮条件と公開価格の日程

| 想定価格 | 2,990円⇒ 2,630円 |

| 仮条件 | 2,720円~3,120円 |

| 公開価格 | 7月06日 |

想定価格から試算される市場からの吸収金額は約3.9億円です。オーバーアロットメントを含めると約4.5億円になります。

再承認により上場規模が小さくなり需給を考えた場合に魅力があります。今期も増収増益見込みとなり人気があると考えています。ただVC保有が多いことは気になります。

新型コロナウイルス感染症の影響により「働き方改革」や「リモートワーク」の必要性が高まっていることからビジネスチャンスを迎えているそうです。また第5世代移動通信システム(5G)も今後業績に関係があるそうです。

アイキューブドシステムズ(4495)IPOの幹事団詳細と会社データ

| 公募株数 | 100,000株⇒ 150,000株 |

| 売出株数 | 680,800株⇒ 0株 |

| 公開株式数 | 780,800株⇒ 150,000株 |

| OA売出 | 117,100株⇒ 22,500株 |

| 引受幹事 | 野村證券(主幹事) 大和証券 三菱UFJモルガン・スタンレー証券 SBI証券 マネックス証券 西日本シティTT証券 岡三証券 岩井コスモ証券 |

| 委託見込 | 岡三オンライン |

当選を狙うなら野村證券狙いで良さそうですね。店頭系の幹事引受けが多く当選するには運が必要でしょう。マネックス証券は主幹事の次に当選しやすそうです。店頭系の企業だとより当選確率が高いかもしれません。

またSBIネオモバイル証券でついにIPO取扱いが発表されました。単元未満株になりますが1,000円程度の利益を狙って申し込んでみます!IPOが当選したら嬉しいですからね。

アイキューブドシステムズの会社設立は2001年9月27日、本社住所は福岡市中央区天神四丁目1番37号、社長は佐々木勉氏(46歳)です。※2020年3月05日時点

従業員は68人(臨時雇用者2人)、平均年齢37.8歳、平均勤続年数4.6年、平均年間給与約604万円です。

アイキューブドシステムズ(4495)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 佐々木 勉 | 2,709,530株 | 52.27% |

| ジャフコSV4共有投資事業有限責任組合 | 866,670株 | 16.72% |

| 畑中 洋亮 | 511,530株 | 9.87% |

| TNP中小企業・ベンチャー企業成長応援投資事業有限責任組合 | 200,000株 | 3.86% |

| NCB九州活性化投資事業有限責任組合 | 200,000株 | 3.86% |

※上位株主の状況

【ロックアップ情報】

本募集に関連して、貸株人である佐々木勉、当社株主である蓑宮武夫、大野尚、ビッグ・フィールド・マネージメント株式会社、大淵一正、深澤幸郎、市川仁、林正寿、 ~中略~ 古澤亜弥及び西園義行は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2020年10月12日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

また、当社株主であるジャフコSV4共有投資事業有限責任組合、畑中洋亮、TNP中小企業・ベンチャー企業成長応援投資事業有限責任組合、NCB九州活性化投資事業有限責任組合、平強及び株式会社ジャフコは、主幹事会社に対し、元引受契約締結日から上場日後90日目の2020年10月12日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く)を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 132,000株 | 88.00% |

| 大和証券 | 3,000株 | 2.00% |

| 三菱UFJ・モルガンスタンレー証券 | 3,000株 | 2.00% |

| SBI証券 | 3,000株 | 2.00% |

| マネックス証券 | 3,000株 | 2.00% |

| 西日本シティTT証券 | 3,000株 | 2.00% |

| 岡三証券 | 1,500株 | 1.00% |

| 岩井コスモ証券 | 1,500株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 5,000円~7,000円

※ファーストインプレッション

第二弾⇒ 5,500円~6,500円

※仮条件発表後

アイキューブドシステムズ初値予想と市場コンセサンス

初値予想4,000円~6,000円

修正値7,200円~10,000円

仮条件がかなり引き上げられています。株数が少ないことで初値利益がかなり狙えそうです!初値2倍でも30万円利益が見込めそうです。当選したいですね。

ベンチャーキャピタルが保有している株数が多いと伝えられているためロックアップが解ける公開価格1.5倍以上は注意したほうが良いそうです。しかし現在の勢いから公開価格1.5倍程度で売ってくるようには到底思えません。ベンチャーキャピタルもできるだけ高値で資金回収したいでしょうからね。

業績は2020年6月期予想がが出ています。単体の業績予想は売上16.4億円で経常利益4.0億円になるそうです。四半期利益は3.3億円なので企業規模から考えると優秀でしょう。またコロナの影響でテレワークの問合せが増えているそうです。

前期比較だと売上が17.3%増、経常利益61.1%増になります。四半期利益も49.3%増になり事業が拡大傾向にあることがわかります。VC保有株が多いことが難点だと思います。それ以外に気になる点はあまりありません。

時価総額は仮条件上限3,120円算出で約161億円です。公開株数は少ないけど株数は多いようですね。

アイキューブドシステムズ(4495)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2016年6月27日~2024年6月26日 | 20,700株 発行価格250円 |

| 2019年11月01日~2027年10月31日 | 60,700株 発行価格250円 |

| 2019年11月01日~2027年10月31日 | 20,300株 発行価格250円 |

| 2019年11月01日~2027年10月31日 | 300株 発行価格250円 |

| 2021年9月28日~2029年9月27日 | 70,200株 発行価格700円 |

ロックアップは90日間(2020年10月12日)、ロックアップ解除倍率は1.5倍になっています。ストックオプションの株数残や発行価格は上記のようになります。102,000株が行使期限に入るようです。

時価総額は東証データの上場時発行済み株式数の5,161,350株から算出すると想定価格ベースで約135.7億円になります。

iPadなどのタブレッドやスマートフォンなどのモバイル関係を導入している法人が端末管理に使うサービスになります。度々問題になることがあるためこのような管理企業も必要だと思います。

クラウドを利用したSaaSでの利用はIPO投資家の購入意欲につながりそうです。再承認の中でもかなり注目を集めることになりそうなIPOだと思います。このIPOに当選できたら他のIPOがいらないくらいの利益が出そうですね。

![]() アイキューブドシステムズ幹事も完全抽選で当選期待です⇒ マネックス証券

アイキューブドシステムズ幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想