ジェイフロンティア(2934)上場とIPO初値予想【幹事配分や独自評価あり】

ジェイフロンティア(2934)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はSBI証券が引受けます。

上場規模は約36.3億円で公開株数800,000株、オーバーアロットメント80,000株です。想定発行価格は4,120円になっています。

| 業 種 | 食料品 |

| 上場市場 | マザーズ |

| 上場日 | 8月27日 |

| BB期間 | 8月12日~8月18日 |

| 企業ホームページ | https://jfrontier.jp/ |

| 事業の内容 | ヘルスケア関連商品・医薬品のEC販売事業、オンライン診療・オンライン服薬指導・薬の宅配プラットフォーム「SOKUYAKU」の提供及びヘルスケア関連サービスのインターネット広告代理店事業 |

【手取金の使途】

差引手取概算額2,825,800千円については、①広告宣伝費、②研究開発費(新商品の企画・開発・研究費)、③研究開発費(医療プラットフォームシステムの改修・機能追加)、④研究開発費(ECシステムの統合)、⑤人材の採用費及び教育研修費に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ジェイフロンティア(2934)IPOの業績と事業内容

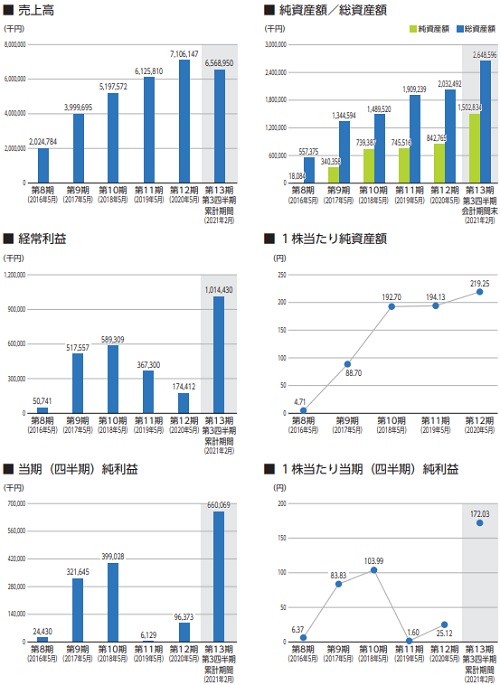

売上は順調に拡大しています。利益が途中で落ち込んでいるため調べると2019年3月29日に景表法に基づく措置命令及び2020年3月17日に同措置命令に基づく、課徴金納付命令の行政処分を受けていました。

2020年5月に課徴金249,880千円を納付とあるためそれで利益が落ち込んだみたいですね。酵水素328選生サプリメントの広告宣伝活動で問題があったようです。何となく記憶にあるあの問題だと思います。

同社は設立以来、健康食品をはじめとするヘルスケア分野に着目して事業を進めています。

ヘルスケア分野におけるインターネット広告代理業から事業を開始し、顧客商品の企画、販促、販売、卸売、通信販売事業に至るまで総合的な販売促進支援を行っています。

その後、販売促進支援により培ってきた広告代理業のノウハウを基に、主に健康食品を中心とした自社ブランド商品を企画・開発し、自社商品の通販事業を展開しています。

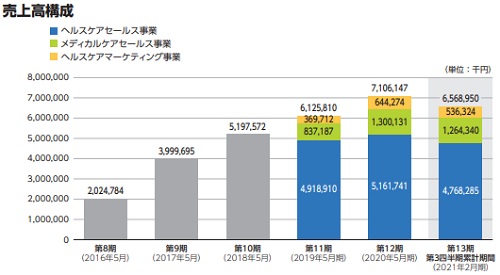

また、自社商品の通信販売事業で獲得した知見を活用し取扱い商品の領域を医薬品にまで拡大させて、現在ではヘルスケアセールス事業、メディカルケアセールス事業及びヘルスケアマーケティング事業の3事業を運営しています。

ヘルスケアセールス事業は、健康食品を中心としたヘルスケア分野における酵水素328選シリーズなどの自社ブランドの商品の通信販売を行っており、同社通販サイトやテレビのインフォマーシャル広告やインターネット広告、記者発表会等の販売促進手法を組み合わせて販売しています。

メディカルケアセールス事業は、医薬品分野における自社ブランドの商品の通信販売に加えて、調剤薬局店舗の運営及び医療プラットフォームサービスの提供を行っています。

ヘルスケアマーケティング事業は、主に健康食品や化粧品をはじめとするヘルスケア商品に関する広告代理業及び卸売業を展開しています。

2020年4月10日からは、厚生労働省から新型コロナウイルス感染症の拡大抑制の目的で、時限的な特別措置として「オンライン診療」に関する事務連絡が発出されています。

そのため、初診から電話やWEB面談等の情報通信機器を用いた服薬指導の実施と医療用医薬品の宅配が可能となっているそうです。

同社の調剤薬局においても、当該特別措置に基づくサービスを併せて提供していました。

ジェイフロンティア(2934)IPO仮条件と公開価格の日程

| 想定価格 | 4,120円 |

| 仮条件 | 3,950円~4,190円 |

| 公開価格 | 8月19日 |

想定発行価格から試算される市場からの吸収金額は約33.0億円です。オーバーアロットメントを含めると約36.3億円になります。

上場規模が大きく初値が飛ぶのか微妙な気がしています。

株数はそこまで多くありませんが個人投資家にあまり好まれない事業ですよね。業種が食料品なので微妙です。

ジェイフロンティア(2934)IPOの幹事団詳細と会社データ

| 公募株数 | 750,000株 |

| 売出株数 | 50,000株 |

| 公開株式数 | 800,000株 |

| OA売出 | 80,000株 |

| 引受幹事 | SBI証券(主幹事) みずほ証券 野村證券 SMBC日興証券 東海東京証券 藍澤證券 岩井コスモ証券 東洋証券 松井証券 マネックス証券 水戸証券 楽天証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

SBI証券からの申込みだとIPOチャレンジポイントを利用すれば当選できそうです。当選ボーダーラインは350Pあたりでしょうか?

初値が飛ばなくなってきているため数万円の利益を狙って大量のポイントを使用する方も少ないでしょう。本来であれば初値1.5倍程度は見込めそうです。そなると20万円程度の利益ですからね。

IPOチャレンジポイントについては下記記事でまとめています!

口座開設でAmazonギフト券が貰える企業を発見しました。ビクトリーファンドなんですが、利回りが10%を超えているため魅力があります。

数百万円投資をクラファンに行っていますけど10%台は凄いですね。他社が手掛けない案件も取扱うため利回りが高いようですね!

ジェイフロンティアの会社設立は2008年6月10日、本社住所は東京都渋谷区渋谷二丁目9番9号、社長は中村篤弘氏(41歳)です。※2021年7月22日時点

従業員数は45人(臨時雇用者8人)、平均年齢37.2歳、平均勤続年数2.1年、平均年間給与約557万円です。

ジェイフロンティア(2934)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 中村 篤弘 | 2,467,000株 | 59.31% |

| 株式会社篤志 | 1,000,000株 | 24.04% |

| 竹尾 昌大 | 470,000株 | 11.30% |

| 古川 一輝 | 191,850株 | 4.61% |

| 金田 大 | 10,000株 | 0.24% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である中村篤弘、当社株主である株式会社篤志、当社新株予約権者である小山孔司及び保成久男は、主幹事会社に対し、元引受契約締結日から上場日後90日目(2021年11月24日)までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券 | 680,000株 | 85.00% |

| みずほ証券 | 32,000株 | 4.00% |

| 野村證券 | 32,000株 | 4.00% |

| SMBC日興証券 | 24,000株 | 3.00% |

| 東海東京証券 | 4,000株 | 0.50% |

| 藍澤證券 | 4,000株 | 0.50% |

| 岩井コスモ証券 | 4,000株 | 0.50% |

| 東洋証券 | 4,000株 | 0.50% |

| 松井証券 | 4,000株 | 0.50% |

| マネックス証券 | 4,000株 | 0.50% |

| 水戸証券 | 4,000株 | 0.50% |

| 楽天証券 | 4,000株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 4,800円~6,000円

※ファーストインプレッション

第二弾⇒ 4,800円~5,800円

※仮条件発表後

初値予想と市場コンセサンス

ジェイフロンティアの初値予想をリサーチして記載します。

初値予想4,500円~6,000円

修正値5,000円前後

今期業績は売上100億円超えとなり利益も回復傾向にあります。コロナ禍による巣ごもり需要も手伝い業績に勢いが感じられます。

健康食品などによる収益となっておりIPO的にはあまり人気とは言えないでしょう。ベンチャーキャピタル出資はありませんが、上場規模が約36.9億円と大きいため初値1.5倍に乗せることは難しそうです。

時価総額は仮条件上限計算で約192.2億円と結構大きいサイズになっています。

業績を確認すると2022年5月期の業績予想が出ており、売上104.97億円で経常利益8.17億円となります。前期比較だと売上23.60%増、経常利益20.32%増と好調に推移しています。

四半期利益は5.23億円で前期比23.35%増になります。PERは仮条件上限4,190円から計算すると35.30倍、PBRは4.16倍です。

これまでSBI証券が主幹事を引受けると期待できましたが今回はあまり初値が上がらない予想が出ています。IPOチャレンジポイントを使う方はよく考えたほうがよさそうですね。

ジェイフロンティア(2934)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2017年2月14日~2027年2月13日 | 131,000株 発行価格152円 |

| 2019年9月30日~2029年9月29日 | 191,850株 発行価格249円 |

ロックアップは90日間(2021年11月24日)、ロックアップ解除倍率の設定はありません。ストックオプションの株数残や発行価格は上記のようになります。322,850株の全て行使期限に入っています。

時価総額は東証データの上場時発行済み株式数の4,587,000株から算出すると想定価格ベースで約189億円になります。

SBI証券のIPOチャレンジポイントを利用せず当選を狙えればと考えています。中途半端にポイントを持っているといつ使えばよいのか悩まいます。

株数はOAを含め880,000株なので当選期待はあるでしょう。初値高騰の予想が出れば攻めるかもしれません!

バンカーズの口座開設キャンペーンがなんと延長されました。まだ口座開設していない方はチャンスでしょう。Amazonギフト券2,000円分は大きいです!!

それに上場企業が株主だったり大手VCも出資している企業なので信頼は高いと思います。キャンペーンの内容は下記記事でまとめました。

タグ:IPO初値予想