タンゴヤ(7126)上場とIPO初値予想【幹事配分や独自評価あり】

タンゴヤ(7126)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はJASDAQで主幹事はみずほ証券が引受けます。

上場規模は約3.8億円で公開株数210,000株、オーバーアロットメント31,500株です。想定発行価格は1,570円になっています。

| 業 種 | 小売業 |

| 上場市場 | JASDAQスタンダード |

| 上場日 | 8月24日 |

| BB期間 | 8月05日~8月12日 |

| 事業の内容 | メンズ、レディースのオーダースーツ及びオーダーシャツ等の企画・販売 |

【手取金の使途】

手取概算額192,216千円については、「1新規発行株式」の(注)5.に記載の第三者割当による自己株式の処分の手取概算額上限45,498千円と合わせた手取概算額合計上限237,714千円について、設備資金として①事業拡大に向けた新規出店のための販売設備、②事業拡大に対応するための基幹システムの開発資金にそれぞれ充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

タンゴヤ(7126)IPOの業績と事業内容

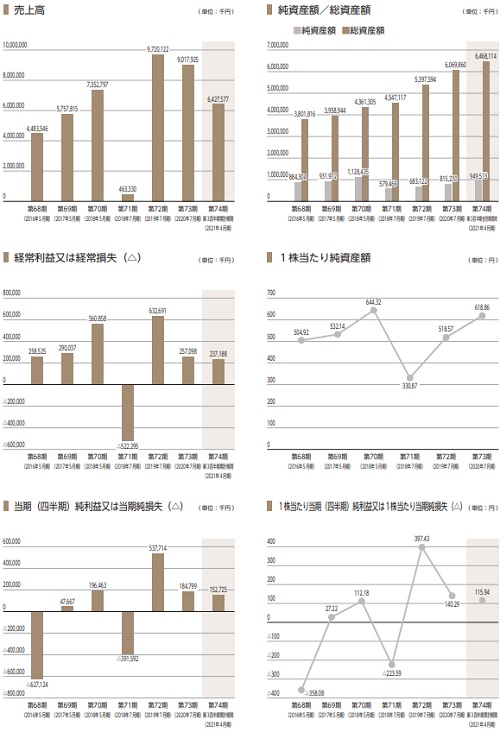

業績は新型コロナウイルス感染症により急下降となっているようですね。

目論見にはオーダースーツ業界では原材料価格の高騰や労働賃金の上昇、新規参入企業の増加による企業間競争の激化となっていると書かれています。

また、新型コロナウイルス感染拡大による消費マインドの悪化や在宅勤務の広がりなど働き方の変化により、スーツ需要の落ち込み等の影響が大きく厳しい事業環境が続いているそうです。

上場タイミングとしてはあまりよいとは言えないようです。

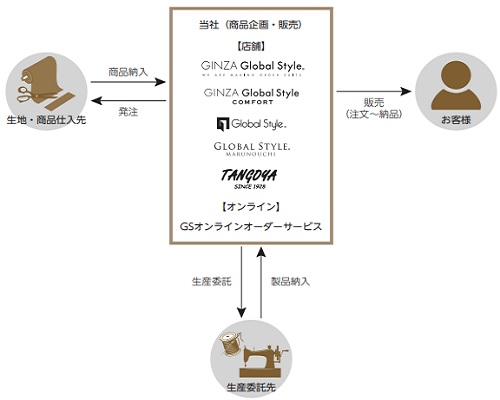

同社はメンズ、レディスのオーダースーツ及びオーダーシャツ等の企画・販売を主たる事業としています。

主な取扱品目はオーダースーツ、オーダーシャツ、オーダーコート、オーダーシューズであり、その他関連商品については既製商品の販売も行います。

店舗は札幌や仙台、東京、横浜、名古屋、大阪、京都、福岡、広島、熊本、鹿児島に27店舗あるそうです。

主な店舗業態として、プライベートフィッティングルーム(個室)を設置している「GINZA Global Style」を中心に、2019年8月から店内にウェイティングカフェを併設した「GINZA Global Style COMFORT」業態も積極展開しているそうです。

また、レディスオーダースーツでは、2018年10月に「GINZA Global Style Ladies」ブランドを立ち上げ、13店舗で販売を行っています。

さらに、2020年6月に「GSオンラインオーダーサービス」を開始し、オンラインでもオーダー商品を注文できる販売チャネルの構築を行っています。

タンゴヤ(7126)IPO仮条件と公開価格の日程

| 想定価格 | 1,570円 |

| 仮条件 | 1,540円~1,600円 |

| 公開価格 | 8月13日 |

想定発行価格から試算される市場からの吸収金額は約3.3億円です。オーバーアロットメントを含めると約3.8億円になります。

事業よりも吸収金額が小さいことによる需要頼みのIPOですよね。

極小規模の上場のため初値利益が見込めると思います。状況によると思いますが初値持越しとなる可能性も多少ありそうです。

タンゴヤ(7126)IPOの幹事団詳細と会社データ

| 公募株数 | 140,000株 |

| 売出株数 | 70,000株 |

| 公開株式数 | 210,000株 |

| OA売出 | 31,500株 |

| 引受幹事 | みずほ証券(主幹事) 三菱UFJモルガン・スタンレー証券 SMBC日興証券 野村證券 SBI証券 マネックス証券 |

| 委託見込 | SBIネオトレード証券 |

みずほ証券から当選を狙ってみたいと思います。殆どの方が同じような行動を起こすと思うので激戦になると思います。当選確率は1%を余裕で切るでしょう。

事業的な魅力はありませんがオーダースーツ事業を考えると頑張っていると思います。コロナ禍以前だと利益が約5.37億円なのでかなり好調だったようです。コロナ禍により減収となりましたが、前期でも約1.8億円の利益が出ています。

凄いけど上場タイミングが悪いですよね。ただ上場により資金調達を行うことで財務的にも安定しそうです。前期の自己資本比率も13.4%と低いですからね。

また個人的にクラウドファンディングに取り組んでいて新しいキャンペーンを発見しました。利回りが10%程度ある不動産投資型クラウドファンディングのビクトリーファンドでAmazonギフト券が1,000円貰えます!

この他、上場企業傘下のクール(COOL)でもAmazonギフト券が1,000円貰えます。どちらも口座開設ベースで貰えるため美味しいキャンペーンだと思います。

それと口座開設で2,000円分のAmazonギフト券を貰えるバンカーズについては下記記事で詳しく内容をまとめています。一番お得なのはバンカーズですよね。

タンゴヤの会社設立は1949年4月26日、本社住所は大阪市中央区淡路町三丁目5番1号、社長は田城弘志氏(56歳)です。※2021年7月19日時点

従業員数は218人(臨時雇用者0人)、平均年齢33.0歳、平均勤続年数5.0年、平均年間給与約357万円です。

タンゴヤ(7126)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 田城 弘志 | 409,241株 | 26.62% |

| 株式会社GSマネジメント | 382,000株 | 24.84% |

| みずほ成長支援第2号投資事業有限責任組合 | 170,000株 | 11.06% |

| 田丸 祥一 | 84,670株 | 5.51% |

| 三菱UFJキャピタル6号投資事業有限責任組合 | 65,000株 | 4.23% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である田城弘志並びに当社株主かつ当社役員である佛圓悠馬、名本育広、吉田招代、中川智雄及び当社株主である株式会社GSマネジメントは、主幹事会社に対し、元引受契約締結日から上場日後180日目の2022年2月19日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

また、当社株主であるみずほ成長支援第2号投資事業有限責任組合、三菱UFJキャピタル6号投資事業有限責任組合、ナントCVC投資事業有限責任組合は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年11月21日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。※発行価格1.5倍以上はロックアップ解除となる

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 178,500株 | 85.00% |

| 三菱UFJモルガン・スタンレー証券 | 10,500株 | 5.00% |

| SMBC日興証券 | 8,400株 | 4.00% |

| 野村證券 | 8,400株 | 4.00% |

| SBI証券 | 2,100株 | 1.00% |

| マネックス証券 | 2,100株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,400円~3,600円

※ファーストインプレッション

第二弾⇒ 2,400円~3,000円

※仮条件発表後

初値予想と市場コンセサンス

タンゴヤの初値予想をリサーチして記載します。

初値予想2,000円~2,500円

修正値2,200円~2,500円

仮条件範囲が想定発行価格から30円上振れし1,540円~1,600円に決定しました。これにより上場規模が28.0億円で吸収金額が3.9億円になります。公募組は利益を狙って全員参加でしょう。

紳士服市場はコロナ禍により衰退が加速化しているとも言われています。それに同社は社長の債務保証外しと言われているようです。またVC換金のために上場するのか?とも言われています。

そのためロックアップが外れる公開価格1.5倍が意識されています。株価にすると2,400円になるためこの辺りで決着がつくと大手サイトは読んでいるようですね。

2021年7月の業績予想では売上83.16億円で経常利益3.12億円となっています。前期比だと売上7.77%減、経常利益21.40%増になります。

利益が出ているだけでも凄いと思いますが、業績が芳しくないため初値需要もあまり期待できないようです。そもそも紳士服市場が個人投資家に人気がありませんからね。

四半期利益は2.07億円で前期比12.5%増になります。減収増益になるようです。同社は業績よりも投資家の参戦意欲による需給だと思います。VC資本の出口案件と意識されると厳しと思いますが、公募組は利益が出ると思います!

タンゴヤ(7126)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年4月17日~2028年4月16日 | 220,300株 発行価格521円 |

ロックアップは180日間(2022年2月19日)でロックアップ解除倍率の設定はありません。ただしベンチャーキャピタル3社は90日間(2021年11月21日)のロックアップと発行価格1.5倍以上でロックアップが解除されることになっています。

ストックオプションの株数残や発行価格は上記のようになります。220,300株が行使期限にはいり行使可能です。

時価総額は東証データの上場時発行済み株式数の1,751,372株から算出すると想定価格ベースで約27.5億円になります。

設立72年を超える企業が上場します。しかもオーダースーツの企画販売を手掛ける小売業です。

IPOでは個人投資家に好まれる感じのIPOではないため、上場から1日~3日程度で出来高が急激に少なくなりそうです。公募組は初値売却で利益を得られると思います。

株数も公開株数とOAを含め241,500株しかありませんからね。

急げ!!COZUCHI(コズチ)でAmazonギフト券が2,000円分貰えるキャンペーンが始まりました。

先着300人となっているため急いだほうがよさそうです。私も口座開設してみました。※300人から500人に枠が増えました

キャンペーン期間中に投資家登録完了となり、登録メールに送られてくるフォームから、本キャンペーンにエントリーした方がキャンペーン対象になります。簡単ですね。

タグ:IPO初値予想