【評価】ジンジブ(142A)IPOの上場と初値予想

ジンジブ(142A)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はSBI証券が引受けます。

上場規模は約6.4億円で公開株数350,000株、オーバーアロットメント52,500株です。想定発行価格は1,590円になっています。

| 業 種 | サービス業 |

| 上場市場 | グロース市場 |

| 上場日 | 3月22日 |

| BB期間 | 3月06日~3月12日 |

| 企業ホームページ | https://jinjib.co.jp/ |

| 事業内容 | 高卒就職採用支援サービス及び人財育成サービス |

目次まとめ

ジンジブ(142A)IPOの業績と事業内容

同社は高卒就職というニッチ市場に特化し、高校生及び企業に対して効率的な就職活動及び採用活動の仕組みを提供しています。

これまでの企業に対する採用コンサルティングにより、高校生に選ばれる会社作りの支援、「ジョブドラフトNavi」への掲載や「ジョブドラフトFes」への参画等これまで企業が行うことができなかった「高校生へ直接知らせる」採用活動の実現、

高校との接点支援により高校教員を通して知らせる採用活動の支援を行い、ミスマッチの軽減に取り組んできました。

独自に構築した高校データベースを基に学校ごとの特色や、生徒・高校教員にどのようにアプローチをするか、いつ何をすべきかサポートしています。

ジンジブ(142A)IPO仮条件と公開価格の日程

| 想定価格 | 1,590円 |

| 仮条件 | 1,620円~1,750円 |

| 公開価格 | 3月13日 |

想定発行価格から試算される市場からの吸収金額は約5.6億円です。オーバーアロットメントを含めると約6.4億円になります。

吸収金額が低いため利益見込みは高そうですね。地合いが良いため期待できそうです。

ジンジブ(142A)IPOの幹事団詳細と会社データ

| 公募株数 | 200,000株 |

| 売出株数 | 150,000株 |

| 公開株式数 | 350,000株 |

| OA売出 | 52,500株 |

| 引受幹事 | SBI証券(主幹事) SMBC日興証券 岩井コスモ証券 香川証券 極東証券 Jトラストグローバル証券 東海東京証券 東洋証券 マネックス証券 水戸証券 むさし証券 あかつき証券 松井証券 |

| 委託見込 | SBIネオトレード証券 |

公開株数が少ないため当選は難しい気がします。SBI証券は口座数が多いですからね。やたらと幹事が多いのはネット証券組には辛いでしょう。

ジンジブの会社設立は2015年3月23日、本社住所は大阪府大阪市中央区安土町二丁目3番13号、社長は佐々木満秀氏(55歳)です。※2024年2月16日時点

従業員数は162人(臨時雇用者42人)、平均年齢29.6歳、平均勤続年数2年9ヶ月、平均年間給与約308万円です。

ジンジブ(142A)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 佐々木 満秀 | 960,000株 | 74.54% |

| 三菱UFJキャピタル7号投資事業有限責任組合 | 130,000株 | 10.09% |

| ナントCVC2号投資事業有限責任組合 | 50,000株 | 3.88% |

| 海老根 智仁 | 30,000株 | 2.33% |

| 森 隆史 | 22,700株 | 1.76% |

※上位株主の状況

【ロックアップ情報】

ロックアップは90日間(2024年6月19日)と180日間(2024年9月17日)にわかれVC保有分の90日間分だけ発行価格1.5倍以上でロックアップが解除されます。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 297,600株 | 85.03% |

| SMBC日興証券 | 17,500株 | 5.00% |

| 岩井コスモ証券 | 3,500株 | 1.00% |

| 香川証券 | 3,500株 | 1.00% |

| 極東証券 | 3,500株 | 1.00% |

| Jトラストグローバル証券 | 3,500株 | 1.00% |

| 東海東京証券 | 3,500株 | 1.00% |

| 東洋証券 | 3,500株 | 1.00% |

| マネックス証券 | 3,500株 | 1.00% |

| 水戸証券 | 3,500株 | 1.00% |

| むさし証券 | 3,500株 | 1.00% |

| あかつき証券 | 1,700株 | 0.49% |

| 松井証券 | 1,700株 | 0.49% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,000円~2,600円

※ファーストインプレッション

第二弾⇒ 3,000円~3,500円

※仮条件発表後

初値予想と市場コンセサンス

ジンジブの初値予想をリサーチして記載します。

初値予想2,500円~3,500円

修正値4,000円前後

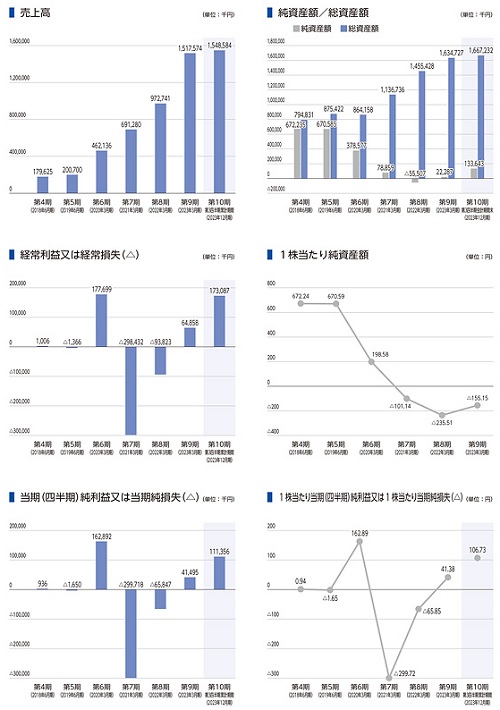

新奇性があり人気化する予想が出ています。業績も伸びていることで期待できるみたいですね。

株価設定は妥当な感じではあるものの競合のPERは30倍~50倍も存在しているためあてにならない。

公開価格が1,750円に決定した場合のPERは11.2倍と低い。初だけ爆上がりパターンも考えられる。とにかくIPOに当選できれば大きな利益が期待できそう。

IPOチャレンジポイントのボーダーラインも気になるが700P超えなのか?その辺りも楽しみにしたい。

公開株数が少ないため当選は難しそう。

ジンジブ(142A)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2024年3月31日~2027年3月31日 | 66,800株 発行価格1,600円 |

| 2024年4月02日~2027年4月02日 | 11,800株 発行価格1,600円 |

| 2025年1月30日~2028年1月30日 | 12,800株 発行価格2,200円 |

ロックアップは90日間分にだけ解除倍率設定があり発行価格1.5倍解除になっています。VC保有の2社です。

ストックオプションの株数残や発行価格は上記のようになります。91,400株は上場時に行使期限に入りません。

時価総額は東証データの上場時発行済み株式数の1,396,500株から算出すると想定価格ベースで約22.2億円になります。

初値2倍は厳しいでしょうが当たれば大きな利益になりそうですね。思ったほど需要がない可能性もありそうです。

SBI証券は初値つり上げ問題がありましたからね。

クラウドバンクに口座開設して1万円投資したら楽天ポイントが2,500円分貰えるそうです。

他の投資もすれば4,500円分になるので凄いです。公式サイトに詳しく書かれています。僕も投資してます!

タグ:IPO初値予想