【評価】Cocolive(ココリブ)IPOの上場と初値予想!!

Cocolive(ココリブ)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はSMBC日興証券が引受けます。

上場規模は約12.6億円で公開株数615,300株、オーバーアロットメント92,200株です。想定発行価格は1,780円になっています。

| 業 種 | 情報・通信業 |

| 上場市場 | グロース市場 |

| 上場日 | 2月28日 |

| BB期間 | 2月09日~2月16日 |

| 企業ホームページ | https://cocolive.co.jp/ |

| 事業内容 | 不動産業界向けマーケティングオートメーションツール「KASIKA」の開発、顧客への提供その他関連する業務 |

目次まとめ

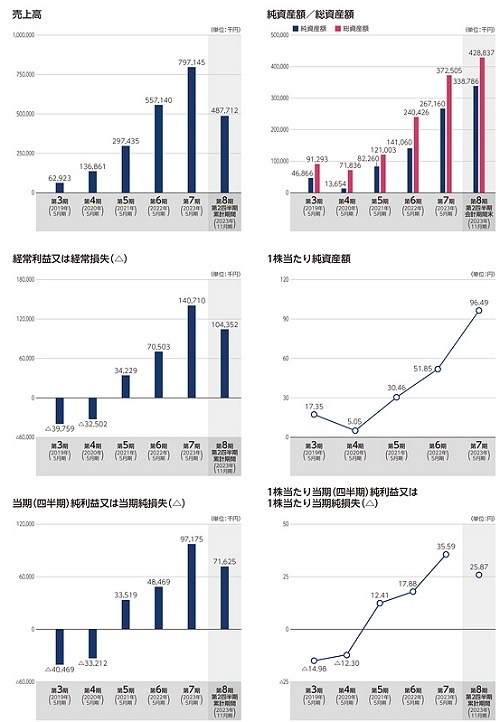

Cocolive(ココリブ)IPOの業績と事業内容

同社は「テクノロジーとマーケティングの力で、住宅・不動産業界で働く“人”の力が最もうまく活かされる仕組みを創り上げたい」をミッションとして、BtoBのクラウドサービス事業を行っています。

マーケティング活動を自動化するKASIKA(カシカ)を自社で開発・改良し、日本国内の不動産会社に提供しています。

日本国内における「工務店・ハウスメーカー」「不動産売買仲介業者」「分譲マンション事業者」に属する不動産会社を潜在的な顧客として定義しているそうです。

Cocolive(ココリブ)IPO仮条件と公開価格の日程

| 想定価格 | 1,780円 |

| 仮条件 | 1,720円~1,780円 |

| 公開価格 | 2月19日 |

想定発行価格から試算される市場からの吸収金額は約11.0億円です。オーバーアロットメントを含めると約12.6億円になります。

この規模なら問題なく吸収できそうです。IT系企業なので人気でしょう。

Cocolive(ココリブ)IPOの幹事団詳細と会社データ

| 公募株数 | 150,000株 |

| 売出株数 | 465,300株 |

| 公開株式数 | 615,300株 |

| OA売出 | 92,200株 |

| 引受幹事 | SMBC日興証券(主幹事) みずほ証券 楽天証券 松井証券 SBI証券 |

| 委託見込 | DMM.com証券 |

主幹事のSMBC日興証券狙いでよさそうですね。

Cocoliveの会社設立は2017年1月23日、本社住所は東京都千代田区神田須田町1-17TFT淡路町ビル、社長は山本考伸氏(48歳)です。※2024年1月25日時点

従業員数は74人、平均年齢34.2歳、平均勤続年数2.2年、平均年間給与約472万円です。

Cocolive(ココリブ)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 山本 考伸 | 1,612,000株 | 49.15% |

| 富田 祐司 | 408,000株 | 12.44% |

| XTech1号投資事業有限責任組合 | 310,320株 | 9.46% |

| 株式会社エアトリ | 235,860株 | 7.19% |

| みずほ成長支援第2号投資事業有限責任組合 | 133,000株 | 4.05% |

※上位株主の状況

【ロックアップ情報】

ロックアップは90日間(2024年5月27日)と180日間(2024年8月25日)にわかれ、VC保有の90日間分は発行価格1.5倍以上でロックアップが解除されます。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 597,100株 | 97.04% |

| みずほ証券 | 9,200株 | 1.50% |

| 楽天証券 | 3,000株 | 0.49% |

| 松井証券 | 3,000株 | 0.49% |

| SBI証券 | 3,000株 | 0.49% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,000円~2,500円

※ファーストインプレッション

第二弾⇒ 2,500円~2,800円

※仮条件発表後

初値予想と市場コンセサンス

Cocoliveの初値予想をリサーチして記載します。

初値予想2,500円~2,800円

修正値2,670円~2,800円

IPOに資金が入っているため初値1.5倍以上でロックアップを外しに行く展開が期待できるようです。そうなれば一安心です。

2023年の下半期はIPOに資金が入らず苦戦する銘柄が多くありました。2024年に入り雰囲気が変わり資金流入が期待できるみたいです。

上場規模は仮条件上限1,780円に決定すると約12.6億円の吸収です。この規模なら普通に吸収できるはずです。※時価総額は約52.0億円

しかし株価設定が高いそうなのでロックアップ1.5倍を超えると売りを意識した感じになる可能性もありそうです。地合い次第でしょうね。

まだVCの売り圧力を超えられるとは考えないほうが良いかもしれません。その前にIPOに当選しないといけません。事業自体は堅調でニッチビジネスだそうです!

Cocolive(ココリブ)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年2月27日~2028年2月26日 | 90,000株 発行価格200円 |

| 2021年9月26日~2029年9月25日 | 88,000株 発行価格250円 |

| 2023年1月29日~2031年1月27日 | 66,000株 発行価格250円 |

| 2023年12月01日~2031年11月25日 | 97,000株 発行価格500円 |

※新株予約権の一部は省略

ロックアップは90日間と180日間にわかれ90日間分は発行価格1.5倍以上で解除されます。ベンチャーキャピタル出資の売出し株は少ないです。

ストックオプションの株数残や発行価格は上記のようになります。341,000株が行使期限入りしています。

時価総額は東証データの上場時発行済み株式数の2,918,600株から算出すると想定価格ベースで約52.0億円になります。

IPO市場が盛り上がれば初値1.5倍くらいは軽いかもしれません。初値2倍は厳しいでしょう。

タグ:IPO初値予想