カオナビ上場とIPO初値予想【幹事配分や独自評価あり】

マザーズ市場にカオナビ(4435)IPOが新規上場承認されました。事業は面白そうですが赤字経営となり市場からの吸収額も17.8億円になり軽量級とは言えません。主幹事は大和証券が務め公開株式数870,000株、オーバーアロットメント130,500株になります。IPOでは人気のクラウドを用いた事業を展開しています。

サブスクリプション型のビジネスモデルになり、これから黒字化を目指すようですが赤字上場はあまり歓迎されません。機関投資家からのさじ加減で初値は上下にブレそうです。カオナビという自社システムにより人材情報をクラウド上で管理している企業です。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 3月15日 |

| BB期間 | 2月28日~3月06日 |

| 企業ホームページ | https://corp.kaonavi.jp/ |

| 事業の内容 | クラウド人材マネジメントシステム「カオナビ」の提供 |

【手取金の使途】

手取概算額879,000千円及び「1 新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限230,290千円については、事業の拡大に伴う人材確保に係る人件費(各期の増加見込額)に600,645千円(平成32年3月期253,022千円、平成33年3月期347,623千円)、認知度向上及び顧客基盤拡大に係るマーケティング費(各期の増加見込額)に211,640千円(平成32年3月期86,498千円、平成33年3月期125,142千円)、『カオナビ』サービスに付随する新機能開発に係る開発費や人材採用に係る採用費(各期の発生見込額)に残額(平成32年3月期234,360千円、平成33年3月期残額)を充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

目次まとめ

カオナビ(4435)IPOの業績と事業内容

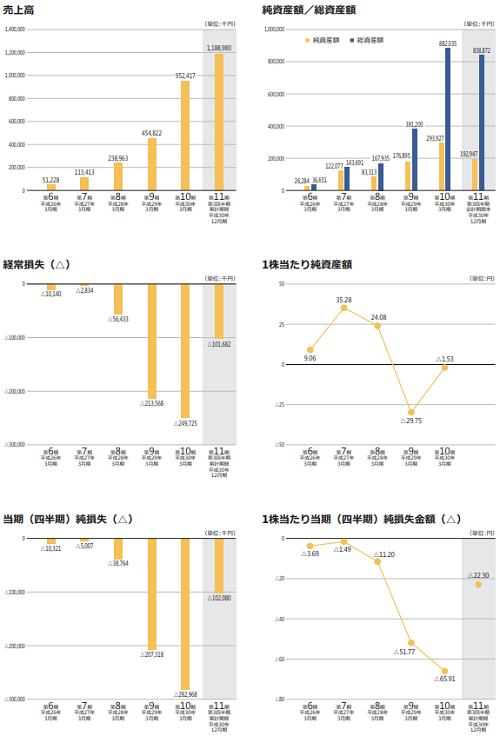

売上の伸びはまさにマザーズ銘柄と言えますが、純損失が2期連続で拡大しているのは懸念されます。せめて今期が黒字であればよかったのですが、先行投資が必要な事業のため仕方がないのか?とも思います。ただ赤字額に耐えれるだけの資本があるようですね。前期段階で自己資本比率は33.3%と少し低いようです。

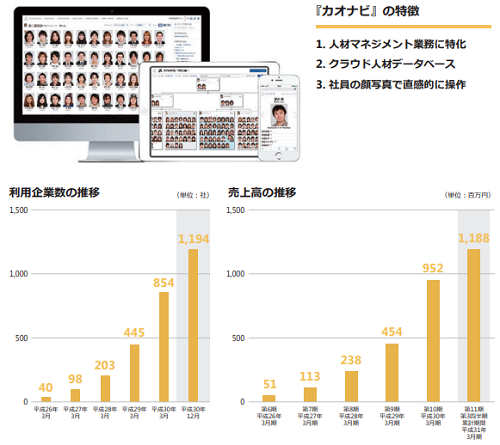

同社事業は、企業の人材情報をクラウド上で一元管理するカオナビの提供行います。日本は雇用形態の多様化などにより人事の課題に直面することが多くなり、社員の顔や名前、経験、評価、スキルなどの人材情報を一元管理して可視化することも必要になっています。

そこで、最適な人材配置や抜擢といった人材マネジメントをサポートするシステムである「カオナビ」を使うことで働き方改革推進と競争力強化に貢献できるるようです。

カオナビは、企業の経営陣や管理職が抱える社員の顔と名前が一致しないというシンプルな課題を解決するために生まれたサービスです。企業においては、「人事情報が紙や電子ファイル等に分散しており管理が煩雑」「社員のスキルや特性が見えないため最適な人材配置が困難」「最適な評価ワークフローの構築が困難」「社員が急増して顔と名前が一致しない」「人材データを有効活用できない」といった課題を抱えている場合があります。

このような課題を解決するべく、人材情報の一元管理による業務効率化、適材適所の人材配置による生産性向上、適性評価に基づく人材開発、適切な人事戦略の立案による経営基盤強化のような効果が期待されます。

また、顔と名前の一致により社内でのコミュニケーションが活性化され、社員の離職防止につながるといった効果も期待されるそうです。

カオナビは、クラウドサービスの形で顧客にサービス提供を行っています。クラウドサービスとは、インターネットなどのコンピュータネットワークを経由してソフトウェアをサービスとして提供する形態のことで、SaaS(Software as a Service)と呼ばれています。

同社は自社のマーケティング活動による新規顧客の獲得に加えて、紹介パートナーからの顧客紹介も受けていますが、いずれの場合においても同社から顧客に対する直接販売を行います。

売上高上位10社の全体の売上高に占める割合は10%以下で、特定顧客からの収益には依存していません。ソフトウェアのライセンス販売などの売り切り型ではなく、継続したサービス提供を前提としているため、利用期間において顧客の満足度を高めることが契約の更新につながり、それによって長期利用の顧客が増加し、継続的に収益が積み上がっていくストック型の構造になります。

カオナビ(4435)IPO仮条件から公開価格の日程

| 想定価格 | 1,780円 |

| 仮条件 | 1,780円~1,980円 |

| 公開価格 | 3月07日 |

想定価格から試算される市場からの吸収金額は約15.5億円です。オーバーアロットメントを含めると約17.8億円になります。赤字なので吸収額が大きくなるとデメリットになりますが、事業は新奇性があるように感じます。

仮条件範囲が上限方向に引き上げられた場合は魅力が薄れると思います。もしくは人気化しているかです。大和証券主幹事なので2018年上場のポート(7047)の件もあるため割高設定はないのでは?

カオナビ(4435)IPOの幹事団詳細と会社データ

| 公募株数 | 500,000株 |

| 売出株数 | 370,000株 |

| 公開株式数 | 870,000株 |

| OA売出 | 130,500株 |

| 引受幹事 | 大和証券(主幹事) みずほ証券 東海東京証券 マネックス証券 SBI証券 エース証券 |

公開株数は多いほうなので当選できる可能性は比較的高そうです。利益が出るのかは別ですが直近のIPO地合いが良ければ全力申し込みを行う方は多いでしょう。少し怪しい感じもしますが意外と公開価格を超える可能性はあります。売上の伸び率が来期業績で黒字転換も?

マネックス証券は引受け株数を全て抽選に回すため申し込みをしておいたほうがよさそうです。SBI証券はIPOチャレンジポイントを使うまでもないでしょう。

東海東京証券は資金があれば申し込んでおきたいと思います。IPO口座数は少ないはずです。大体の方がエース証券以外からのネット抽選に参加するでしょう。申し込める口座が多ければ当選確率は上がりますからね。

会社設立2008年5月27日、本社住所は東京都港区元赤坂一丁目2番7号、社長柳橋仁機氏(43歳)です。従業員数107人、平均年齢34.1歳、平均勤続年数1.3年、平均年間給与約608万円です。社員は結構多いようです。

カオナビ(4435)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 柳橋 仁機 | 2,396,000株 | 42.36% |

| 合同会社RSIファンド1号 | 1,230,000株 | 21.74% |

| 大和ベンチャー1号投資事業有限責任組合 | 612,000株 | 10.82% |

| 佐藤 寛之 | 256,000株 | 4.53% |

| 株式会社アスパイア | 250,000株 | 4.42% |

| NVCC7号投資事業有限責任組合 | 236,000株 | 4.17% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である柳橋仁機、並びに当社の株主である合同会社RSIファンド1号、佐藤寛之、柳橋千弘及び佐藤菜津子は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(平成31年9月10日)までの期間、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等を除く。)を行わない旨を合意しております。

また、売出人である大和ベンチャー1号投資事業有限責任組合及びNVCC7号投資事業有限責任組合、並びに当社株主である株式会社アスパイア、田丸拓也及びNVCC8号投資事業有限責任組合は、保有する株式のうち計1,328,000株について、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後90日目(平成31年6月12日)までの期間、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し、及び当社普通株式の売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、株式会社東京証券取引所取引での売却等を除く。)を行わない旨を合意しております。

さらに、当社の新株予約権を保有する柳橋仁機、佐藤寛之、島浩文、井上萌子、福田健、鈴木優一、持田雄次及び深見彩乃は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(平成31年9月10日)までの期間、主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した当社普通株式の売却等を行わない旨を合意しております。

カオナビIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 大和証券(主幹事) | 757,000株 |

| みずほ証券 | 73,800株 |

| 東海東京証券 | 14,000株 |

| マネックス証券 | 14,000株 |

| SBI証券 | 7,800株 |

| エース証券 | 3,400株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

カオナビIPOの直感的初値予想

第一弾⇒ 1,900円~2,000円

※ファーストインプレッション

第二弾⇒ 2,800円

※仮条件発表後

カオナビIPOの初値予想

2,500円~3,500円

クラウド関係の事業で注目度は高いが赤字企業のため高値追いには気をつけたいIPOです。ファンドが介入すれ大幅な買いも見込めるがはめられないように気を付けましょう。VCファンド保有株が多いためロックアップには気を付けたい。さらに2019年3月単体の業績予想は赤字決定のようで、四半期利益は1.5億円弱の赤字になる見込みです。上場後の値動きは激しいかも?

カオナビ(4435)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成25年10月01日~平成33年9月28日 | 280,000株 発行価格5円 |

| 平成28年4月01日~平成36年3月31日 | 250,000株 発行価格90円 |

| 平成29年4月01日~平成37年3月13日 | 135,000株 発行価格180円 |

| 平成32年3月13日~平成40年3月12日 | 159,300株 発行価格1,000円 |

| 平成32年6月29日~平成40年6月28日 | 44,600株 発行価格1,100円 |

ロックアップは90日間(平成31年6月12日)と180日間(平成31年9月10日)があり、90日分にはロックアップ解除倍率1.5倍が適用されます。ストックオプションの株数残や発行価格は上記のようになります。665,000株が行使期限に入っています。

時価総額は東証データの上場時発行済み株式数の5,288,000株から算出すると想定価格ベースで約94.1億円になります。

黒字であれば初値2倍も可能なような気がしますが、業績不安が少しあるためロックアップが外れる1.5倍が最大値か?と考えています。

利用企業数の増加期待もでき、売上も11.9億円程度まで伸びています。ただ今期も第三四半期開示で1億円以上の損失となっています。微妙ですね。とりあえず参加するスタンスで準備をしておきたいと思います!

DMM.com証券がついにIPO株を取り扱う! 【限定キャンペーンが凄い】

⇒ DMM.com証券公式(PR)

タグ:IPO初値予想