サーバーワークス(4434)上場とIPO初値予想【幹事配分や独自評価あり】

マザーズ市場にサーバーワークス(4434)IPOが新規上場承認されました。かなり人気化しそうな銘柄の登場になり、主幹事は大和証券が引き受けます。公開株式数は322,100株でオーバーアロットメント48,300株、上場により市場から吸収する金額は想定発行価格算出で約16億円です。

クラウドコンピューティングサービスのソリューション販売を行っている企業になり、アマゾンウェブサーチとのつながりがある企業です。クラウドへ移行する企業が続出しているため同社の業績もかなり好調のようです。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 3月13日 |

| BB期間 | 2月26日~3月04日 |

| 企業ホームページ | https://www.serverworks.co.jp/ |

| 事業の内容 | Amazon Web Services(AWS)のインフラ基盤構築、リセール、保守・運用代行 |

【手取金の使途】

手取概算額857,000千円については、事業拡大を目的とした増加人員に係る採用費及び労務費、人件費の一部として468,480千円(平成32年2月期に221,275千円、平成33年2月期に247,205千円)、クラウドインテグレーション及びMSPにおける業務委託費の一部として平成32年2月期に88,520千円、サービス基盤拡充等のために金融機関から借り入れた短期借入金の返済資金として平成32年2月期に300,000千円を充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

サーバーワークス(4434)IPOの業績と事業内容

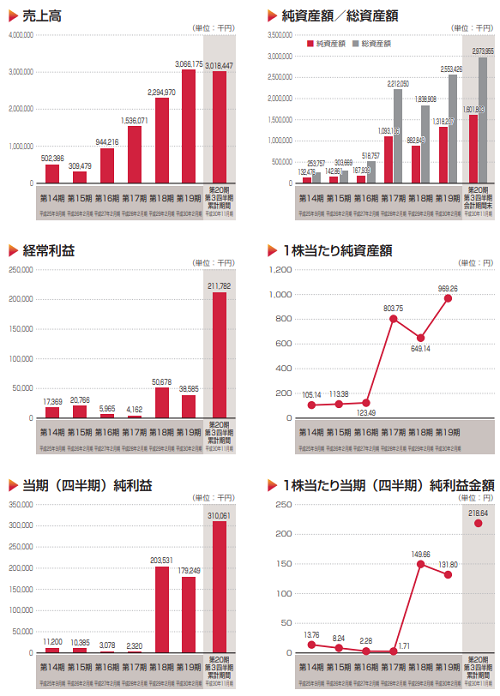

業績はここ数年一気に上昇し上場タイミングとしてはよい状況です。今期も増収増益を見込んでいるためIPOでも盛り上がるはずです。またIPO市場ではクラウド系銘柄の初値収益はかなり期待できます!

Amazon.com, Inc.の関連会社Amazon WebServices, Inc.が提供するクラウドコンピューティングサービス(AWS)のソリューション販売を主軸としたクラウドコンピューティング事業を展開している企業です。

同社はAmazon Web Services, Inc.の日本法人が設立される以前のクラウド黎明期より、他社に先駆けてAWS導入支援サービスの提供を開始し、AWSへの移行にかかるコンサルティング、クラウド基盤構築、クラウド移行後の運用支援サービス及び運用自動化のためのサービス提供等を一貫して行っています。

クラウドコンピューティングは、サーバー、ソフトウェアライセンス、ネットワーク機器などの初期投資、また運用にあたって多大な運用コストを要する従来型のオンプレミスと比較し、初期投資を必要とせず、必要に応じてコンピューティング・リソースを柔軟かつ迅速に拡張・縮小することが可能です。

その利便性の高さから、Web・ゲーム・スタートアップ企業のみならず、近年では障害や中断が許されない基幹業務系システム構築の領域においても主要な選択肢です。

従来の基幹業務系システムに限らず、今後の企業のイノベーションを後押しするビッグデータ、IoT、AIなど、柔軟性と変化対応のスピードが要求される新しいビジネス領域はクラウド基盤に支えられた新たなデジタル技術を大前提としたものであり、クラウドをIT基盤の最初の選択肢に据える「クラウドファースト」の考え方はもはや常識化しつつあります。

従来のオンプレミス環境で運用されてきた企業の基幹業務系システムをクラウド環境へ移行する際のクラウド基盤のデザインや構築サービスを提供を行い、コンサルティングなども行っています。

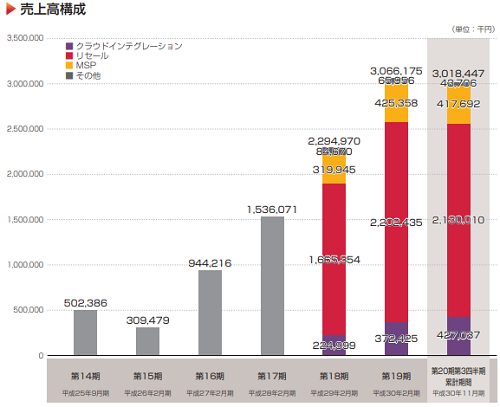

収益が伸びている理由にはAWSリセールが関係し、「Amazon Web Services, Inc.」とVAR契約を締結して以来、日本におけるAWSのリセラーとしてAWSの再販売を行っているからです。

顧客企業は、同社が提供する付加価値としての課金代行サービス経由でAWSを利用することにより、従来ハードウェアの調達やその管理に費やしていた時間やコストを削減することができます。

また、同社がAWS利用料に手数料を加算した日本円建ての請求書を発行することにより、顧客企業は一般的な銀行振込による支払いが可能となります。2019年2月期第3四半期で749AWSアカウントがあり、継続してサービス導入企業が増える見込みです。

人気の理由は、AWS運用の自動化を実現するサービス「Cloud Automator」を自社で開発・提供しており、こうしたソリューションとAWSとを組み合わせることで、AWSのメリットを最大限に引き出すことができることらしいです。

サーバーワークス(4434)IPO仮条件から公開価格の日程

| 想定価格 | 4,320円 |

| 仮条件 | 4,320円~4,780円 |

| 公開価格 | 3月05日 |

想定価格から試算される市場からの吸収金額は約13.9億円です。オーバーアロットメントを含めると約16億円になります。IPO投資家に人気があるクラウド事業を取り扱っているため簡単に吸収できると考えています。

しかも株価設定が高いため当選できれば特大利益になる可能性が高いと考えています。2019年前半戦でこのような銘柄に当選できれば良い年になりそうでね。当選しにくいのはわかっていますが出来ることは全て行っておきたいと思います。

サーバーワークス(4434)IPOの幹事団詳細と会社データ

| 公募株数 | 200,000株 |

| 売出株数 | 122,100株 |

| 公開株式数 | 322,100株 |

| OA売出 | 48,300株 |

| 引受幹事 | 大和証券(主幹事) 野村證券 三菱UFJモルガン・スタンレー証券 auカブコム証券 SBI証券 東海東京証券 岡三証券 岡三オンライン いちよし証券 マネックス証券 |

幹事構成を確認してみるとインターネット申し込みがすべての証券会社で可能です。資金をかき集めて当選を狙いましょう。後期型抽選を採用しているauカブコム証券からも申し込みをしたいと思います。完全抽選のマネックス証券は今回は激戦になりそうです。

どの証券会社も同じだとは思いますが、入金している場合は申し込み忘れだけは避けたいところです。岡三オンラインが前受け金不要で抽選に参加できます。その他は、ネット抽選だと何となく当選が遠のきそうないちよし証券も申し込みだけはしておきたいと思います。

会社設立は2000年2月21日、本社住所は東京都新宿区揚場町1番21号、社長は大石良氏(46歳)です。従業員数は90人、平均年齢35.4歳、平均勤続年数2.6年、平均年間給与約598万円です。臨時雇用者は1人となっています。

元々、埼玉県和光市で有限会社ウェブ専科を設立したことが始まりのようです。平成21年にAWSを利用したCloudworks提供開始を開始しています。資本・事業提携しているテラスカイ(3915)とは平成25年9月からとなっています。テラスカイとの事業提携は大きい材料ですね。

サーバーワークス(4434)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 大石 良 | 783,60株 | 48.29% |

| テラスカイ | 460,000株 | 28.35% |

| エヌ・ティ・ティ・コミュニケーションズ株式会社 | 65,000株 | 4.01% |

| 株式会社エヌ・ティ・ティ・データ | 65,000株 | 4.01% |

| 羽柴 孝 | 55,200株 | 3.40% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、当社の株主かつ売出人である株式会社テラスカイ、当社の株主かつ貸株人である大石良、及び当社の株主であるエヌ・ティ・ティ・コミュニケーションズ株式会社、株式会社エヌ・ティ・ティ・データ、羽柴孝、大塩啓行、大野麻理、鳥や尾務、望月明人、古川尚良、ATPプラス有限責任事業組合は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後90日目(平成31年6月10日)までの期間(以下、「ロックアップ期間」という。)、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及び売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所取引での売却等を除く。)を行わない旨を合意しております。

また、当社の新株予約権を保有する大石良は、主幹事会社に対し、ロックアップ期間中は主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した当社普通株式の売却等(ただし、新株予約権行使により取得した当社普通株式の売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所取引での売却等を除く。)を行わない旨を合意しております。

サーバーワークスIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 大和証券(主幹事) | 288,500株 |

| 野村證券 | 9,600株 |

| 三菱UFJモルガン・スタンレー証券 | 9,600株 |

| SBI証券 | 3,200株 |

| 東海東京証券 | 3,200株 |

| 岡三証券 | 3,200株 |

| いちよし証券 | 3,200株 |

| マネックス証券 | 1,600株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

サーバーワークスIPOの直感的初値予想

第一弾⇒ 9,000円

※ファーストインプレッション

第二弾⇒ 10,000円

※仮条件発表後

サーバーワークスIPOの初値予想

8,000円~10,000円

ストック型収益による増益効果もありかなり人気の業種です。ロックアップが解除されても売り抜けをもくろむ株主もいないようなのでセカンダリーにも期待したい。テラスカイが類似企業になり、株主でもあるため指標など参考データはあります。何とか当選したい銘柄ですね。

サーバーワークス(4434)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成27年12月25日~平成37年12月24日 | 10,000株 発行価格401.25円 |

| 平成29年12月09日~平成37年12月08日 | 36,840株 発行価格400円 |

| 平成31年2月24日~平成39年2月23日 | 46,800株 発行価格1,450円 |

| 平成32年9月01日~平成40年6月30日 | 39,200株 発行価格1,500円 |

ロックアップは90日間(平成31年6月10日)。ロックアップ解除倍率は1.5倍です。ストックオプションの株数残や発行価格は上記のようになります。93,640株が行使期限に入るようです。

時価総額は東証データの上場時発行済み株式数の1,690,000株から算出すると想定価格ベースで約73億円になります。

株数が少ないためファンドが参戦してくるのか微妙ですが、時価総額的にはターゲットになってもおかしくないのでは?と考えています。公開株式だけで軽く20億円は超えてくるでしょうし、チキン投資家は早期売却でセカンダリー期待が出来そうな気がします。私が当選しても即売決定です。

申し込みをしないと当選チャンスはないため今回も全力申し込み決定銘柄です。ブックビルディングが重なり資金が底をつきそうなので、資金重複が認められていない証券会社からの申し込みは案外当選するかもしれません。

![]() サーバーワークス幹事も完全抽選で当選期待です⇒ マネックス証券

サーバーワークス幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想