エヌ・シー・エヌ(7057)上場とIPO初値予想【幹事配分や独自評価あり】

JASDAQ市場にエヌ・シー・エヌ(7057)IPOが新規上場承認されました。主幹事は野村證券になり公開株式800,000株、オーバアロットメント120,000株、想定発行価による吸収額は約6.4億円と上場規模は小さいようです。株主には双日(2768)の子会社である双日建材があるだけで、大手企業の名前はなさそうです。

事業は木造耐震性を確保する独自建築システムのSE構法を工務店を中心に提供している企業になります。資材調達や温熱計算、住宅ローンサービスなども行っています。勉強会なども行われているためコンサルティング的なことも行っているようです。

| 業 種 | サービス業 |

| 上場市場 | JASDAQスタンダード |

| 公開予定 | 3月14日 |

| BB期間 | 2月26日~3月04日 |

| 企業ホームページ | https://www.ncn-se.co.jp/ |

| 事業の内容 | 木造耐震設計並びにその設計に基づく構造部材の販売 |

【手取金の使途】

手取概算額349,140千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限77,280千円と合わせて、当社の事業拡大を見据えた設備資金等に充当する予定であります。具体的には、これまでの構造計算により蓄積された2万件以上の間取り図や構造図などのデータベースを整理し、リフォームやメンテナンスなどのサービスを既存顧客に提供するビジネスモデルの開発を目的に、基幹業務システムを再構築するための設備資金として348,200千円を充当する予定であります。

また、当社の強みである木造構造設計技術を活用した次世代構造設計システム(動画を用いた耐震シミュレーションシステム、BIM(CADコンテンツ制作)を活用して設計図からのデータ置換の効率化を図るシステム、データベースを活用した簡易設計システムなど)を開発するための設備資金として62,000千円を充当する予定であります。

上記以外の残額につきましては、当社の事業拡大を見据えた技術・営業人員の採用及び確保のための資金(求人広告、採用コンサルティング費用、研修費用及び人件費など)に充当する予定であります。なお、具体的な充当時期までは、安全性の高い金融商品等で運用する予定であります。

目次まとめ

エヌ・シー・エヌ(7057)IPOの業績と事業内容

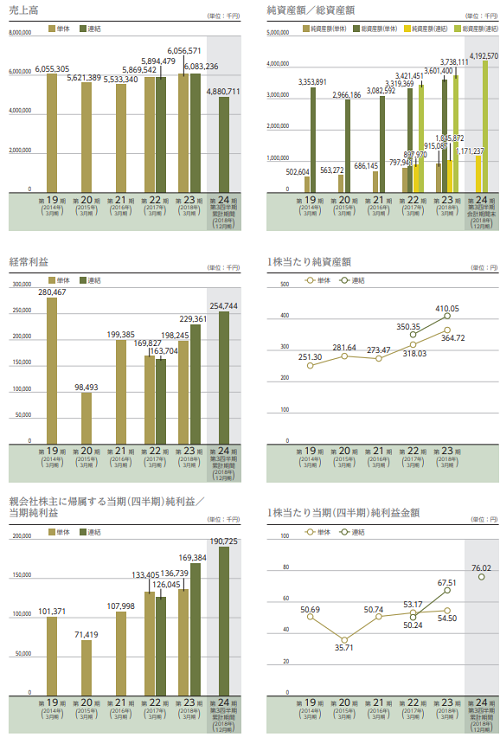

業績を確認すると売上にあまり変化はありませんが、利益がここ数年伸びています。日本各地で地震が発生しているため同社サービスを取り入れている企業が多いのではないでしょうか。売上はなぜか伸びていませんけどね。今後も一定の評価を得ることで地味に売上は伸びそうです。

同社は連結子会社2社と持分法適用関連会社1社により構成され、木造耐震設計事業において、木造建築の耐震性を確保するための高度な構造計算を事業化するとともに、構造計算された耐震性の高い木造建築を実現するための独自建築システムである「SE構法」を、工務店を中心としたSE構法登録施工店ネットワークを通じて提供しています。

国土交通省が2018年6月5日に公表した「国土強靭化アクションプラン2018」では、2008年に約79%であった住宅の耐震化率を2020年までに約95%まで引き上げることを重要業績指標としており、新築住宅及び既存住宅の耐震性強化に向けた動きが今後進むことが考えられるようです。

同社的には、非住宅分野で2010年10月に施行された「公共建築物等木材利用促進法」により、国や地方自治体の関与する公共建築物への木材利用が促進されているそうです。

病院や保育園など住宅より規模の大きい建築物はこれまで鉄骨造や鉄筋コンクリート造が主流でしたが、今後は木造での建設需要が高まるとともに、それに伴うSE構法を含む耐震性の高い建築システムに対する需要が高まるものと期待しているそうです。

木造耐震設計事業では、施主よりSE構法による木造建築を受注した登録施工店に対して、設計段階で構造計算書を出荷するとともに、建設段階で構造加工品等を販売しています。また登録施工店からは登録料及び月会費を受領しています。

その他、木造耐震設計事業を主軸としながら「日本に資産価値のある住宅を提供する仕組みをつくる」という目標を実現するため、温熱計算サービスや長期優良住宅認定の代行サービス等、住宅の資産価値向上に向けた様々なサービスを手がけているそうです。

住宅ローン事業や3次元CADデータ生成技術を普及促進する事業にも取り組んでいるそうです。企業最大のデメリットは日本市場の経済減速や長期金利の上昇、地価の上昇などになると思います。人口が減っていく中で住宅が増えていることに違和感はありすが、海外のように長く住める住宅なら歓迎です。

エヌ・シー・エヌ(7057)IPO仮条件から公開価格の日程

| 想定価格 | 700円 |

| 仮条件 | 700円~800円 |

| 公開価格 | 3月05日 |

想定価格から試算される市場からの吸収金額は約5.6億円です。オーバーアロットメントを含めると約6.4億円になります。上場規模が小さく仮条件が引き上げられたとしても買い需要は多そうです。

住宅を建てている企業ではなく、木造建築の耐震性を確保するための構造計算を事業としている企業です。それでも売上60億円超えのようです。利益は1.7億円弱になります。

エヌ・シー・エヌ(7057)IPOの幹事団詳細と会社データ

| 公募株数 | 560,000株 |

| 売出株数 | 240,000株 |

| 公開株式数 | 800,000株 |

| OA売出 | 120,000株 |

| 引受幹事 | 野村証券(主幹事) みずほ証券 三菱UFJモルガン・スタンレー証券 auカブコム証券 SBI証券 SMBC日興証券 エイチ・エス証券 |

株数的には当選期待が出てくる水準ですが、野村證券主幹事の10万円以下なので2枚セットになると思います。仮条件が大きく引き上げられれば1枚になる可能性もありますが、厳しそうです。しかし、数万円の利益は望めそうなので全力申し込みを行っておきます。

それほど人気はなさそうなのでauカブコム証券からの申し込みも行ってみたいと思います。後期型抽選なので購入申し込み忘れをする人も多そうです。ブックビルディングが重なっているため私も忘れそうですけどね。

会社設立は1996年12月11日、本社住所は東京都港区港南一丁目7番18号、社長は田鎖郁夫氏(53歳)です。従業員数は85人、平均年齢39.3歳、平均勤続年数7.1年、平均年間給与約583万円です。

連結従業員数は87人で臨時雇用者7人、連結子会社は2社で持株会社1社です。

エヌ・シー・エヌ(7057)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 田杉総行 | 660,000株 | 25.89% |

| 田鎖 郁夫 | 578,000株 | 22.67% |

| 杉山 恒夫 | 410,000株 | 16.08% |

| 双日建材 | 200,000株 | 7.84% |

| 杉山 義久 | 199,000株 | 7.81% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である田鎖郁夫、売出人である杉山恒夫、伊東洋路、新田和芳及び杉村幸一郎並びに当社株主である有限会社田杉総行、双日建材株式会社、杉山義久、山河和博、山川裕史、鈴間浩、中川勝人、木津正裕、藤代東、福田浩史、松延隆行、纐纈博明、松井忠三、林直美及び岡文昭は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2019年6月11日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等を除く。)を行わない旨合意しております。

加えて、当社は主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2019年9月9日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の発行、当社普通株式に転換若しくは交換される有価証券の発行又は当社普通株式を取得若しくは受領する権利を付与された有価証券の発行等(ただし、本募集、株式分割、ストックオプションとしての新株予約権の発行及びオーバーアロットメントによる売出しに関連し、2019年2月7日開催の当社取締役会において決議された主幹事会社を割当先とする第三者割当増資等を除く。)を行わない旨合意しております。

エヌ・シー・エヌIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村証券(主幹事) | 712,000株 |

| みずほ証券 | 24,000株 |

| 三菱UFJモルガン・スタンレー証券 | 24,000株 |

| SBI証券 | 24,000株 |

| SMBC日興証券 | 8,000株 |

| エイチ・エス証券 | 8,000株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

エヌ・シー・エヌIPOの直感的初値予想

第一弾⇒ 1,000円

※ファーストインプレッション

第二弾⇒ 1,100円

※仮条件発表後

エヌ・シー・エヌIPOの初値予想

800円~1,200円

配当が23円予定され利回り2.8%になります。PER的には11倍になるため割安だと思っていますが、どうやら既に成熟企業として認知されているようです。初値期待はあるものの市場の動向次第か?

エヌ・シー・エヌ(7057)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2018年3月01日~2026年1月31日 | 40,500株 発行価格235円 |

ロックアップは90日間(2019年6月11日)、ロックアップ解除倍率は目論見にないため設定はありません。ストックオプションの株数残や発行価格は上記のようになります。上場時点で行使期限に入っているようです。

時価総額は東証データの上場時発行済み株式数の3,069,000株から算出すると想定価格ベースで約21.5億円になります。

不動産関係を意識しましたが、サービスを販売している企業になります。子会社や関連会社では住宅の建築や施工を行うようです。無印良品の家は投資家へ買い意欲を誘いそうな気もしますが、結局は企業収益ありきでしょう。

完全に個人的な見解ですが、目論見の文字が緑色なのは木材をイメージしているからだと考えています。初めは見にくいと思いましたが、実は的な?と感じます。初値には何も関係がありませんが、企業コンセプトでしょうね。

![]() 株主優待クロス取引銘柄が多い企業⇒ auカブコム証券

株主優待クロス取引銘柄が多い企業⇒ auカブコム証券

タグ:IPO初値予想