KHC(1451)上場とIPO初値予想【幹事配分や独自評価あり】

東証2部市場にKHC(1451)IPOが新規上場承認されました。主幹事は野村證券になり上場規模は約15億円です。公開株式数は1,534,000株となりますが、売出株数が大半を占めているためイメージは悪いです。オーバーアロットメントは230,000株、想定発行価格850円となります。

事業は事業子会社5社の経営管理を行う持株会社になり、上場により得る資金は連結子会社の株式会社勝美住宅へ投融資資金として充当されます。また、株主は日本アジアグループ株式会社が100%を所有しています。

| 業 種 | 建設業 |

| 上場市場 | 東証2部 |

| 公開予定 | 3月19日 |

| BB期間 | 3月01日~3月07日 |

| 企業ホームページ | https://www.khc-ltd.co.jp/ |

| 事業の内容 | 事業子会社5社(戸建注文請負、土地仕入及び販売、建売住宅の販売、建築物の設計・施工監理など)の経営管理を行う持株会社 |

【手取金の使途】

手取概算額148,650千円については、連結子会社である株式会社勝美住宅への投融資資金として充当する予定であります。株式会社勝美住宅における具体的な資金使途は、全額をグループ全体の商品土地購入のための運転資金として平成32年3月期に充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用する予定であります。

目次まとめ

KHC(1451)IPOの業績と事業内容

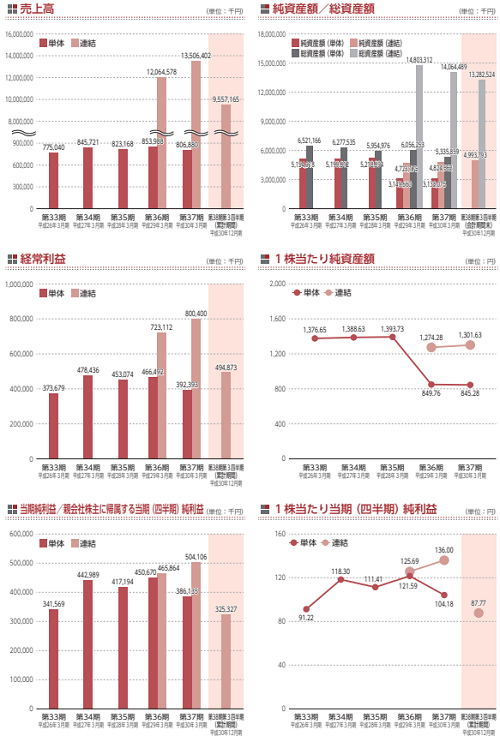

業績は伸びているようですが連結表記は36期からとなります。前期の売上は135億円で四半期利益は5億円になります。

同社グループは、同社と連結子会社5社(株式会社勝美住宅、住宅の横綱大和建設株式会社、株式会社明石住建、パル建設株式会社、株式会社Labo)で構成され、同社は持株会社としてグループの経営管理及びそれに関連する業務を行っています。

また連結子会社5社は、経営戦略として掲げているマルチブランド戦略に基づき、各社のブランドによる住宅請負をメインとした事業を行っています。

具体的には、住宅建設用地の分譲及び仲介から当社グループ共通の建築部門での設計・施工による住宅建設までを、一次取得者層(20代から30代の若いファミリー層や初めて住宅を購入する方等)を顧客ターゲットとしてワンストップで提供しています。

住宅請負では、注文住宅及びリフォーム工事、中大規模木造建築の住宅請負を行っています。メインの注文住宅では、各連結子会社ともに、完全自由設計型の家づくりを基本とし、株式会社Laboを除くグループ各事業会社では、株式会社勝美住宅にて仕入れた商品土地を含む豊富な土地情報を活用し、土地をセットにして注文住宅を提案することで他社との差別化を図っています。

複数の商品ラインナップを揃え幅広い顧客層に住宅供給を行い、「快適Katsumi」「KARABERU Design(カラベルデザイン)」「konoie(コノイエ)」などの住宅商品が存在します。子会社によってはリフォーム工事や中大規模木造建築なども取り扱っています。

分譲用土地では同社グループの株式会社勝美住宅の開発部が、グループ全体の商品土地の仕入を担当し、調査・査定、造成工事の手配から、グループ各事業会社への情報発信及び在庫の管理に至るまでを一貫して行っています。

分譲用建物では分譲用土地に住宅を建設し販売する、いわゆる建売住宅を行っています。商品土地の販売促進のために建物ごとにコンセプトを設定して建設する「コンセプトハウス」と、注文住宅の集客のために、一定期間利用した上で販売する「モデルハウス」があります。

その他では、グループ各事業会社の注文住宅建設用地としての土地仲介業務、他社の新築建売住宅及び中古住宅の媒介業務に関する手数料と株式会社勝美住宅の所有物件の賃貸料などがあります。

KHC(1451)IPO仮条件から公開価格の日程

| 想定価格 | 850円 |

| 仮条件 | 800円~850円 |

| 公開価格 | 3月08日 |

想定価格から試算される市場からの吸収金額は約13億円です。オーバーアロットメントを含めると約15億円になります。上場規模は問題ないと思いますが、売出し株が多いことはデメリットです。

株主構成を見ると日本アジアグループ株式会社が100%占めており、東証1部上場の日本アジアグループ(3751)のための上場と言えます。そう考えると公開価格前後の発進になるのでは?と感じます。配当が出れば問題ありませんが、2%~3%は最低でも欲しいところです。

KHC(1451)IPOの幹事団詳細と会社データ

| 公募株数 | 200,000株 |

| 売出株数 | 1,334,000株 |

| 公開株式数 | 1,534,000株 |

| OA売出 | 230,000株 |

| 引受幹事 | 野村證券(主幹事) 三菱UFJモルガン・スタンレー証券 auカブコム証券 SBI証券 藍澤證券/td> |

野村證券や三菱UFJモルガン・スタンレー証券からの当選者が多そうです。積極的に抽選に参加するならばauカブコム証券からの申し込みも有効です。最近取扱い数が増えているため口座があると当選の可能性があります。後期型抽選を採用しているため、他の証券会社で落選した後でも購入申し込みが可能です。

また、前受け金不要でIPO抽選に参加できる企業も増えているため口座がなければ開設しておくとチャンスがあると思います。資金があればもっと良いですが少しでも当選の可能性があれば申し込みをしています!

会社設立は1981年10月19日、本社住所は兵庫県明石市花園町2番地の2、社長は渡辺喜夫氏(48歳)です。従業員数は15人、平均年齢42.5歳、平均勤続年数8.7年、平均年間給与約536万円です。連結従業員数は147人になります。

KHC(1451)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 日本アジアグループ株式会社 | 3,706,550株 | 100% |

※株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である日本アジアグループ株式会社は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年6月16日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等を除く。)を行わない旨合意しております。

また、当社は主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成31年9月14日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の発行、当社株式に転換若しくは交換される有価証券の発行又は当社株式を取得若しくは受領する権利を付与された有価証券の発行等(ただし、本募集、株式分割及び譲渡制限付株式報酬にかかわる発行並びにストックオプションとしての新株予約権の発行等を除く。)を行わない旨合意しております。

KHCIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村證券(主幹事) | 1,411,500株 |

| 三菱UFJモルガン・スタンレー証券 | 76,700株 |

| SBI証券 | 30,500株 |

| 藍澤證券 | 15,300株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

KHCIPOの直感的初値予想

第一弾⇒ 900円

※ファーストインプレッション

第二弾⇒ 800円~900円

※仮条件発表後

KHCIPOの初値予想

850円~1,000円

日本アジアグループ(3751)傘下の子会社になり、住宅関連銘柄と考えると新鮮味はありません。住宅請負の収益が57%で分譲用土地36%です。PERは6.75%になり類似企業と比べてもそれほどディスカウントはされていません。

配当が36円設定なので配当利回り4.23%と高水準以外に買われる目的は存在しないように思います。だったら日産やソフトバンクのほうが面白みがあるのかも?

KHC(1451)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| ストックオプションなし | -株 発行価格-円 |

ロックアップは90日間(平成31年6月16日)、ロックアップ解除倍率は目論見に書かれていません。ストックオプションは採用されておらず新株予約権なしとなります。

時価総額は東証データの上場時発行済み株式数の3,906,550株から算出すると想定価格ベースで約33.2億円になります。

東証2部で建設業、そして日本アジアグループが売出人となっているため公開価格前後の初値が付くのではないかと考えられます。一般的には魅力が低く東証2部の流動性や既存上場の日本アジアグループの評判もあることから公開価格を超える?と言った感じです。

積極的に申し込みは行いませんが、野村證券主幹事なので初値売りは少ないのではないかと考えています。仮条件発表の2月27日以降に最終判断したいと思います。

![]() 前受け金不要でIPO抽選に参加できる企業⇒ 岡三オンライン

前受け金不要でIPO抽選に参加できる企業⇒ 岡三オンライン

タグ:IPO初値予想