コプロ・ホールディングス上場とIPO初値予想【幹事配分や独自評価あり】

マザーズ市場にコプロ・ホールディングス(7059)IPOが新規上場承認されました。主幹事は大和証券が執り行い公開株数が1,400,000株と多い銘柄です。オーバーアロットメントは210,000株で想定発行価格2,090円から算出される吸収額は約33.6億円とマザーズにしては大きい金額です。

同社自体は、建設業界に特化した人材派遣事業を行う事業子会社の管理や運営を行っており、全国13支店を展開しています。優良な派遣先からの受注ルートの確立や受注後のスキルのある人材を派遣できるかが収益のポイントとなります。

| 業 種 | サービス業 |

| 上場市場 | マザーズ、名古屋セントレックス |

| 公開予定 | 3月19日 |

| BB期間 | 3月04日~3月08日 |

| 企業ホームページ | https://www.copro-e.co.jp/ |

| 事業の内容 | 建設業界に特化した人材派遣事業を行う事業子会社の管理・運営 |

【手取金の使途】

手取概算額828,500千円及び「1 新規発行株式」の(注)5に記載の第三者割当による自己株式処分の手取概算額上限438,900千円については、以下のとおり充当する予定であります。

①システム投資

a.基幹システム

今後の事業規模拡大に備え、情報管理の一層の強化及び業務効率向上のための基幹システムの構築にかかる投資資金として195,000千円

b.電子端末

本社・各支店と、派遣先で就業する派遣技術社員との情報伝達の効率化及びコミュニケーションの向上を目的とする電子端末の導入資金として117,750千円

c.自社運営求人サイト「現キャリ」の機能向上

基幹システムとの連携、営業情報と求職者情報のマッチング向上等を目的とするシステム開発投資として60,000千円②設備投資

a.国内支店展開

株式会社コプロ・エンジニアードにおける、事業規模拡大のための国内7支店の新設・移設にかかる内装、備品、保証金等として43,610千円

b.海外展開

今後成長が見込まれる東南アジアにおいて、情報収集、人脈形成のための海外拠点新設にかかる内装、備品、保証金等として10,000千円③運転資金

a.採用費・教育費

株式会社コプロ・エンジニアードにおける、国内事業の規模拡大に向けた派遣技術社員の採用強化、及び派遣技術社員の付加価値向上のための教育にかかる運転資金として230,845千円

b.海外展開

上記②b.の海外展開にかかる運営費用として80,000千円④社債償還

財務体質強化を目的とした社債の一部償還として201,000千円残額については、将来における当社サービスの成長に寄与するための支出、投資に充当する方針でありますが、当該内容等について現時点で具体化している事項はなく、今後具体的な資金需要が発生し支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

コプロ・ホールディングス(7059)IPOの業績と事業内容

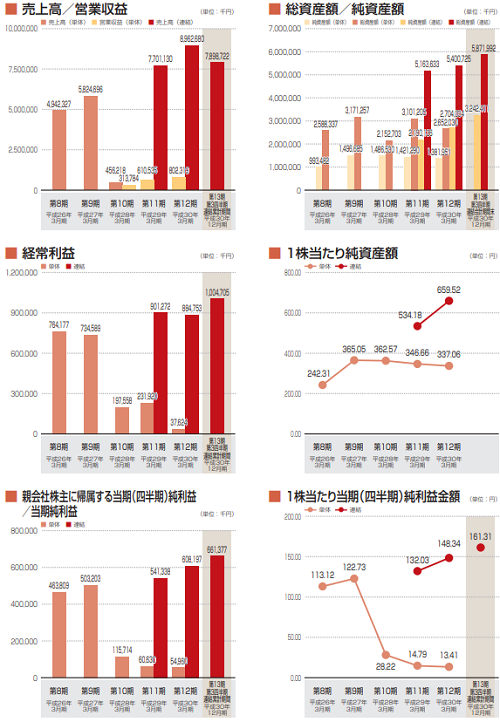

業績は拡大しているため不安はありません。問題なのはやはり上場による吸収額が多いことです。さらに売出し株が代表取締役の清川甲介氏1人から100万株あることでしょう。企業規模の割に上場規模が大きい気がします。

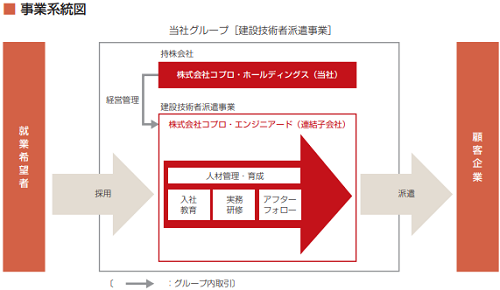

同社は純粋持株会社としてグループの経営管理及びそれに付帯又は関連する業務等を行っており、同社及び連結子会社1社(株式会社コプロ・エンジニアード)により構成されています。事業会社は建設業界を中心とした人材派遣事業を行い全国主要都市に13支店を展開しています。

人材の確保については、Web媒体に加え建設やプラント業界に特化した、自社運営求人サイト「現キャリ」を運営し、全国の求人情報の掲載から就業、就業後の相談まで全サポートを行っています。また、知人の紹介や人材紹介会社等の採用チャネルも活用し、専門知識のある人材にとどまらず、若手未経験者向けの求人・採用も強化しています。

入社後は教育の徹底を行い、全ての派遣技術社員が入社後に研修を受け、同社グループにおける派遣技術社員としての自覚や心構えなどの確認を徹底しています。

勤怠管理や就業規則、情報セキュリティ、管理体制、派遣適用除外業務、ハラスメント、労働安全衛生、労働災害発生時の対応、危険予知などその内容は多岐にわたり、それら全てがグループ派遣技術社員として必要な心得であり、就業先で起こる様々なトラブルにも対応できるよう入社教育研修を実施しています。

この他、派遣技術社員に対して配属されてからのアフターフォロー、健康管理、メンタルヘルス管理を徹底し、派遣技術社員に対する質の高いサポート活動を行い、グループ企業理念の浸透を図るとともに、現場の規模に関係なく、顧客満足度の向上や様々な問題解決に真剣に取り組んでいるそうです。

社内向けの新卒研修、中途(未経験者)研修、CAD研修による派遣技術社員の質の向上を目的として研修施設「監督のタネ」を設け、専属の講師を東京、名古屋、大阪の各施設に配し実習研修を通じて受講希望者の習熟度に合わせてキャリアサポートも行っています。

コプロ・ホールディングス(7059)IPO仮条件から公開価格の日程

| 想定価格 | 2,090円 |

| 仮条件 | 2,050円~2,090円 |

| 公開価格 | 3月11日 |

想定価格から試算される市場からの吸収金額は約29.3億円です。オーバーアロットメントを含めると約33.6億円になります。新興市場の吸収額としては大きく初値利益が出るのか少し不安な銘柄です。

建設業界に特化した人材派遣を行う企業なので人手不足と言われていますが、問題を起こす企業もありなかなか大変な仕事だと思います。賃金問題などはないと思いますが色々と注目される業界です。オリンピックまでとにかく収益拡大でしょう。

コプロ・ホールディングス(7059)IPOの幹事団詳細と会社データ

| 公募株数 | 400,000株 |

| 売出株数 | 1,00,000株 |

| 公開株式数 | 1,400,000株 |

| OA売出 | 210,000株 |

| 引受幹事 | 大和証券(主幹事) 東海東京証券 SMBC日興証券 野村證券 SBI証券 エース証券 |

大和証券ネットからの申し込みは当選確率が高そうです。続いて東海東京証券になるはずです。ネット抽選派の方も今回は幹事引受け数が多い順の当選確率になるでしょう。SBI証券は今回もポイント狙いで終了しそうです。東海東京証券は幹事引き受けが増えているため口座がない方は開設しておくとチャンスがあるはずです。

野村證券からの抽選は少し厳しいと思いますが、申込者は少ない気がします。エース証券はネット申し込み自体がありません。

会社設立は2006年10月02日、本社住所は愛知県名古屋市中村区名駅三丁目28番12号、社長は清川甲介氏(41歳)です。従業員数は37人、平均年齢33.3歳、平均勤続年数1.7年、平均年間給与約406万円です。連結従業員数は1,738人となり臨時雇用者はいません。

コプロ・ホールディングス(7059)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社リタメコ | 2,100,000株 | 49.05% |

| 清川 甲介 | 2,000,000株 | 46.72% |

| 小粥 哉澄 | 45,100株 | 1.05% |

| 越川 裕介 | 35,000株 | 0.82% |

| 齋藤 正彦 | 19,200株 | 0.45% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人である清川甲介並びに当社の株主である株式会社リタメコは、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(平成31年9月14日)までの期間(以下、「ロックアップ期間」という。)、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等を除く。)を行わない旨を合意しております。

当社の第1回新株予約権を保有する当社取締役4名は、主幹事会社に対し、ロックアップ期間中は主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した株式の売却等を行わない旨を合意しております。

コプロ・ホールディングスIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 大和証券(主幹事) | 1,232,000株 |

| 東海東京証券 | 56,000株 |

| SMBC日興証券 | 42,000株 |

| 野村證券 | 42,000株 |

| SBI証券 | 14,000株 |

| エース証券 | 14,000株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

コプロ・ホールディングスIPOの直感的初値予想

第一弾⇒ 2,100円

※ファーストインプレッション

第二弾⇒ 2,300円

※仮条件発表後

コプロ・ホールディングスIPOの初値予想

2,300円~2,800円

建設業に特化した人材派遣が少ないことから同社への注目度が高くなっているそうです。またPER10.46倍、PBR1.16倍になることから株価設定が低いともいわれています。14倍~15倍ほどのPER水準でもよいみたいですが、一番問題なのが上場時の資金吸収が大きいことです。

業績も増収増益予想になっていることから公開価格は超えてきそうです。微妙なIPOですが、当選確率は高めなので狙ってみてもよいでしょう。手数料負けもあり得るかも?

コプロ・ホールディングス(7059)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成32年3月13日~平成40年3月12日 | 91,100株 発行価格1,350円 |

ロックアップは180日間(平成31年9月14日まで)、ロックアップ解除倍率は設定がありません。ストックオプションの株数残や発行価格は上記のようになります。ベンチャーキャピタル出資はありません。

時価総額は東証データの上場時発行済み株式数の5,000,000株から算出すると想定価格ベースで約104.5億円になります。

連結従業員が1年間で318人増加しているため企業規模の拡大も凄いようです。オリンピックやパラリンピックに伴う人員増加の反動がそのうち出てくると思われますが、上場時点においてはイケイケ状態なのかもしれません。

IPO参加スタンスは現在のところ中立ですが、場合によっては攻めることも検討したいと思います。人材派遣はIPOでも最近人気なので新興市場でも利益が見込めるのでは?と考えています。仮条件設定が大きなポイントでしょう。

![]() 主幹事や幹事を多数引受ける企業でIPO口座はまだ少ない穴場企業!

主幹事や幹事を多数引受ける企業でIPO口座はまだ少ない穴場企業!

⇒ 東海東京証券公式

タグ:IPO初値予想