【評価】Fusic(フュージック)IPOの上場と初値予想!主幹事はSBI証券

Fusic(フュージック)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はSBI証券が引受けます。

上場規模は約6.3億円で公開株数300,000株、オーバーアロットメント45,000株です。想定発行価格は1,830円になっています。

| 業 種 | 情報・通信業 |

| 上場市場 | グロース市場 ※福岡証券取引所にも同日上場予定 |

| 上場日 | 3月31日 |

| BB期間 | 3月15日~3月22日 |

| 企業ホームページ | https://fusic.co.jp/ |

| 事業の内容 | クラウド環境を活用したシステム開発、IoT・クラウド・AIを組み合わせてデータ活用を支援するデジタルトランスフォーメーション事業 |

目次まとめ

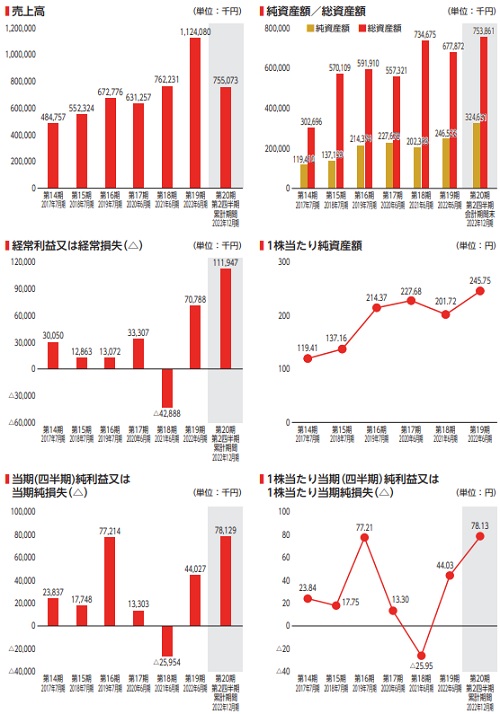

Fusic(フュージック)IPOの業績と事業内容

フュージックはテクノロジーカンパニーとして、技術と社会の架け橋となり課題解決に貢献するべく「人に多様な道を 世の中に爪跡を」をミッション、「個性をかき集めて、驚きの角度から世の中をアップデートしつづける。」をビジョンとしています。

また、様々な技術を活用してクライアントのシステム開発、ビジネスモデル変革を支援するデジタルトランスフォーメーション(DX)事業を展開しています。

グロース上場だが地方企業のため思ったよりは資金が入らない可能性もありそうです。上場規模で考えると初値2倍以上は可能でしょう。IPOラッシュ終盤なので初値持越し後の売り気配も?

Fusic(フュージック)IPO仮条件と公開価格の日程

| 想定価格 | 1,830円 |

| 仮条件 | 1,830円~2,000円 |

| 公開価格 | 3月23日 |

想定発行価格から試算される市場からの吸収金額は約5.5億円です。オーバーアロットメントを含めると約6.3億円になります。

SBI証券主幹事なのでIPOチャレンジポイントの出番ですね。

Fusic(フュージック)IPOの幹事団詳細と会社データ

| 公募株数 | 200,000株 |

| 売出株数 | 100,000株 |

| 公開株式数 | 300,000株 |

| OA売出 | 45,000株 |

| 引受幹事 | SBI証券(主幹事) SMBC日興証券 大和証券 みずほ証券 岡三証券 岩井コスモ証券 FFG証券 東海東京証券 東洋証券 西日本シティTT証券 松井証券 丸三証券 極東証券 |

| 委託見込 | SBIネオトレード証券 |

幹事が多くてSBI証券で当選を逃がすとほぼ無理そうです。IPOチャレンジポイントを使うにもボーダーを気にして強気に申込んだら稼げないパターンもあるかもしれません。

初値2.3倍で上場1日目に寄り付いたほうが良いのかもしれませんね。

会社設立は2003年10月10日、本社住所福岡県福岡市中央区天神四丁目1番7号第3明星ビル6階、社長は納富貞嘉氏(44歳)です。※2023年3月03日時点

従業員数は84人、平均年齢32.3歳、平均勤続年数4.1年、平均年間給与約563万円です。地方にしては給与設定が高いようです。

Fusic(フュージック)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 納富 貞嘉 | 335,000株 | 31.48% |

| 濱﨑 陽一郎 | 335,000株 | 31.48% |

| NSMC株式会社 | 140,000株 | 13.16% |

| HSMC株式会社 | 140,000株 | 13.16% |

| 株式会社フィックスターズ | 20,000株 | 1.88% |

※上位株主の状況

【ロックアップ情報】

ロックアップは90日間(2023年9月26日)で解除倍率設定なしです。需給不安はなさそうです。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 255,000株 | 85.00% |

| SMBC日興証券 | 6,000株 | 2.00% |

| 大和証券 | 6,000株 | 2.00% |

| みずほ証券 | 6,000株 | 2.00% |

| 岡三証券 | 4,500株 | 1.50% |

| 岩井コスモ証券 | 3,000株 | 1.00% |

| FFG証券 | 3,000株 | 1.00% |

| 東海東京証券 | 3,000株 | 1.00% |

| 東洋証券 | 3,000株 | 1.00% |

| 西日本シティTT証券 | 3,000株 | 1.00% |

| 松井証券 | 3,000株 | 1.00% |

| 丸三証券 | 3,000株 | 1.00% |

| 極東証券 | 1,500株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 3,300円~4,000円

※ファーストインプレッション

第二弾⇒ 4,000円~5,000円

※仮条件発表後

初値予想と市場コンセサンス

フュージックの初値予想をリサーチして記載します。

初値予想4,200円~6,000円

修正値4,500円~5,000円

初値3倍くらいは期待ができそうなIPOだと思ったが地合いが悪い。上場までに一服の可能性もあるため当選したら初値3倍くらいは期待したい。

どうせ当選しても上場1日目は売り物が出ないだろう。市場が壊滅しない限りは大丈夫では?と意外と楽観視している。

国内のパブリッククラウドサービス市場規模は年平均20.8%というデータが出ている。同社の業績からは特に目立った存在ではなさそう。しかし業績拡大の余地は大きそうだ。

同日上場3社の中では一番選ばれると思う。翌日に引っ張ると日程的に優位になり資金が集まりやすい。ただ即金規制になる。しかし即金規制でもこの規模であれば公募組は大きな利益が見込める。

フュージックのIPOでIPOチャレンジポイントを使いたい人は使えばいい。多分700P~680Pがボーダーだ。

Fusic(フュージック)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2023年3月01日~2031年3月31日 | 4,100株 発行価格406円 |

| 2023年11月01日~2031年3月31日 | 49,300株 発行価格546円 |

| 2023年3月01日~2031年10月21日 | 8,900株 発行価格558.5円 |

| 2024年7月01日~2031年3月31日 | 1,900株 発行価格1,136円 |

ロックアップは180日間で解除倍率設定がありません。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の1,200,000株から算出すると想定価格ベースで約22.0億円になります。

同日3社上場でもフュージックは買われると思います。買い疲れも出てきそうな日程ですよね。

4月のIPOが少ないかもしれないため物色対象になればセカンダリーも面白いかもしれません。

タグ:IPO初値予想