【評価】エコム(6225)IPOの上場と初値予想!地方上場だった

エコム(6225)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場は名証メイン市場で主幹事は東海東京証券が引受けます。

上場規模は約2.7億円で公開株数140,000株、オーバーアロットメント21,000株です。想定発行価格は1,680円になっています。

| 業 種 | 機械 |

| 上場市場 | 名古屋証券取引所メイン市場 |

| 上場日 | 3月31日 |

| BB期間 | 3月15日~3月22日 |

| 企業ホームページ | https://ecom-jp.co.jp/ |

| 事業の内容 | 工業炉の開発・設計・製造及び保守点検 |

目次まとめ

エコム(6225)IPOの業績と事業内容

同社は工業炉の設計から稼働後の保守サービスまで全工程を一貫して行う熱技術総合エンジニアリング企業になります。

熱のスペシャリスト集団として工場の省エネルギー化を実現し「加熱技術で環境問題に取り組む企業」を企業目標に掲げています。

事業セグメントは工業炉の開発・設計・製造を行う「産業システム事業」、工業炉の点検や監視、改造工事を行う「保守サービス事業」で構成されています。

設計のみ、製造のみを請け負うメーカーが多い中で、川上の設計から川下の保守までの一連の工程すべてを自社で行えることが強みになります。

エコム(6225)IPO仮条件と公開価格の日程

| 想定価格 | 1,680円 |

| 仮条件 | 1,600円~1,680円 |

| 公開価格 | 3月23日 |

想定発行価格から試算される市場からの吸収金額は約2.4億円です。オーバーアロットメントを含めると約2.7億円になります。

地方上場でも1億円超えの利益なので買われと思います。それに配当が33円出る予想が出ているため想定発行価格ベースの配当利回りが1.96%になります。

エコム(6225)IPOの幹事団詳細と会社データ

| 公募株数 | 20,000株 |

| 売出株数 | 120,000株 |

| 公開株式数 | 140,000株 |

| OA売出 | 21,000株 |

| 引受幹事 | 東海東京証券(主幹事) SBI証券 SMBC日興証券 松井証券 マネックス証券 楽天証券 極東証券 岡三証券 水戸証券 安藤証券 丸三証券 |

| 委託見込 | 岡三オンライン証券 DMM.com証券(PR) |

人気見込みはなさそうですけど当選もしにくそうです。主幹事から申込めば当選できるかもしれません。

エコムの会社設立は1985年8月17日、本社住所は静岡県浜松市浜北区平口5277番地1、代表は髙梨智志氏(52歳)です。※2023年3月04日時点

従業員数は63人、平均年齢歳34.6、平均勤続年数10.3年、平均年間給与約489万円です。

エコム(6225)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 髙梨 智志 | 271,500株 | 30.63% |

| 髙梨 今日子 | 212,500株 | 23.97% |

| 東京中小企業投資育成株式会社 | 150,000株 | 16.92% |

| エコム社員持株会 | 90,500株 | 10.21% |

| 株式会社ノリタケカンパニーリミテド | 51,000株 | 5.75% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2023年9月26日)で解除倍率の設定はありません。地方上場でも今回は割れないのでは?と思っています。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 東海東京証券(主幹事) | 124,600株 | 89.00% |

| SBI証券 | 2,800株 | 2.00% |

| SMBC日興証券 | 1,400株 | 1.00% |

| 松井証券 | 1,400株 | 1.00% |

| マネックス証券 | 1,400株 | 1.00% |

| 楽天証券 | 1,400株 | 1.00% |

| 極東証券 | 1,400株 | 1.00% |

| 岡三証券 | 1,400株 | 1.00% |

| 水戸証券 | 1,400株 | 1.00% |

| 安藤証券 | 1,400株 | 1.00% |

| 丸三証券 | 1,400株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,780円~2,000円

※ファーストインプレッション

第二弾⇒ 1,550円~1,700円

※仮条件発表後

初値予想と市場コンセサンス

エコムの初値予想をリサーチして記載します。

初値予想1,500円~1,700円

修正値1,545円~1,600円

どうやら人気がないらしい。配当金は33円出るため配当利回りが1.96%になる。これではインカムゲインとして人気はなさそう。

成長性もなく地方上場なのは非常に痛い。しかも割安感に乏しいとされている。上場規模は2.7億円程度なので軽いが地方市場を考えると少し大きいです。

成熟業態ということで資金が入らないと考えられています。さてどうなる?

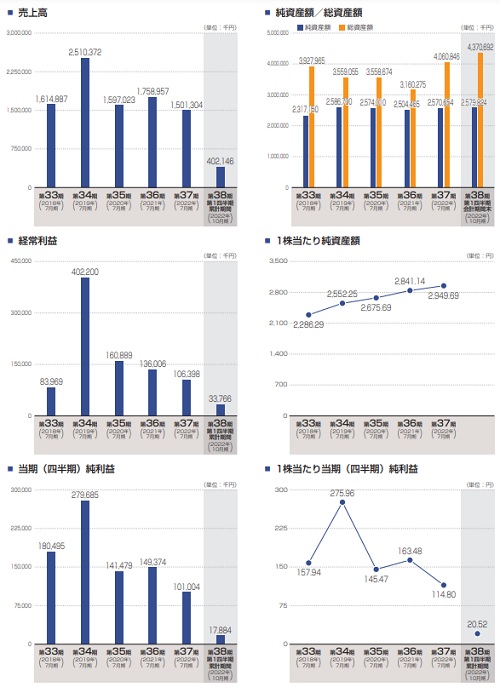

業績は改善傾向にあるそうだが個人投資家には人気がないだろう。IPOには不参加で良さそうだ。

エコム(6225)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2021年8月01日~2029年6月19日 | 15,000株 発行価格2,600円 |

ロックアップは180日間で解除倍率設定なしです。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は名証データの上場時発行済み株式数の1,013,500株から算出すると想定価格ベースで約17.0億円になります。

3月31日上場で3銘柄同日上場なので公開割れしなければ上場成功だと思います。

一番人気はFusic(5256)でしょうね。

タグ:IPO初値予想