ココペリ(4167)上場とIPO初値予想【幹事配分や独自評価あり】

ココペリ(4167)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事は大和証券が引受けます。

上場規模は約16.2億円で公開株数1,082,400株、オーバーアロットメント162,300株です。想定発行価格は1,300円になっています。

獲得しやすいサイズなのでココペリも狙ってみたいと思います!

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場予定 | 12月18日 |

| BB期間 | 12月03日~12月09日 |

| 企業ホームページ | https://www.kokopelli-inc.com/ |

| 事業の内容 | 中小企業向け経営支援プラットフォーム「Big Advance」及びAIモジュール「FAI」の開発・提供等 |

【手取金の使途】

手取概算額350,800千円及び「1 新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限209,690千円については、当社の主力事業である中小企業向け経営支援プラットフォーム「Big Advance」の機能強化や新機能の開発等を行うにあたり必要となる優秀な人材を確保するため、エンジニア、営業及びカスタマーサクセス等の人件費・採用教育費に504,324千円を充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ココペリ(4167)IPOの業績と事業内容

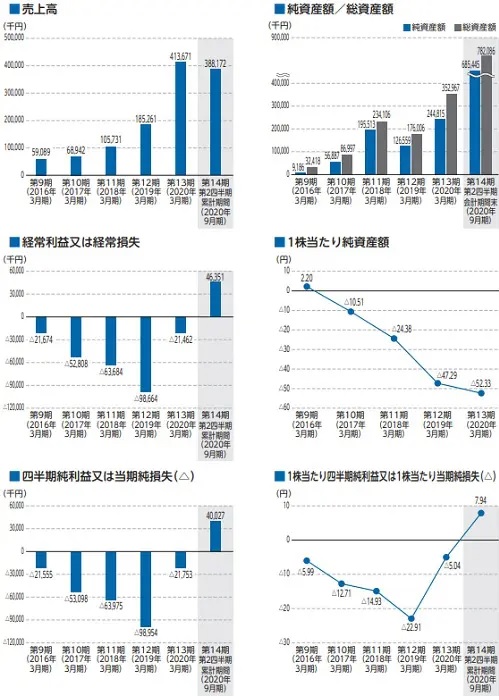

業績は今期黒字化する予定、そして業績予想は7,700万円の黒字まで持っていけるようです。上場タイミングは悪くなさそうですね。

同社は「企業価値の中に、未来を見つける」というミッションのもと、「中小企業にテクノロジーを届けよう」というビジョンを掲げ、中小企業の成長を支援するBtoB・SaaSモデルのビジネスプラットフォーム事業を展開しています。

ココペリは、日本全国の地域金融機関と連携し、各金融機関に対してSaaS形式の経営支援プラットフォーム「Big Advance」を主として提供しています。

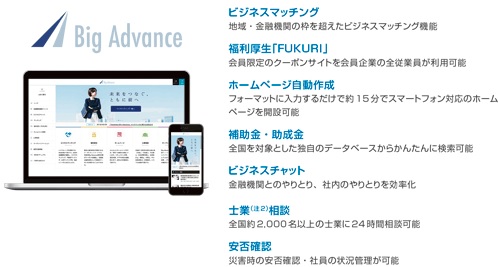

「Big Advance」は、各金融機関の取引先の中小企業に対して、課題解決や成長支援につながる機能を提供しています。

地域金融機関及び中小企業のニーズを汲んだサービスの構築を実現しており、2018年4月の「Big Advance」リリース以降も継続的に金融機関及び中小企業のニーズを収集し、PDCAを回すことで、継続的な機能改善及び新機能追加を図っているそうです。

また、同社では地域金融機関が保有する、取引先に関する各種ビッグデータや、中小企業のソリューション活用の活動ログデータを元にしたAI(人工知能)の研究を行っており、各AIをAPIで利用可能にしたAIモジュール「FAI」を開発しています。

地域金融機関と中小企業の「Face to Face」の信頼感をベースにし、AIモジュール「FAI」などの先進的な「テクノロジー」を融合させてサービスを提供している点が事業の特徴です。

地域金融機関と連携して地域の中小企業にサービスを提供することにより、経営支援プラットフォームの活用効果を最大化すると同時に、地域金融機関のビジネス変革を支援するソリューションとしても効果を発揮しています。

今後も「Big Advance」に参加する全てのステークホルダーがメリットを享受できるWin-Winのビジネスモデルを構築しています。

「Big Advance」が中小企業の成長、そして地方創生に欠かせないビジネスプラットフォームとなるべく、事業を推進するそうです。

ココペリ(4167)IPO仮条件と公開価格の日程

| 想定価格 | 1,300円 |

| 仮条件 | 1,400円~1,600円 |

| 公開価格 | 12月10日 |

想定発行価格から試算される市場からの吸収金額は約14.1億円です。オーバーアロットメントを含めると約16.2億円になります。株数が多めなので当選を狙いたいと思います。

ココペリもSaaS形式でサービスを提供しているため人気があると思います。最近のIPOはSaaS形式でサービスを行ったりストック型収益が多いようです。主に機関投資家に人気のビジネススタイルだと言われいます。

ココペリ(4167)IPOの幹事団詳細と会社データ

| 公募株数 | 276,000株 |

| 売出株数 | 806,400株 |

| 公開株式数 | 1,082,400株 |

| OA売出 | 162,300株 |

| 引受幹事 | 大和証券(主幹事) SBI証券 丸三証券 マネックス証券 松井証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

マネックス証券引受け株数が10,800株になっています。SBI証券は86,500株と多いようですが口座数が多く激戦でしょう。大和証券が一番当選確率が高そうですね。

松井証券も同じ株数を引受けています。こちらは裁量当選することもあるようです。基本的には前受け金不要でIPO抽選に参加できるため抽選に参加しておきましょう。

ネットで当選者を見かけますが私は補欠当選にしかなりません。だいぶ前に当選しましたけど今は立会外分売でたまに当選できるくらいです。IPO当選をそろそろお願いします!分売でもたくさん配分があれば嬉しいですけどね。

トータル利益では50万位ある証券会社です。

ココペリの会社設立は2007年6月11日、本社住所は東京都千代田区二番町8番地3二番町大沼ビル4階、社長は近藤繁氏(42歳)です。※2020年11月18日時点

従業員数は37人(臨時雇用者4人)、平均年齢35.7歳、平均勤続年数1.9年、平均年間給与約506万円です。

ココペリ(4167)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 近藤 繁 | 2,450,000株 | 32.15% |

| AT-Ⅱ投資事業有限責任組合 | 714,000株 | 9.37% |

| 森垣 昭 | 546,000株 | 7.17% |

| 株式会社東広 | 476,000株 | 6.25% |

| SV-FINTECH1号投資事業有限責任組合 | 424,620株 | 5.57% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ当社の株主である近藤繁、森垣昭、株式会社東広、関根光、近藤俊太郎、株式会社エンライブ ~省略~ 主幹事会社に対し、元引受契約締結日から上場日後180日目(2021年6月15日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨を合意しております。

また、売出人かつ当社株主であるAT-Ⅱ投資事業有限責任組合、SV-FINTECH1号投資事業有限責任組合、FinTechビジネスイノベーション投資事業有限責任組合、かながわ成長企業支援投資事業組合及び株式会社アドウェイズは、主幹事会社に対し、元引受契約締結日から上場日後90日目(2021年3月17日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨を合意しております。

※発行価格又は売出価格の1.5倍以上でロックアップ解除可能

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 963,500株 | 89.02% |

| SBI証券 | 86,500株 | 7.99% |

| 丸三証券 | 10,800株 | 1.00% |

| マネックス証券 | 10,800株 | 1.00% |

| 松井証券 | 10,800株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,300円~2,990円

※ファーストインプレッション

第二弾⇒ 2,500円~3,200円

※仮条件発表後

ココペリ初値予想と市場コンセサンス

初値予想2,700円~3,300円

他社に真似できないビジネスのため初値高騰になる可能性は高そうです。ただ上場承認時よりも初値予想が低くなるようですね。解約率が低い事と金融機関との契約による好印象で買われる展開を期待します。

2021年3月の業績予想は売上8.88億円で経常利益7,700万円です。前期比較だと売上115.0%増、経常利益は-2,100万円からの黒字になります。四半期利益は-2,100万円から7,700万円の黒字になるそうです。

黒字化でもそんなに爆益になるような感じではなさそうです。株数も多いため期待したんですけどね。と言うことで1撃10万円~15万円位は見込めそうです。

ココペリ(4167)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2016年7月01日~2024年6月30日 | 56,000株 発行価格8円 |

| 2017年5月01日~2025年4月30日 | 364,000株 発行価格22円 |

| 2019年6月01日~2027年5月31日 | 49,000株 発行価格129円 |

| 2020年1月01日~2027年12月31日 | 17,500株 発行価格129円 |

| 2020年11月01日~2028年10月31日 | 29,400株 発行価格211円 |

| 2021年5月01日~2029年4月30日 | 38,850株 発行価格211円 |

| 2021年12月17日~2029年12月16日 | 9,870株 発行価格363円 |

| 2022年3月01日~2030年2月28日 | 79,100株 発行価格363円 |

ロックアップは90日間(2021年3月17日)と180日間(2021年6月15日)があり、90日間分にはロックアップ解除倍率1.5倍の設定となっています。

ストックオプションの株数残や発行価格は上記のようになります。515,900株が行使期限に入ります。また新株予約権者の近藤俊太郎氏、関根光氏、その他21名は180日間のロックアップが適用されます。

時価総額は東証データの上場時発行済み株式数の7,243,380株から算出すると想定価格ベースで約94.2億円になります。

この規模のIPOは当選が狙いやすいので獲得を目指したいと思います。今期黒字化となっているため上場後の値動きにも注目したいと思います。連日上場となるためパフォーマンスはあまり良くないかもしれません。

LINE FXで特大キャンペーンが始まりました!1回取引で5,000円貰えるため是非参加しておきましょう。

私は前回のキャンペーンで5,000円を既に貰うことに成功しています!取引でもプラスだったので大満足の結果となりました。

タグ:IPO初値予想