まぐまぐ(4059)上場とIPO初値予想【幹事配分や独自評価あり】

まぐまぐ(4059)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はJASDAQスタンダードで主幹事はSBI証券が引受けます。同日上場のグラフィコ(4930)もSBI証券が主幹事をします!

上場規模は約5.4億円で公開株数650,000株、オーバーアロットメント30,000株です。想定発行価格は790円になっています。親会社が東証1部のエアトリ(6191)になっていますね。

| 業 種 | 情報・通信業 |

| 上場市場 | JASDAQスタンダード |

| 上場予定 | 9月24日 |

| BB期間 | 9月07日~9月11日 |

| 企業ホームページ | https://www.mag2.co.jp/ |

| 事業の内容 | コンテンツ配信プラットフォームの運営を行うプラットフォーム事業、Webメディアの運営等を行うメディア広告事業、クリエイター活動の支援等を行うその他事業 |

【手取金の使途】

上記の差引手取概算額380,204千円及び本第三者割当増資の手取概算額上限21,804千円については、システムにかかる設備投資資金及び人員増加に伴う本社増床にかかる内装設備等の設備投資資金、並びに人材採用費及び人件費に充当する予定であります。具体的な資金使途及び充当予定時期は以下のとおりであります。

※有価証券届出書(EDINET)抜粋

目次まとめ

まぐまぐ(4059)IPOの業績と事業内容

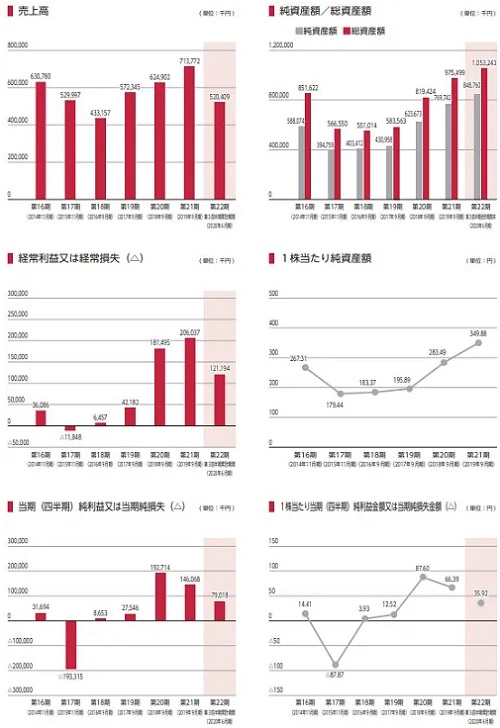

業績は微妙な感じがします。今後業績が伸びるのかわかりませんけど話題性はあると思います。まぐまぐがエアトリの子会社だと知らなかった方も多そうですね。

事業展開としては、メールマガジン配信プラットフォームを中心とした「プラットフォーム事業」、4つのメディアMAG2 NEWS(まぐまぐニュース)・ MONEY VOICE(マネーボイス)・ TRiP EDiTOR(トリップエディター)・by them(バイゼム)から構成される「メディア広告事業」およびイベント企画運営する「その他事業」を展開しています。

プラットフォーム事業は創業以来の中核事業であり、メールマガジンを中心としたテキストコンテンツ配信プラットフォーム「まぐまぐ!」および記事販売プラットフォーム「mine」が属しています。

特に「まぐまぐ!」は1999年からメールマガジン配信業者として20年以上に渡り安定的にメールマガジンが配信できる仕組みを提供し続けています。

2020年7月末現在でメルマガ発行総数は約6,500誌(有料メルマガ約1,000誌・無料メルマガ約5,500誌)・メルマガ会員約750万人の発行総数と会員数を有しています。

有料メルマガサービスは、有料メルマガの発行を希望するクリエイターが、「まぐまぐ!」のプラットフォームを利用することで有料のメルマガの配信を行うことができるサービスです。

クリエイターは定期的にメルマガの執筆・発行を行い、当該クリエイターの有料メルマガセールスページに訪れた読者がメルマガを購読すると、メルマガ購読のサービス対価として毎月継続的に購読料が課金されます。

当該購読料をクリエイターと同社で分配することで「まぐまぐ」は収益を得ています。

無料メルマガサービスは「まぐまぐ!」のプラットフォームを利用して、無料メルマガの発行を行うクリエイターに対して付加サービスを提供することでサービス課金収益をあげる事業です。

メディア広告事業はWebメディアの「MAG2 NEWS」・「MONEY VOICE」・「TRiP EDiTOR」・「by them」の運営および「Webメディアコンテンツ」・「メルマガコンテンツ」の広告枠販売サービスが属しています。

「伝えたいことを、知りたい人に。」というビジョン実現のための表現方法の拡充、メルマガコンテンツの有効利用を目的として、2014年に「MAG2 NEWS」を立ち上げたことを皮切りとして4つのWebメディアを運営しています。

その他事業においてはイベント企画等が属しています。イベント企画は有料メルマガのクリエイターの活動の支援と促進を目的としています。

同社がメルマガクリエイターの活動を支援し、活性化のサポートをすることでメルマガクリエイターの知名度と信頼性を向上させ、ブランディングに貢献しています。

第21期中は有料メルマガの人気クリエイターを講師に迎えた講演会・イベント等を15件開催し、それぞれの有料メルマガ読者とクリエイターのコミュニケーションの機会を創出したそうです。

まぐまぐ(4059)IPO仮条件と公開価格の日程

| 想定価格 | 790円 |

| 仮条件 | 730円~810円 |

| 公開価格 | 9月14日 |

想定発行価格から試算される市場からの吸収金額は約5.1億円です。オーバーアロットメントを含めると約5.4億円になります。上場規模が小さく親子上場でも初値利益は狙えそうです!

株数が少し多めなのでSBI証券でIPOチャレンジポイントを利用すると複数株当選の期待があります。200株配分もしくは300株配分でしょう。

まぐまぐ(4059)IPOの幹事団詳細と会社データ

| 公募株数 | 530,000株 |

| 売出株数 | 120,000株 |

| 公開株式数 | 650,000株 |

| OA売出 | 30,000株 |

| 引受幹事 | SBI証券(主幹事) みずほ証券 SMBC日興証券 東海東京証券 エース証券 岩井コスモ証券 水戸証券 岡三証券 マネックス証券 エイチ・エス証券 極東証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) |

SBI証券からIPO抽選申込の徹底に尽きると思います。IPOチャレンジポイントのボーダーライン予測は難しいと思います。

過去データを考えると350ポイントくらい必要になるかもしれません。仮条件が大幅に上方修正されると400ポイント近くまで上昇するかもしれませんね。今のところは親子上場なのでそこまで過熱化していないと思います。

あとはSBI証券が主幹事なのでネオモバで単元未満株(端株)のIPO抽選が行われると思います。当選確率はかなり高めだと思います。それに新規口座開設者はIPO当選に優遇されたと思います。

取引実績が多い方もIPO当選につながるはずです。1株単位の配分になるため相当な数の当選者が毎回出ていますよね。

まぐまぐの会社設立は1999年1月07日、本社住所は東京都品川区西五反田三丁目12番14号 西五反田プレイス8階、社長は松田誉史氏(42歳)です。※2020年8月22日時点

従業員数は32人(臨時雇用者3人)、平均年齢35.4歳、平均勤続年数3.0年、平均年間給与約529万円です。

まぐまぐ(4059)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| エアトリ | 2,111,200株 | 85.99% |

| 松田 誉史 | 70,400株 | 2.87% |

| 浅尾 直樹 | 64,800株 | 2.64% |

| 山川 英治 | 64,800株 | 2.64% |

| 小森 良介 | 60,000株 | 2.44% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である株式会社エアトリ、当社株主である株式会社アットウェア、大森慎一、永平光一、株式会社ケーエルシー及び株式会社サケネットは、主幹事会社に対し、元引受契約締結日から上場日後180日目(2021年3月22日)までの期間、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

また、当社の株主である小森良介は、主幹事会社に対し、元引受契約締結日から上場日後90日目(2020年12月22日)までの期間、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨を合意しております。

加えて、当社の役員かつ新株予約権者である松田誉史、浅尾直樹、山川英治及び市東聡は、主幹事会社に対し、元引受契約締結日から上場日後180日目(2021年3月22日)までの期間、主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した株式の売却等を行わない旨を合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券(主幹事) | 552,300株 | 84.97% |

| みずほ証券 | 26,000株 | 4.00% |

| SMBC日興証券 | 26,000株 | 4.00% |

| 東海東京証券 | 13,000株 | 2.00% |

| エース証券 | 6,500株 | 1.00% |

| 岩井コスモ証券 | 6,500株 | 1.00% |

| 水戸証券 | 6,500株 | 1.00% |

| 岡三証券 | 3,300株 | 0.51% |

| マネックス証券 | 3,300株 | 0.51% |

| エイチ・エス証券 | 3,300株 | 0.51% |

| 極東証券 | 3,300株 | 0.51% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,500円~1,600円

※ファーストインプレッション

第二弾⇒ 2,000円~2,300円

※仮条件発表後

まぐまぐ初値予想と市場コンセサンス

初値予想2,000円~2,500円

ファンド保有株がなく成熟したと事業とは言え、ネットメディア運営が当たり業績回復に至ったことは十分評価できます。ただコロナ禍により収益が激減したことは残念です。減収の理由は広告主が費用削減に乗り出したためだそうです。この他には人員を増やしたことが重しになっているようです。

株価設定については評価がわかれるとそうですが、類似企業で気には少し高いくらいでしょう。収益性から言えば割高の印象を受けます。勝ち組と負け組がメディア運営事業では存在しているそうです。まぐまぐはその中間に位置し、どちらかといえば衰退するメルマガを抱えているため負け組のイメージです。

2020年9月の単独業績予想は売上6.68億円で経常利益1.18億円になります。前期比較だと売上6.3%減、経常利益42.7%減です。四半期利益も減収となり7,600万円と前期比47.9%減だそうです。上場時のイメージはあまりよいとは言えないでしょう。

メディア運営で勝ち組なのはオールアバウト(2454)あたりですよね。こちらは増収増益だそうです。しかし、メルマガ配信大手として知名度が高いため初値は3倍あたりを意識しているそうです。初値3倍から買い上がるのか面白そうです!セカンダリーとしては価格が低いためありかもしれません。

セカンダリー相場が長く続くとは思いませんけど直近に上場したIPOを確認すると気になります。

まぐまぐ(4059)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2016年3月25日~2024年3月24日 | 12,000株 発行価格375円 |

| 2018年12月21日~2026年1月31日 | 212,000株 発行価格375円 |

| 2020年12月22日~2028年12月21日 | 31,200株 発行価格640円 |

ロックアップは180日間(2021年3月22日)、ロックアップ解除倍率の設定はありません。小森良介氏と新株予約権者の一部にロックアップが別に掛けられています。

ストックオプションの株数残や発行価格は上記のようになります。224,000株が行使期限に入りますが条件設定があり上場後1ヶ月は売却できないみたいです。

時価総額は東証データの上場時発行済み株式数の2,730,000株から算出すると想定価格ベースで約21.6億円になります。

ここでIPOチャレンジポイントを使うべきなのか迷います。年末にもっと良いIPOが来そうだけどコロナ禍で先行きがわからないため判断に困りますね。30万円くらい利益が出れば使うんですけどね。

当選狙いでネオモバで取引を増やしてみると当選しやすいのかもしれません。IPO抽選ルールが他社と比べて明確じゃないけど楽しみにしています。

日本初!Tポイント投資ができる証券会社 【毎月200P還元で管理料20円だけ】

⇒ SBIネオモバイル証券

タグ:IPO初値予想