マネジメントソリューションズ(7033)IPO新規上場 | 初値予想と幹事情報

マネジメントソリューションズ(7033)IPOが新規上場承認されました。みずほ証券主幹事案件で東証マザーズへ上場する銘柄です。公開株数450,000株、オーバーアロットメント67,500株、上場規模は想定発行価格算出で約10.4億円です。事業は企業が新しいプロジェクトを導入する場合にどのようなことが起こり得るのかを可視化して管理をするサービスを行っています。

取引先や提携先には多くの上場企業の名前があり、安心感ある銘柄のようです。業績は伸びてきているため上場後にさらに提携を進めると大きな利益になる可能性がありそうです。売上先大手の名前にはリクルートホールディングス(6098)の名前があり今期第2四半期開示では15.4%の販売割合があります。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 7月23日 |

| BB期間 | 7月04日~7月10日 |

| 企業ホームページ | https://www.msols.com/ |

| 事業の内容 | マネジメントコンサルティング、プロジェクトマネジメント実行支援、マネジメントトレーニング |

【手取金の使途】

差引手取概算額 729,680千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限 124,821千円と合わせた手取概算額合計上限854,501千円について、事業拡大のための運転資金(人材採用教育費)529,000千円、子会社への投融資資金50,000千円及び残額を社債の償還に充当する予定であり、その具体的な内容は以下の通りとなります。

① 事業拡大のためコンサルタントを増員するほか、サービス品質向上を目的とした研修メニューを充実させるための人材採用教育費の一部として、平成30年10月期に30,000千円、平成31年10月期に287,000千円、平成32年10月期に212,000千円を充当する予定です。なお、不足分については、自己資金から充当いたします。

② 子会社への投融資については、経済成長に伴い、プロジェクトマネジメント市場の拡大が見込める中国において、平成30年10月期に設立する子会社の資本金として50,000千円を充当する予定です。

③ 残額については、本社移転の費用を調達するために総額引受人を株式会社みずほ銀行として発行した社債の償還に充当する予定です。

目次まとめ

マネジメントソリューションズ(7033)IPOの業績と事業内容

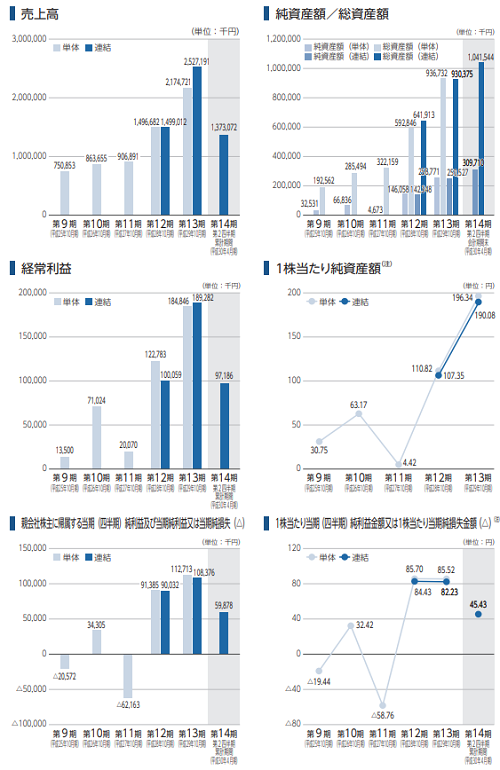

業績は第12期から大きく上昇しているため、IPOをするタイミング的には良いと思います。第11期に赤字となっていますが、上場を見据えた負債処分なども考えられそうです。現在は売上・利益ともに好調となっているようです。

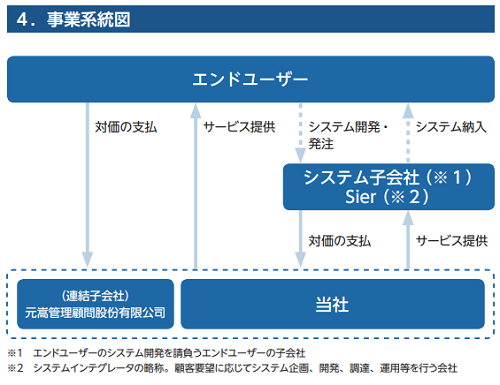

同社は企業のプロジェクトに対し、プロジェクトマネジメント支援サービスを提供している面白い企業です。日本では競合企業が少ないということでIPOにおいて好まれる傾向にあるでしょう。新規性があるのかは微妙ですが、初値買い意欲は強そうです。また台湾に「元嵩管理顧問股份有限公司」という子会社があり、同一の事業を現地で行っています。

同社のメイン事業は、企業のプロジェクトに対しプロジェクトマネジメント支援サービスを提供していることです。会社の規模が大きくなると「プロジェクトマネジメントの成否」が重要な経営課題として認識されて、全社的なプロジェクトマネジメントの導入、また導入を検討する企業が増加するなど、プロジェクトマネジメント支援に対する需要は年々高まっています。

例えると、企業が新たなシステムを導入するプロジェクトに取り組む場合、当該企業に対してシステム要件定義工程やシステム開発工程といったプロジェクトの各工程における進捗予実や課題状況を「可視化して管理」するなどのプロジェクトマネジメントの実行支援をするサービスなどがあてはまります。

その他には、事業方針に対する決定権限を保持する人や組織のマネジメントに焦点を当て、組織風土改革や人事制度改革に関連したコンサルティングを行いより一層の企業変革を支援する「マネジメントコンサルティング」サービスを提供しています。

マネジメントソリューションズ(7033)IPO仮条件から公開価格の日程

| 想定価格 | 2,010円 |

| 仮条件 | 2,000円~2,100円 |

| 公開価格 | 7月11日 |

想定価格から試算される市場からの吸収金額は約9億円です。

オーバーアロットメントを含めると約10.4億円になります。マザーズ上場を考えると上場規模は大きくなく初値期待ができる水準です。

7月後半のIPOになりMTG(7806)から2週間程度の空白期間が発生するのはプラス効果があると思われます。MTGの上場規模が大きいこともありずらしてきた可能性もあるのかもしれません。

マネジメントソリューションズ(7033)IPOの幹事団詳細と会社データ

| 公募株数 | 400,000株 |

| 売出株数 | 50,000株 |

| 公開株式数 | 450,000株 |

| OA売出 | 67,500株 |

| 引受幹事 | みずほ証券(主幹事) 東海東京証券 エース証券 いちよし証券 SBI証券 岡三証券 岡三オンライン |

公開株式数が45万株になり、約8割はみずほ証券が引き受けると思います。そうなるとやはりみずほ証券からの申込みがベストでしょう。なかなか当たりませんが、エース証券以外からの申込みを個人的にはすべて行っておきます。当選すればラッキーですが難しでしょうね。SBI証券でIPOチャレンジポイントを使った場合は200ポイント以下あたりで当選なのかもしれません。

初値売却で20万円~30万円の利益が見込めそうですが、IPOチャレンジポイントを使う方は少ないでしょう。SBI証券のIPOチャレンジポイントの詳細は下記記事に記載しています。

会社設立は2005年7月、本社は東京都港区赤坂9丁目にあり社長は髙橋信也氏(45歳)です。従業員数は170人(連結従業員数175人)となり、平均年齢37.9歳、平均勤続年数2.5年、平均年間給与約690万円です。

マネジメントソリューションズ(7033)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社ユナイテッドトラスト | 400,000株 | 28.64% |

| 髙橋 信也 | 356,000株 | 25.49% |

| 福島 潤一 | 104,600株 | 7.49% |

| 後藤 年成 | 90,000株 | 6.44% |

| 髙橋 美紀 | 50,000株 | 3.58% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である髙橋信也、並びに当社株主である株式会社ユナイテッドトラスト、髙橋美紀、早田瞭子、福島潤一、後藤年成、赤羽具永、岡村裕之、金子啓及び大内雄司は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後90日目の平成30年10月20日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

マネジメントソリューションズIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| みずほ証券(主幹事) | 382,500株 |

| 東海東京証券 | 36,000株 |

| エース証券 | 9,000株 |

| いちよし証券 | 9,000株 |

| SBI証券 | 9,000株 |

| 岡三証券 | 4,500株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

マネジメントソリューションズIPOの直感的初値予想

第一弾⇒ 4,600円

※ファーストインプレッション

第二弾⇒ 4,800円

※仮条件発表後

マネジメントソリューションズIPOの大手初値予想

4,400円~5,000円

その後、4,200円~4,800円

マネジメントソリューションズ(7033)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成24年5月01日~平成33年3月31日 | 40,000株 発行価格100円 |

| 平成25年6月01日~平成33年3月31日 | 10,000株 発行価格100円 |

| 平成30年11月01日~平成38年8月31日 | 28,800株 発行価格500円 |

ロックアップ期間は90日間(平成30年10月20日)、解除倍率は発行価格の1.5倍となります。ベンチャーキャピタル出資はみずほ成長支援第2号投資事業有限責任組合1社となっているようで保有株数は50,000株となります。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の1,718,000株から算出すると想定価格ベースで約34.5億円になります。

8月はIPOが極端に少なくなるため7月上場の銘柄が爆上げとなることはよくあります。マネジメントソリューションズが選ばれるのかはわかりませんが、初値が高くなると投資家の層が変わってくるため予想以上のパフォーマンスになることも考えられます。

法人をターゲットにした事業は安定感があり、その法人が有名な企業ばかりのようですから業務提携などを通じて同社の株式保有も考えられそうです。また、展示会やセミナーなども行っているため新規顧客の開拓にも力を入れているようです。問題は人材育成になると思いますが、前年は経験者を多数採用したとあるため期待が出来そうです。

![]() マネジメントソリューションズIPO主幹事取扱い決定⇒ 東海東京証券公式

マネジメントソリューションズIPO主幹事取扱い決定⇒ 東海東京証券公式

タグ:IPO初値予想