キャンディル(1446)IPO新規上場 | 初値予想と幹事情報

キャンディル(1446)IPOが新規上場承認されました。上場市場は東証マザーズになり主幹事は野村証券、公開株数1,150,000株でオーバーアロットメント172,500株、市場から吸収する金額は約15.3億円と少し新興市場としては大きいサイズです。事業は建築サービス関連事業となっていますが、サービスが細分化されており住宅向けから商業施設まで行っています。

売上から見ると内装建材に発生した傷や不具合を、部材交換することなく補修するサービスである「リペアサービス」が大きいですが、補修材の販売やインテリア商材の販売なども行っています。ECサイトの取扱いもありネットを利用している事業もあります。ただ売出し株中心でベンチャーキャピタルが筆頭株主となっています。

| 業 種 | 建設業 |

| 上場市場 | マザーズ |

| 公開予定 | 7月05日 |

| BB期間 | 6月19日~6月25日 |

| 企業ホームページ | https://www.candeal.co.jp/ |

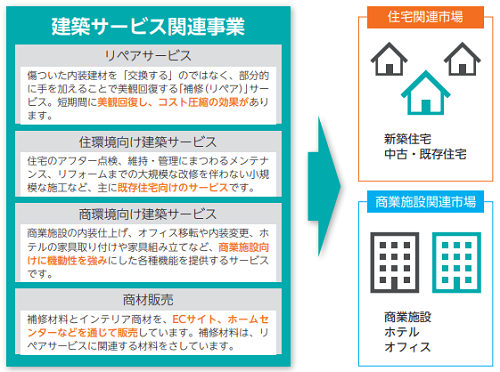

| 事業の内容 | 建築サービス関連事業(リペアサービス、住環境向け建築サービス、商環境向け建築サービス、商材販売) |

【手取金の使途】

手取概算額206,440千円については、事業拡大のための設備投資資金に充当する予定であり、その具体的な内容は以下の①、②に記載の通りであります。

①コールセンターシステム導入や新規コールセンター設置のため、平成31年9月期に130,000千円を充当する予定であります。受注処理業務の時間短縮により受注機会損失をなくすことを目的として、電話、メール、FAX、Webなど多岐にわたる受注経路を一元的に管理して効率的、効果的に対応できる体制を構築いたします。

②残額については、業務系基幹システムの開発のため、平成32年9月期に76,440千円を充当する予定です。当社グループ全体での技術者の適正配置による生産性の向上を目的として、当社グループにおけるデータベースの共通化、グループ各社の受注状況や技術者の配置状況を横断的に一覧で俯瞰できる機能(シフト一覧機能)、Webでのサービス機能の追加等を実施いたします。

目次まとめ

キャンディル(1446)IPOの業績と事業内容

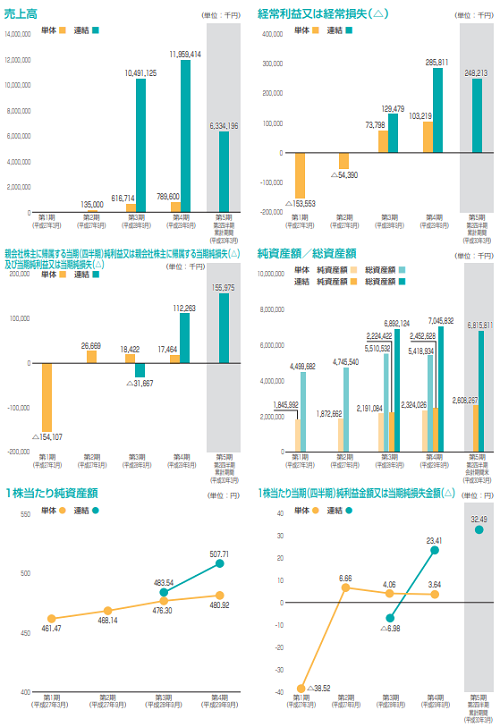

業績は赤字から黒字化しているためそれほど悪くないでしょう。マザーズ上場なのでもう少しインパクトが欲しかったところです。全国35都市、58拠点でサービスを受けることができるそうです。全国で均一サービスを提供できるように同社では研修プログラムも用意されています。

リペアサービスは、傷ついた内装建材を交換するのではなく、部分的に手を加えることで美観回復する補修サービスになります。短期間に美観回復し、コスト圧縮の効果があります。住環境向け建築サービスでは、住宅のアフター点検や維持管理にまつわるメンテナンス、リフォームまでの大規模な改修を伴わない小規模な施工など、主に既存住宅向けのサービスです。

商環境向け建築サービスは、商業施設の内装仕上げやオフィス移転や内装変更、ホテルの家具取り付けや家具組み立てなど、商業施設向けに機動性を強みにした各種機能を提供するサービスを行っています。

商材販売では、補修材料とインテリア商材をECサイトやホームセンターなどを通じて販売しています。補修材料は、リペアサービスに関連する材料になります。リペアはそれなりに需要が多いと思います。一度我が家も床のリペアを似たような事業者に頼みましたが高額でしたね。

同社の取り組みとして「アフター定期点検メニュー」「・既存住宅再販時に対応する点検・検査メニューの開発」「リペアサービスを活用した「新しいタイプの住宅設備延長保証商品」の開発」「・民泊や店舗の無人化に対応するためのサービス開発」などがありますが、もう一つ気になることが書いてあります。

それは自動化された業務の実績が積み上がり成果が顕著になってきたとあります。さらに「RPAツールを活用」するための技術者育成を進め、今後は同ツールによる業務自動化をグループ各社へ展開するとあります。

RPAって人工知能を持ったロボット技術ですよね?ここにもAIが出てきました。AIを導入して教育をするということなのでサービスに直接関係があるわけではありませんが、何となく気になりました。まさかAI銘柄で意識されるようなことはないでしょう?

キャンディル(1446)IPO仮条件から公開価格の日程

| 想定価格 | 1,160円 |

| 仮条件 | 1,160円~1,180円 |

| 公開価格 | 6月26日 |

想定価格から試算される市場からの吸収金額は約13.3億円です。

オーバーアロットメントを含めると約15.3億円になります。上場規模は荷もたれ感が発生する金額になります。地味な事業なのでそれほど初値も高くはならないと思います。利益は出ると思うため参加予定です。

第1期の赤字から、黒字化したのは評価できますが筆頭株主がベンチャーキャピタルになっています。沿革を確認してみるとわかりにくい構造です。もとはキャンディルデザインが昭和59年に設立されているようです。

VCはどこかで出資していると思いますが、平成26年8月に新たに株式会社BHを設立し、同社が同年9月に旧株式会社バーンホールディングスの全株式を取得とあるためこの辺りでしょう。そしていよいよ上場でガッポリという構造です。

キャンディル(1446)IPOの幹事団詳細と会社データ

| 公募株数 | 200,000株 |

| 売出株数 | 950,000株 |

| 公開株式数 | 1,150,000株 |

| OA売出 | 172,500株 |

| 引受幹事 | 野村證券(主幹事) SBI証券 みずほ証券 SMBC日興証券 いちよし証券 岡三証券 岡三オンライン |

主幹事は野村證券で115万株のうち95万株が売出し株です。もちろんVCが売出人です。新生クレアシオンパートナーズ2号投資事業有限責任組合とTRAキャピタルの2社です。イメージ的に良くない銘柄ですが、初値1.2倍~1.5倍くらいはつけるのかな?と感じています。公開価格割れはしないでしょう。

個人的にすべての口座があるので全部申し込んでおく感じですね。当選してから色々と考えたいと思う銘柄です。SMBC日興証券はキャンセルするとペナルティーで1ヶ月IPOの申込が出来なくなるのであえて申し込みをします。当選狙いです!

会社設立は2014年8月、東京都新宿区北山伏町に本社があり、社長は林晃生氏(51歳)になります。従業員数は59人(臨時雇用者3人)となり、平均年齢42歳、平均勤続年数2年、平均年間給与約544万円です。連結従業員数は630人(臨時雇用者数833人)

キャンディル(1446)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 新生クレアシオンパートナーズ2号投資事業有限責任組合 | 3,218,100株 | 61.00% |

| 林 晃生 | 982,400株 | 18.62% |

| 株式会社TRAキャピタル | 305,400株 | 5.79% |

| 株式会社アスク | 96,000株 | 1.82% |

| キャンディルグループ従業員持株会 | 78,000株 | 1.48% |

※上位株主の状況

【ロックアップ情報】

本募集ならびに引受人の買取引受による売出しに関連して、売出人かつ貸株人である新生クレアシオンパートナーズ2号投資事業有限責任組合、売出人である株式会社TRAキャピタル、当社株主である林晃生、株式会社アスク、玄々化学工業株式会社、阿部利成、佐藤一雄、大槻慎二、藤原泉、藤本剛徳、古川誠、堀幸市、京極和博、筒井龍也、大竹俊夫、古川静彦、新株予約権者である林宏英、榎元智嗣、渡邊純は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年10月2日までの期間中は、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等は除く。)を行わない旨を合意しております。

キャンディルIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村證券(主幹事) | 1,012,000株 |

| SBI証券 | 46,000株 |

| みずほ証券 | 34,500株 |

| SMBC日興証券 | 34,500株 |

| いちよし証券 | 11,500株 |

| 岡三証券 | 11,500株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

キャンディルIPOの直感的初値予想

第一弾⇒ 1,500円

※ファーストインプレッション

第二弾⇒ 2,500円

※仮条件発表後

キャンディルIPOの大手初値予想

2,300円~2,600円

その後、2,400円~2,700円

キャンディル(1446)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成29年5月31日~平成32年11月30日 | 176,700株 発行価格616円 |

| 平成29年5月31日~平成31年11月30日 | 173,700株 発行価格593円 |

| 平成31年9月27日~平成39年9月26日 | 125,000株 発行価格900円 |

ロックアップは90日間(平成30年10月02日)でロックアップ解除倍率の記載は目論見にありません。

ストックオプションの株数残や発行価格は上記のようになります。350,400株が行使可能のようです。

時価総額は東証データの上場時発行済み株式数の5,000,200株から算出すると想定価格ベースで約58億円になります。

絶対に欲しいIPOではないにしろ取りにいかないと他のIPOに当選できないかもしれないので7月IPOも狙いに行きます。損することはないと思いますがあまり内容が良いとも言えません。上場市場がマザーズなので多少賑わう程度だと思います。過去にも地味企業でも初値買い意欲が高い銘柄はたくさんありましたね。

![]() インバウンドテック(7031)IPO主幹事取扱い決定⇒ 東海東京証券公式

インバウンドテック(7031)IPO主幹事取扱い決定⇒ 東海東京証券公式

タグ:IPO初値予想