ロジザード(4391)IPO新規上場 | 初値予想と幹事情報

ロジザード(4391)IPOが新規上場承認されました。上場市場は東証マザーズになり、野村證券が主幹事になります。公開株数は830,000株、オーバーアロットメントは124,500株です。想定発行価格が770円と低く上場による吸収額は約7.3億円、事業は「在庫管理システムのクラウドサービスによる提供」で情報・通信業です。

調べた感じでは落ち度がないIPOなので人気になると思います。公開株数は少し多いですが、余裕で吸収してしまうでしょう。業績も好調に推移していますし、取引企業も大手の名前があります。ソフトバンクやGMO、SATOやHameeなどの名前もあるようです。SATOはバーコードやプリンタなどの自動認識システムが世界でも上位なので提携は投資材料として良さそうです。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 7月04日 |

| BB期間 | 6月18日~6月22日 |

| 企業ホームページ | https://www.logizard.co.jp/ |

| 事業の内容 | 在庫管理システムのクラウドサービスによる提供 |

【手取金の使途】

手取概算額278,360千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限88,195千円と合わせて、①設備資金、②運転資金及び③借入金返済として以下の使途に充当する予定であります。

①設備資金

事業拡大のため、「ロジザード ZERO」及び「ロジザード OCE」のクラウドサービスに係るソフトウェアの開発の資金として76,163千円(平成31年6月期56,363千円、平成32年6月期19,800千円)を充当する予定であります。②運転資金

データセンターに係るサーバー等のクラウド監視機能(システム監視やネットワーク監視を行い、障害を検知する機能)の強化及び作業委託費用の資金として75,273千円(平成31年6月期55,713千円、平成32年6月期19,560千円)、自社WEBサイトに係る費用、自社製品の広告費及び展示会の費用として65,384千円(平成31年6月期40,156千円、平成32年6月期25,228千円)を充当する予定であります。また、事業拡大のための優秀な人材の確保等を目的とした採用活動費(求人広告、採用コンサルティング費用、研修費用及び人件費など)として61,059千円(平成31年6月期31,771千円、平成32年6月期29,288千円)、在庫管理システム事業のための原価管理システム等の社内システムの整備に係る資金として平成31年6月期に11,573千円、海外市場調査に係る資金として平成31年6月期に4,500千円を充当する予定であります。③借入金返済

運転資金のために借入れた銀行からの借入金の返済資金として平成31年6月期に22,300千円を充当する予定であります。

目次まとめ

ロジザード(4391)IPOの業績と事業内容

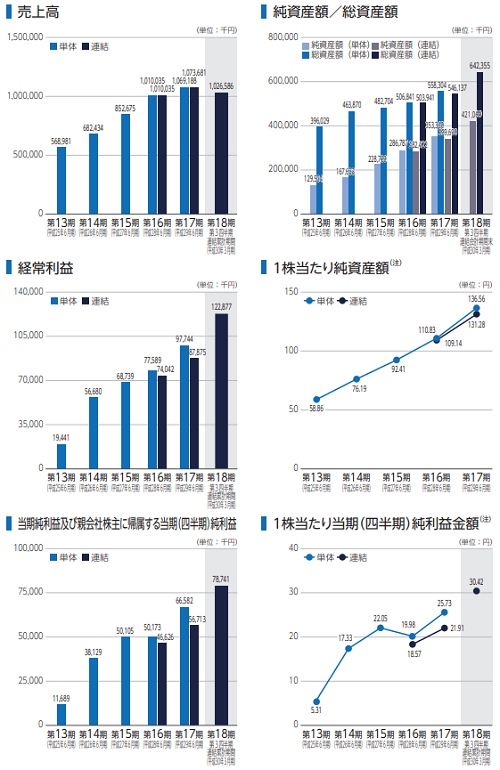

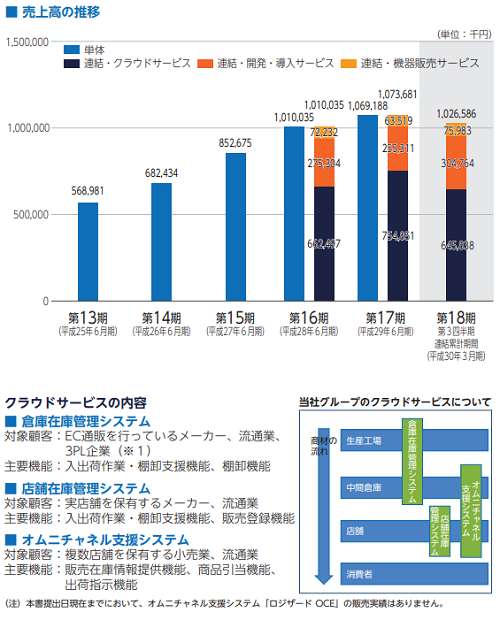

業績は少し頭打ち感もありますが概ね好調に推移しています。特に今期の利益伸び率が良いみたいです。主力事業はクラウドサービスとなっており第3四半期累計では売上の63%程度をしめています。

クラウドサービスには倉庫在庫管理システムの「ロジザード ZERO」と「ロジザード PLUS」があり、入荷から出荷、返品、庫内での棚移動を含めすべての在庫の動きを、バーコードとそれを読み取るハンディターミナルにより物理的に管理することができます。クラウドサービスとして提供されているため、インターネットを経由してサービスのすべての情報がリアルタイムで処理・共有できる大きな特徴があります。

「ロジザード PLUS」の対象顧客はアパレル・通販企業並びにこれらの商材を扱う3PL企業です。「ロジザード ZERO」の対象顧客はEC通販を行っているメーカー、流通業、3PL企業となります。どちらも倉庫在庫管理システムになりますが、対象顧客が異なります。

その他にも、店舗在庫管理システム「POSぴたRBM」というシステムがあり、店舗における在庫管理に主眼を置き、複数の店舗に点在する在庫や売上データを本部にて一元管理することができるシステムになります。

従来のPOSシステムは、高価な専用POSレジ端末と本部管理システムをつないでネットワークを構築する必要がありましたが、専用機器ではなくスマートフォンやタブレットなど既製品のモバイル端末を活用することで機器導入コストを大幅引き下げることができます。クラウド化するにはこのような大きなメリットがあります。逆に一元管理をするとトラブルの際には大きなデメリットになりますが、この辺りは同社の開発・導入サービスでサポートしてくるでしょう。

開発・導入サービスでは、クラウドサービスの設計・開発サービス及び導入支援オプションを行っています。その他にも、機器販売サービスがあり、バーコード管理をするため商品に貼付するバーコードラベルを発行する専用プリンターなどの仕入販売や上記ラベルなどのサプライ品販売も行っています。

ロジザード(4391)IPO仮条件から公開価格の日程

| 想定価格 | 770円 |

| 仮条件 | 800円~900円 |

| 公開価格 | 6月25日 |

想定価格から試算される市場からの吸収金額は約6.4億円です。

オーバーアロットメントを含めると約7.3億円になります。公開株数は83万株ですが、単価が低いため市場からの吸収額は低くなっています。

人件費を減らす意味でも在庫管理システムをクラウド化することが進んでいます。人が管理するよりもデータ化することで正確に把握できるため大手企業では導入されています。自社開発企業も大手だとできるでしょうが、そこまでコストをかける企業も少ないため同社のようなサービスを使う企業は多いと思います。

ロジザード(4391)IPOの幹事団詳細と会社データ

| 公募株数 | 400,000株 |

| 売出株数 | 430,000株 |

| 公開株式数 | 830,000株 |

| OA売出 | 124,500株 |

| 引受幹事 | 野村證券(主幹事) SMBC日興証券 みずほ証券 SBI証券 岡三証券 岡三オンライン |

当選狙いだと野村證券だと思いますが、実は200株セットの可能性が高いためそれほど確率は高くないでしょう。非常に残念なケースだと思いますが、当選すれば大きなリターンとなります。過去には私も似たようなケースで当選したことがありますが、初値高騰になり嬉しい記憶があります。売り手市場とでもいいましょうか、売る人が極端に少なくなるケースでしょう。

SMBC日興証券とは相性が非常にいいため当選を狙って申し込みます。淡い期待ですが、他の証券会社からもすべて申し込みをします。当選できなくて当然ですが、IPOって思わぬことも起きるので少し期待しています。

期待すると言えば、前受け金不要の証券会社もあるのでよかったら記事を見て行ってください。野村證券も前受け金不要ですが、口座数は多分日本1位じゃないですかね?

会社設立は2001年7月、東京都中央区日本橋人形町3丁目に本社があり、社長は金澤茂則氏51歳です。

従業員数は69人(連結従業員72人)、平均年齢39.9歳で平均勤続年数5.5年、平均年間給与は約661万円となります。

ロジザード(4391)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| フューチャー株式会社 | 894,500株 | 31.29% |

| 金澤 茂則 | 359,500株 | 12.57% |

| 小川 武重 | 300,000株 | 10.49% |

| 株式会社コンテック | 288,000株 | 10.07% |

| 創歩人ホールディングス株式会社 | 225,000株 | 7.87% |

| 金澤 卓美 | 75,000株 | 2.62% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である金澤茂則並びに売出人である吉野明寿、創歩人ホールディングス株式会社、遠藤えみ子、遠藤寛志及び遠藤史織並びに当社株主であるフューチャー株式会社、株式会社コンテック、遠藤八郎、亀田尚克、柿野充洋、緒方美樹及び原田宏紀は、主幹事会社に対して、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年10月1日までの期間中は、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨を合意しております。

ロジザードIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村證券(主幹事) | 747,000株 |

| SMBC日興証券 | 33,200株 |

| みずほ証券 | 16,600株 |

| SBI証券 | 16,600株 |

| 岡三証券 | 16,600株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ロジザードIPOの直感的初値予想

第一弾⇒ 2,000円

※ファーストインプレッション

第二弾⇒ 2,300円

※仮条件発表後

ロジザードIPOの大手初値予想

1,600円~1,800円

その後、1,800円~2,100円

ロジザード(4391)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成23年5月01日~平成30年4月30日 | 43,500株 発行価格200円 |

| 平成31年7月01日~平成39年6月28日 | 197,500株 発行価格240円 |

ロックアップは90日間(平成30年10月01日)、ロックアップ解除倍率の記載は目論見にありません。ストックオプションの株数残や発行価格は上記のようになります。上場時点では43,500株が関係あります。

時価総額は東証データの上場時発行済み株式数の3,061,500株から算出すると想定価格ベースで約23.6億円になります。キーワードはクラウドや物流管理システムあたりでしょうか。

ロジザードは意外に身近にあるシステムなので事業もわかりやすいと思います。システム提供の他にも端末機器のレンタルや各種サポートを行っていますし、取引先に合わせてシステムカスタマイズも行える企業です。IPOにおいて少し地味な感じもしますが、業績は順調に拡大しているため初値期待もできるでしょう。

![]() 前受け金不要でIPO抽選に参加できる企業⇒ 岡三オンライン

前受け金不要でIPO抽選に参加できる企業⇒ 岡三オンライン

タグ:IPO初値予想