【評価】ノイルイミューン・バイオテック(4893)IPOの上場と初値予想!

ノイルイミューン・バイオテック(4893)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はSMBC日興が引受けます。

上場規模は約30億円で公開株数3,623,000株株、オーバーアロットメント543,400株です。想定発行価格は720円になっています。再承認案件で海外配分が減らされています。

| 業 種 | 医薬品 |

| 上場市場 | グロース市場 |

| 上場日 | 6月28日 |

| BB期間 | 6月13日~6月16日 |

| 企業ホームページ | https://www.noile-immune.com/ |

| 事業の内容 | CAR-T細胞療法を主とした新規がん免疫療法の開発 |

目次まとめ

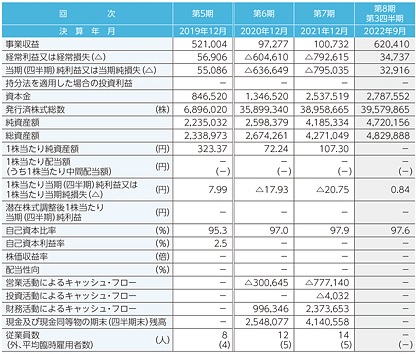

ノイルイミューン・バイオテック(4893)IPOの業績と事業内容

同社は「Create the Future to Overcome Cancer」「がんを克服できる社会の創生に貢献する」という理念の下、独自技術を活用した固形がんに対するCAR-T細胞療法の開発を主たる事業領域として事業を展開しています。

自社が主導して創生する「自社創薬」に加えて、PRIME技術を他社にライセンスして医薬品開発を進める「共同パイプライン」の2つの事業モデルを有するハイブリッドビジネスモデルを構築しています。

これらの事業展開により、PRIME技術の市場への展開や周知を加速化して早期の収益確保を図ると同時に、長期的には自社創薬により大型の販売収益を確保することにより、事業全体のリスク分散とサステナブルな成長を目指しています。

ノイルイミューン・バイオテック(4893)IPO仮条件と公開価格の日程

| 想定価格 | 720円 |

| 仮条件 | 700円~740円 |

| 公開価格 | 6月19日 |

想定発行価格から試算される市場からの吸収金額は約26.1億円です。オーバーアロットメントを含めると約30.0億円になります。

前回承認時よりも大幅に吸収金額が減らされました。しかし赤字継続のようなのであまり人気が見込めないかもしれません。

ノイルイミューン・バイオテック(4893)IPOの幹事団詳細と会社データ

| 公募株数 | 3,623,000株 ※国内1,539,800株、海外2,083,200株 |

| 売出株数 | 0株 |

| 公開株式数 | 3,623,000株 |

| OA売出 | 543,400株 |

| 引受幹事 | SMBC日興証券(主幹事) SBI証券 野村證券 みずほ証券 東洋証券 岩井コスモ証券 あかつき証券 丸三証券 極東証券 マネックス証券 岡三証券 |

| 委託見込 | 岡三オンライン証券 DMM.com証券(PR) SBIネオトレード証券 |

そもそも人気が見込めるのだろうか?と疑問のIPOです。再承認で割れるとも考えにくいですけどね。

約30億円程度の吸収でも国内分はOA含め約15億円です。行けそうな気もするんですけどどうでしょうね。

ノイルイミューン・バイオテックの会社設立は2015年4月16日、本社住所は東京都港区芝大門二丁目12番10号、社長は玉田耕治氏(55歳)です。※2023年5月25日時点

従業員数は22人(臨時雇用者6人)、平均年齢48.3歳、平均勤続年数2.08年、平均年間給与約830万円です。

ノイルイミューン・バイオテック(4893)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社鶴亀 | 9,871,350株 | 23.27% |

| 武田薬品工業株式会社 | 8,119,800株 | 19.14% |

| 玉田 耕治 | 4,192,000株 | 9.88% |

| 石﨑 秀信 | 2,430,000株 | 5.73% |

| Binex Co., Ltd. | 2,277,825株 | 5.37% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2023年12月24日)までになりロックアップ解除設定なしです。親引けは133,760株の予定です。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 1,232,700株 | 80.06% |

| SBI証券 | 123,100株 | 7.99% |

| 野村證券 | 65,400株 | 4.25% |

| みずほ証券 | 65,400株 | 4.25% |

| 東洋証券 | 7,600株 | 0.49% |

| 岩井コスモ証券 | 7,600株 | 0.49% |

| あかつき証券 | 7,600株 | 0.49% |

| 丸三証券 | 7,600株 | 0.49% |

| 極東証券 | 7,600株 | 0.49% |

| マネックス証券 | 7,600株 | 0.49% |

| 岡三証券 | 7,600株 | 0.49% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 750円~1,200円

※ファーストインプレッション

第二弾⇒ 700円~800円

※仮条件発表後

初値予想と市場コンセサンス

ノイルイミューン・バイオテックの初値予想をリサーチして記載します。

初値予想700円~800円

修正値740円~800円

第1相のパイプラインしかないため投資したいとは思わない。ただ地合いが良いため公開価格を超える予想が出ている。

再承認案件なので慎重だと思うが割れる時は割れる。ファンドが親引けを行うため印象が多少いい。

仮条件が多少上振れし上場規模が約30.8億円になった、国内上場だと約15億円強となる。消化は可能だと思うが先に上場する赤字バイオベンチャーのクオリプスの影響をもろに受けそう。

少ない株数なら単価が低いため短期的に投資するのはありかもしれない。結局バイオ株なので上げたら下げるでしょう。

ノイルイミューン・バイオテック(4893)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2019年4月07日~2027年3月31日 | 570,000株 発行価格102円 |

| 2020年8月11日~2028年8月09日 | 345,000株 発行価格240円 |

| 2020年8月10日~2028年8月09日 | 300,000株 発行価格233円 |

| 2021年5月18日~2029年5月16日 | 140,000株 発行価格255円 |

※発行株数が多いため省略しています

ロックアップは180日間で解除倍率設定なしです。ストックオプションの株数残や発行価格は上記のようになります。2,714,000株が上場時点で期限入りするようです。

時価総額は東証データの上場時発行済み株式数の43,202,865株から算出すると想定価格ベースで約311.1億円になります。

人気があるのかわかりませんが確認しておきます。案外当選できそうな気がします。それはそれで悩みますけどね!

タグ:IPO初値予想