Sansan(サンサン)上場とIPO初値予想【クラウド名刺管理シェア81.9%実績】

Sansan(4443)IPOが新規上場承認されました。市場は東証マザーズで主幹事は野村證券となっています。上場規模が352億円弱になり大きな吸収額となっていますが、知名度が高いため面白い展開も期待できそうです。公開株式数7,510,000株、オーバーアロットメント1,126,500株と株数もかなり多いため複数当選期待もできそうです。

楽観視できるようなタイプの銘柄ではないと思いますが、過去にも似たようなタイプの銘柄の株価がどんどん上がるのを見ているため期待してします。ただし赤字企業なので早急に黒字化することが重要視されると思います。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 6月19日 |

| BB期間 | 6月03日~6月06日 |

| 企業ホームページ | https://jp.corp-sansan.com/ |

| 事業の内容 | 法人向け名刺管理サービス「Sansan」及び個人向け名刺管理アプリ「Eight」の提供 |

【手取金の使途】

手取概算額1,883,062千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限4,292,105千円と合わせて、運転資金としての①広告宣伝費・販売促進費等のマーケティング投資、②人件費、③採用費に充当する予定であります。

①広告宣伝費・販売促進費等のマーケティング投資

「Sansan」サービスや「Eight」サービス等の更なる認知度向上、顧客の継続利用や契約の拡大等を目的とした広告宣伝・販売促進費等のマーケティング投資の一部として、2,575,167千円を充当予定であります。②人件費

主にSansan事業における営業人員、及び製品開発のためのエンジニアリング人材等の採用等、事業成長を支える人材基盤を整えることを目的に、人件費の増分の一部として3,000,000千円を充当予定であります。③採用費

上記②の採用を行うため、人材採用費用の一部として600,000千円を充当予定であります。なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

目次まとめ

Sansan(4443)IPOの業績と事業内容

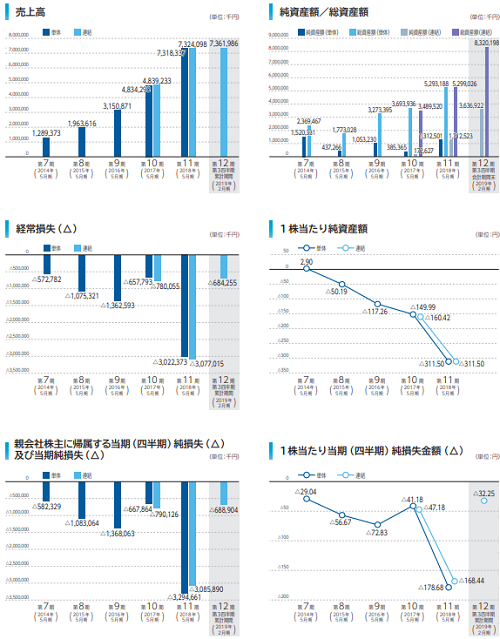

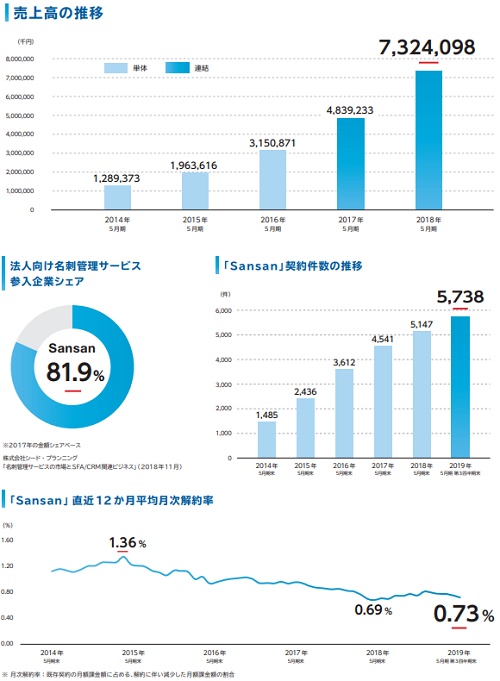

売上の伸び率が凄く今期の売上期待もかなりできそうです。しかし、前期赤字額が30億円をこえていることから悪材料にとらえられそうです。今期は黒字化しても良さそうな勢いがあり期待できるかもしれません。

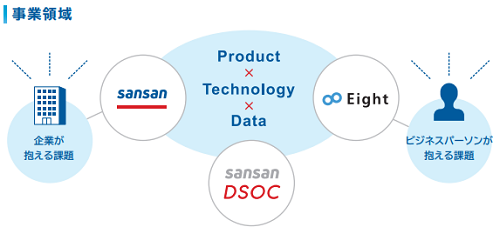

同社グループは同社と連結子会社2社(Sansan Global PTE. LTD.及びSansan Corporation)の合計3社から構成されています。クラウドソフトウェアにテクノロジーと人力による名刺データ化の仕組みを組み合わせた新しい手法を軸に、名刺管理をはじめとした企業やビジネスパーソンが抱えるさまざまな課題の解決につながるサービスを展開しています。

具体的には名刺をデータ化し、人と人のつながりを情報として可視化・共有できる、法人向けクラウド名刺管理サービス「Sansan」を展開するSansan事業と、ソーシャル・ネットワーキング・サービスの仕組みを取り入れ、名刺をビジネスのつながりに変える名刺アプリ「Eight」を展開するEight事業を運営しています。

また、両事業共通の基盤として、名刺のデータ化等をデータ統括部門「DSOC(Data Strategy & Operation Center)」が担っており、新技術の開発とデータ入力オペレーションの改善を追求し続けています。

同社グループの提供する「Sansan」と「Eight」は、数多くの企業やビジネスパーソンが利用するサービスとなっており、名刺管理という極めて基本的なビジネスニーズとそこに蓄積されるデータや情報が土台となっていることから、他のサービスやデータベースとの連携可能性が高い商品です。

ビジネスにおけるプラットフォームになり得る要件を兼ね備えていると考えているそうです。よって、ビジネス・プラットフォームとしての価値を高めていくことでさまざまなビジネス機会にアクセスしやすいという特徴を有していると言えます。

Sansan事業では、「Sansan, Where Business Starts 名刺管理から、ビジネスがはじまる」をコンセプトに、クラウド型の名刺管理サービスSansanを法人向けに展開しています。Sansanの活用により、企業が抱える「名刺交換情報が社内で共有されていない」「社内コミュニケーションが円滑にできていない」「名刺情報が持つ価値に気付けていない」といった課題を解決できます。

企業に眠る名刺を事業活動に使える資産に変えることで、ビジネスの「出会い」の価値を最大化することができると考えており、ユーザー企業は名刺をスキャンするだけで、名刺情報は同社グループ及び外部の情報処理パートナーの入力オペレーター等により正確にデータ化され、クラウド型アプリケーションを通じて「AI名刺管理」を利用することができます。

Eight事業では、「名刺でつながる、ビジネスのためのSNS」をコンセプトに、単なる名刺管理だけではなく、ソーシャル・ネットワーキング・サービスの仕組みを取り入れた新しいビジネスネットワークサービスとして名刺アプリ「Eight」を運営しています。

2017年には、初のテレビコマーシャルを含む広告宣伝活動を展開し、ビジネスネットワークとしての価値を強く訴求してきた結果、手軽に名刺管理ができるサービスとして2019年5月期第3四半期末時点で、235万人のユーザーを有しています。

Eightの活用により、ビジネスパーソンが抱える「ビジネスの出会いを活かしきれていない」「名刺情報に容易にアクセスできていない」「ビジネスSNSを活用したいが友人を増やすことが目的ではない」といった課題を解決できるそうです。

Sansan(4443)IPO仮条件から公開価格の日程

| 想定価格 | 4,075円 ※想定仮条件3,650円~4,500円の平均価格を基に算出 |

| 仮条件 | 4,000円~4,500円 |

| 公開価格 | 4,500円上限に決る! |

想定価格から試算される市場からの吸収金額は約306億円です。オーバーアロットメントを含めると約352億円になります。マザーズとしては上場規模が大きいため注意が必要です。

CMを行っていたことから知名度は高いと思います。売上が拡大しているため勢いがあり、利益が出る確率が高いと考えた場合に複数株の配分を受けることができるメリットがあります。

VC売出し株が多いことは懸念材料ですがもしかしたら?という期待があります。

Sansan(4443)IPOの幹事団詳細と会社データ

| 公募株数 | 500,000株 |

| 売出株数 | 7,010,000株 |

| 公開株式数 | 7,510,000株 |

| OA売出 | 1,126,500株 |

| 引受幹事 | 野村證券(主幹事) SMBC日興証券 大和証券 みずほ証券 SBI証券 三菱UFJモルガン・スタンレー証券 auカブコム証券 楽天証券 マネックス証券 極東証券 |

人気があるとわかれば全力で申し込みできそうですが、現在のところは中立です。株数が多いため完全抽選を行っているマネックス証券からの申し込みは当選期待ができそうです。楽天証券も後期型ですが、抽選にすべての株を回すため申し込みしておいて損はありません。

ネット証券の場合は当選後にキャンセルを行ってもその後の抽選に影響がないとされているため使えます。店頭系のキャンセルもできますが、グレーなところがあるように思います。キャンセル後当選できないパターンも多いんですよね。ソフトバンクではやらかしてしまいました(涙)

株単価が高いため仮条件発表後に参加スタンスを考えることにしたいと思います。SMBC日興証券は当選後にキャンセルすると1ヶ月抽選に参加できないペナルティーがあるため当選しやすいと思います。微妙な銘柄はキャンセルを視野に入れておくとよいかもしれません。

会社設立は2007年6月11日、本社住所は東京都渋谷区神宮前5-52-2青山オーバルビル13F、社長は寺田親弘氏(42歳)です。従業員数475人、平均年齢32.6歳、平均勤続年数2.6年、平均年間給与約608.5万円です。臨時雇用者は322人、連結従業員数は2人増えて477人となっています。

Sansan(4443)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 寺田 親弘 | 10,920,000株 | 35.90% |

| DCM Ventures China Fund(DCM VII), L.P. | 2,030,000株 | 6.67% |

| 株式会社INCJ | 1,740,000株 | 5.72% |

| 株式会社SMBC信託銀行 | 1,710,000株 | 5.62% |

| Sansan従業員持株会 | 1,470,000株 | 4.83% |

| ジー・エス・グロース・インベストメント合同会社 | 1,300,000株 | 4.27% |

| A-Fund, L.P. | 1,280,000株 | 4.21% |

| 富岡 圭 | 1,050,000株 | 3.45% |

| ニッセイ・キャピタル5号投資事業有限責任組合 | 900,000株 | 2.96% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関連して、売出人かつ貸株人である寺田親弘並びに売出人である塩見賢治、富岡圭及び常樂諭並びに当社株主である赤浦徹は、野村證券株式会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2019年9月16日までの期間中、野村證券株式会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等を除く。)を行わない旨合意しております。

売出人であるDCM Ventures China Fund(DCM VII), L.P.、ニッセイ・キャピタル5号投資事業有限責任組合、EEIクリーンテック投資事業有限責任組合、株式会社サイバーエージェント、ニッセイ・キャピタル6号投資事業有限責任組合、salesforce.com, inc.、ジャパン・コインベスト投資事業有限責任組合、DCM VII, L.P.、角川素久、ブログビジネスファンド投資事業有限責任組合、WMグロース3号投資事業有限責任組合及び永井晋平並びに当社株主であるA-Fund, L.P.及び株式会社光通信は野村證券株式会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2019年9月16日までの期間中、野村證券株式会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、野村證券株式会社を通して行う売却等は除く。)を行わない旨合意しております。

また、当社株主であるSansan従業員持株会は、野村證券株式会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2019年12月15日までの期間中、野村證券株式会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

加えて、当社は野村證券株式会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2019年12月15日までの期間中、野村證券株式会社の事前の書面による同意なしには、当社株式の発行、当社株式に転換若しくは交換される有価証券の発行又は当社株式を取得若しくは受領する権利を付与された有価証券の発行等(ただし、本募集、株式分割、ストックオプションとしての新株予約権の発行及びオーバーアロットメントによる売出しに関連し、2019年5月16日開催の当社取締役会において決議された野村證券株式会社を割当先とする第三者割当増資等を除く。)を行わない旨合意しております。

SansanIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 6,023,000株 | 80.20% |

| SMBC日興証券 | 375,500株 | 5.00% |

| 大和証券 | 375,500株 | 5.00% |

| みずほ証券 | 375,500株 | 5.00% |

| SBI証券 | 168,900株 | 2.25% |

| 三菱UFJモルガン・スタンレー証券 | 56,300株 | 0.75% |

| 楽天証券 | 45,100株 | 0.60% |

| マネックス証券 | 45,100株 | 0.60% |

| 極東証券 | 45,100株 | 0.60% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

SansanIPOの直感的初値予想

第一弾⇒ 4,000円~5,000円

※ファーストインプレッション

第二弾⇒ 4,000円~5,000円維持

※仮条件発表後

SansanIPOの初値予想

3,500円~5,000円

4,500円~5,000円に上振れ!

赤字企業でVC売出しが多いIPOのためかなり警戒か?と考えていましたが意外に仮条件範囲がまともだったため、利益が狙えるのか最後まで考えたいと思います。

ユニコーン企業と言われているだけあり一定の買いは入るようです。海外売出し株もあるグローバルオファリングだが、株数が決まっていないため公開価格発表まで気が抜けない案件。上場日は上か下かどちらなのかにより大相場となる可能性も十分にあるため難しいIPOです。

これまでの似たようなVC出口案件のIPOとたいして変わらないと思いますが、上場ゴールであることは間違いなさそうです。メルカリでさえ軟調に推移したため、上場後の業績も警戒したい。ただ祭りになる可能性があるだけに投資家のスタンスも微妙なところでしょう。

完全不参加は面白くないため最低単元狙いで複数の証券会社から申し込む方が多いでしょう。私も同じスタンスです!仮条件後の某レポートが気になるため追記も考えています。ともかく当選しやすいため最後まで考えたい案件です。

EPSは-42.25になり、BPSは174.06なのでPBRは4,500円算出で約25.85倍と異常値になります。ですよね~

【追記】

さらに4,700円~5,000円に下限予想が上振れし、海外比率が全体株数の37.7%に決定しました。情報によるとメルカリなどよりも評価されるそうです。法人事業の黒字化が安定収益を生み、今後の収益期待が出来るそうです。地合いも改善傾向にあるためもしかして大きな利益が出るのかもしれません。

Sansan(4443)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2015年1月06日~2022年8月28日 | 80,000株 発行価格60円 |

| 2020年6月01日~2028年6月01日 | 45,000株 発行価格1,795円 |

| 2021年2月01日~2029年1月08日 | 327,030株 発行価格3,400円 |

| 2020年9月01日~2029年1月30日 | 534,611株 発行価格3,417円 |

ロックアップは90日間(2019年9月16日)、売出人にもロックアップ90日間設定となっていますがロックアップ解除倍率1.5倍の設定があります。公開価格の1.5倍で株式売却ができるため公開価格が決まった場合は算出しておいたほうが良いでしょう。

Sansan従業員持株会はロックアップ180日間(2019年12月15日)の設定があります。上場による第三者割当増資を引き受けた株主に対して継続保有の確約も設定されています。

ストックオプションの株数残や発行価格は上記のようになります。80,000株が行使期限に入っていますが上場後6ヶ月間を過ぎないと売却できない制限がかけられています。

時価総額は東証データの上場時発行済み株式数の29,932,353株から算出すると想定価格ベースで約1,219.7億円になります。機関投資家と個人投資家が入り乱れセカンダリー相場の期待もできそうです。

ロックアップ1.5倍解除に向けて一旦は株価上昇になる期待もあり得るため準備だけはしっかりしておきたいと思います。せめて黒字であれば安心できたと考えられますが前期の赤字額が凄いですからね。株数が多いためDMM.com証券やSBIネオトレード証券などの委託販売も期待できそうです。

![]() IPOで前受金が必要ない企業⇒ SBIネオトレード証券

IPOで前受金が必要ない企業⇒ SBIネオトレード証券

タグ:IPO初値予想