大英産業上場とIPO初値予想【エイチエス証券主幹事と幹事配分】

大英産業(2974)IPOが新規上場承認されました。市場は福岡証券取引所でエイチ・エス証券が久しぶりに主幹事を執り行います。公開株数は435,000株、オーバーアロットメント15,000株になり上場規模は約6.8億円です。地方上場で不動産業と考えた場合公開価格割れも視野に入れたほうがいいのかもしれません。

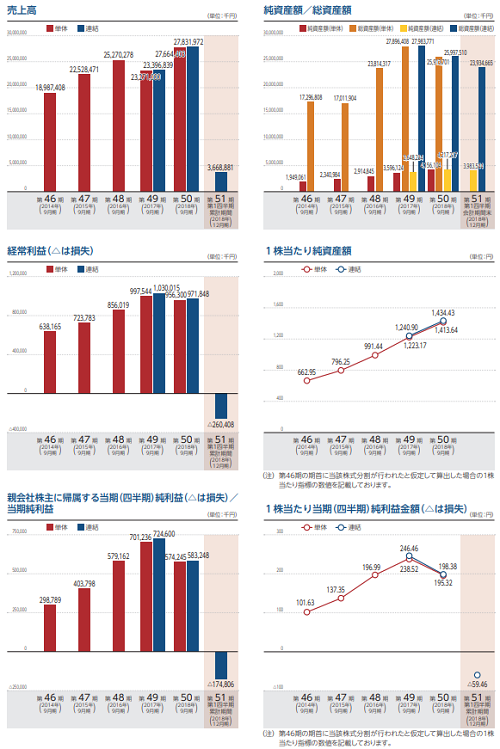

理由としては今期第一四半期の業績があまりよくないようです。最終的な業績確認が必要となりますが10月に控えている消費税の増税なども業績に大きく関係してきそうです。事業は新築マンション販売や新築一戸建てを分譲し販売しています。

| 業 種 | 不動産業 |

| 上場市場 | 福証(福岡証券取引所) |

| 公開予定 | 6月04日 |

| BB期間 | 5月20日~5月24日 |

| 企業ホームページ | https://www.daieisangyo.co.jp/ |

| 事業の内容 | 新築マンションの分譲を中心としたマンション事業及び新築一戸建ての分譲を中心とした住宅事業 |

【手取金の使途】

差引手取概算額424,560千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の差引手取概算額上限20,700千円を合わせて、マンション事業における分譲マンションプロジェクト借入金返済に充当することを予定しております。具体的には、2019年8月に竣工する「サンパーク長者原駅前グラッセ(福岡県糟屋郡総55戸)」のプロジェクト資金として借入している一年内返済予定の長期借入金589,000千円の繰上返済を2019年7月に行う方針であります。

また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

大英産業(2974)IPOの業績と事業内容

同社と連結子会社2社(株式会社リビングサポート・株式会社大英工務店)で構成されており、新築マンションの分譲を中心としたマンション事業と、新築一戸建ての分譲を中心とした住宅事業を主な事業としています。

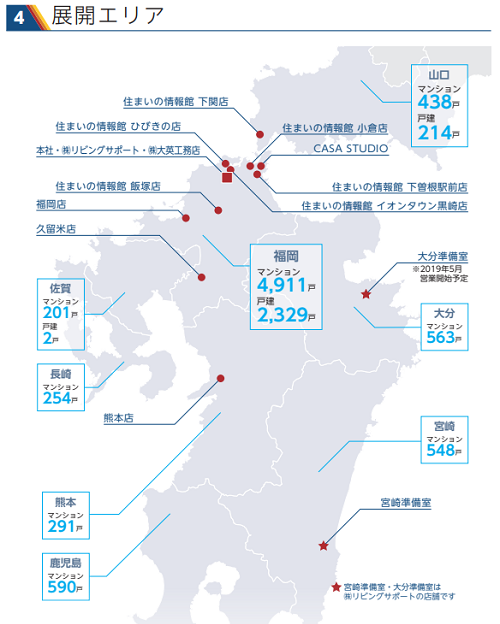

マンション事業は4つの事業で構成されてています。第一の事業は自社ブランド「サンパーク」を冠した新築の「マンション分譲事業」であり、主に沖縄県を除く九州全域と山口県において提供しています。当事業ではデベロッパーとして商品企画部門と販売部門を一体としており、供給地域のお客様のニーズやトレンドを直接商品企画に反映することができる体制を構築しています。

1986年の事業開始からの供給実績は7,000戸を超えており、主な商品群は主力商品である上質な住空間を追及する「レジデンス」シリーズ、女性目線での使いやすさを追求する「グラッセ」シリーズ、その両者を併せ持ち、空間・開放感をテーマにした上位クラスの「テラス」シリーズ、

都市生活を最新鋭の住宅設備で支える先進的な「イクシア」シリーズ、コストパフォーマンス追求型の「バイズ」シリーズとなっており、取得した立地条件から求められるライフスタイルに合わせた提案ができる商品群となっています。マンション分譲事業の主要顧客はファミリーであり、初めて家を持つ第一次取得者層としています。

第二の事業は「賃貸マンション販売事業」です。過去の豊富な分譲実績に裏付けられた土地情報収集力と選定力・建物プランの企画力をトータルでご提案できることが最大の強みになります。

第三の事業は「タウンハウス分譲事業」です。タウンハウスとは複数の木造一戸建てが連なって長屋のような外観を持ち、権利関係や管理方法は分譲マンション同様、区分所有の形態を採る住宅です。

第四の事業は「マンション総合管理事業」です。同社の連結子会社である株式会社リビングサポートにおいて、主に同社が供給した分譲マンションの管理事業を行っています。

住宅事業も4つの事業で構成されています。第一の事業は自社ブランド「サンコート」を冠した新築一戸建ての「分譲住宅事業」です。サンコートは家事・育児・収納を重視した女性にとっての使いやすさがコンセプトであり、無駄なスペースを出来るだけ作らずに収納空間として活用するコンパクト設計と、工事の分離発注により建設コストの削減に努めていることに特色があります。

2009年の同社グループにおける分譲住宅事業再編からの供給実績は2,500戸を超え、創業時からの供給実績を合わせると3,000戸超となっています。第二の事業は注文住宅事業で、分譲住宅事業でカバーできない需要に対して規格型の注文住宅を展開する事業です。

第三の事業は不動産流通事業で、仕入れた中古住宅にリフォームを施し付加価値を付けた上で転売するというビジネスモデルです。第四の事業は「土地分譲事業」になります。この他にも以前分譲した大型団地等に上水や下水道などの供給を行う水道供給事業と、同社グループの所有する居住用物件と駐車場を賃貸する不動産賃貸事業を行っています。

大英産業(2974)IPO仮条件から公開価格の日程

| 想定価格 | 1,500円 |

| 仮条件 | 1,420円~1,520円 |

| 公開価格 | 5月27日 |

想定価格から試算される市場からの吸収金額は約6.5億円です。オーバーアロットメントを含めると約6.8億円になります。上場規模が小さいように感じますが、地方上場としては通常サイズもしくは少し大きいサイズになります。2億円程度の上場が地方では多いようですが大英産業は事業規模が大きいため若干サイズも大きいようです。

事業は不動産業を行い、大型マンションを手掛けているため九州内では知名度が高そうです。これまでの実績も評価されておかしくなさそうです。ただし、今期開示データでは赤字になるようなので注意が必要でしょう。最終業績見通しはまだ発表されていないようです。

大英産業(2974)IPOの幹事団詳細と会社データ

| 公募株数 | 312,000株 |

| 売出株数 | 123,000株 |

| 公開株式数 | 435,000株 |

| OA売出 | 15,000株 |

| 引受幹事 | エイチ・エス証券(主幹事) SMBC日興証券 岡三証券 岡三オンライン SBI証券 FFG証券 西日本シティTT証券 マネックス証券 ひろぎん証券 |

当選狙いなら主幹事エイチ・エス証券からでしょう。幹事的に当選しやすいとは言えない状況だと思いますが、上場市場が地方証券取引所なのでIPO抽選に参加しない投資家も多そうです。正直なところIPOとして魅力は薄いですが、投資用マンションも取り扱っていることから初値10%上昇ならいいのでは?と感じます。

参加スタンスとしては参加する方向で考えていますが、他の上場企業との日程を考えながら最終的なスタンスを決めたいと思います。多分全力かも?

最近単元未満株にも興味があり保有株が増えています。沢山株を購入しても日々の上下幅が大きくなく楽しめています。フォリオ(FOLIO)での運用額が少し大きくなってきました。フロッギーはまだ1万円未満ですけどね。

会社設立は1968年11月28日、本社住所は北九州市八幡西区下上津役四丁目1番36号、社長は大園信氏(70歳)です。従業員数221人(臨時雇用者93人)、平均年齢35.2歳、平均勤続年数5.95年、平均年間給与約487万円です。

大英産業(2974)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 大園 信 | 1,441,800株 | 44.40% |

| 一ノ瀬 知子 | 821,400株 | 25.29% |

| 大園 英彦 | 300,000株 | 9.24% |

| つむぐ株式会社 | 285,000株 | 8.78% |

| 大英産業従業員持株会 | 72,840株 | 2.24% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である大園信、売出人である一ノ瀬知子、並びに当社株主である大園英彦、つむぐ株式会社、宮地弘行、一ノ瀬謙二、岡本達暁、茅原嘉晃及び竹内和紀は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2019年11月30日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社普通株式(潜在株式を含む。)の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)等は行わない旨合意しております。

また、当社の第1回新株予約権者である芥川耕造、藤崎孝範、幸田良隆、福士耕治、米川勲、木附尚美、本田晃一、田中真吾、田村良紀、榎本和弘、月成拓也、谷崎真吾、武部秀基、竹下哲平、森圭太郎、伊藤義人、小川朗範、廣谷良範、大塚能史、鎭西孝行、浅野高志及び中川高徳は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2019年9月1日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式(潜在株式を含む。)の売却等は行わない旨合意しております。

大英産業IPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| エイチ・エス証券(主幹事) | 304,500株 |

| SMBC日興証券 | 30,500株 |

| 岡三証券 | 26,100株 |

| SBI証券 | 26,100株 |

| FFG証券 | 17,400株 |

| 西日本シティTT証券 | 17,400株 |

| マネックス証券 | 8,700株 |

| ひろぎん証券 | 4,300株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

大英産業IPOの直感的初値予想

第一弾⇒ 1,400円~1,650円

※ファーストインプレッション

第二弾⇒ 1,400円~1,650円

※仮条件発表後

大英産業IPOの初値予想

1,400円~1,700円

福証上場で仮条件が引き下げられるかと考えていましたが逆に20円引き上げられました。吸収額は6.84億円になり9,000万円引き上げられています。これによりPERが3.85倍、PBR0.85倍になります。配当は36円なので配当利回り2.37%です。利益が狙えると思っていますが、地方上場で7億円弱の不動産なのであまり期待しないほうがいいかもしれません。

札幌証券取引所の日本グランデ(2976)は1.3億円と小規模上場です。大英産業のIPOは関連企業が買ってくる可能性があるため公開価格割れはないと思います。

大英産業(2974)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2018年12月22日~2026年12月21日 | 172,500株 発行価格634円 |

| 2019年8月19日~2027年8月18日 | 67,500株 発行価格794円 |

| 2019年12月28日~2027年12月27日 | 27,000株 発行価格794円 |

| 2020年6月20日~2028年6月19日 | 40,500株 発行価格1,234円 |

ロックアップは90日間(2019年9月01日)と180日間(2019年11月30日)の設定があり、ロックアップ解除倍率の記載は目論見にありません。ストックオプションの株数残や発行価格は上記のようになります。第一回の172,500株が行使期限を迎えていますが、90日間ロックの対象になっています。

時価総額は福証データの上場時発行済み株式数の3,252,000株から算出すると想定価格ベースで約48.8億円になります。

地合いありきみたいな感じの銘柄ですが「当選」の2文字を狙って申し込む方向で考えています。幹事引受け価格次第かもしれませんが、ベンチャーキャピタル出資がないためいけるかも?と安易に考えています。

損したくない方は参加しない方が賢明かもしれません。承認データや業績から高騰する要因はないと考えられます。

![]() ロボアドバイザーを10万円から使えます(特典あり)⇒ ウェルスナビ

ロボアドバイザーを10万円から使えます(特典あり)⇒ ウェルスナビ

タグ:IPO初値予想