シンプレクス・ホールディングス(4373)上場とIPO初値予想【幹事配分や独自評価あり】

シンプレクス・ホールディングス(4373)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場は東証1部で主幹事はSMBC日興証券とみずほ証券が共同で引受けます。

上場規模は約335.8億円で売出株数20,650,300株、オーバーアロットメント1,440,700株です。

想定発行価格は1,520円になっています。全て売出株のIPOになります。

| 業 種 | 情報・通信業 |

| 上場市場 | 東証1部 |

| 上場日 | 9月22日 |

| BB期間 | 9月07日~9月10日 |

| 企業ホームページ | https://www.simplex.holdings/ |

| 事業の内容 | コンサルティングサービス、システム開発、運用保守 |

目次まとめ

シンプレクス・ホールディングス(4373)IPOの業績と事業内容

同社グループは、同社及び連結子会社6社により構成され、その主な事業内容は、幅広い業種の顧客企業のビジネスの成功に貢献するシステムの提案、構築、運用保守に係るITソリューションの提供です。

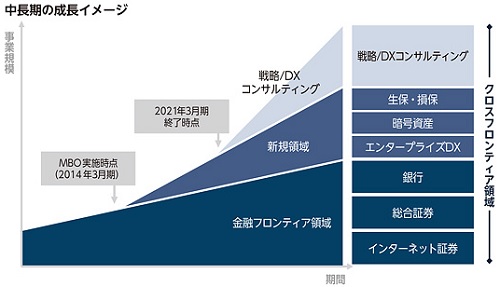

グループ中核企業であるシンプレクス株式会社は、1997年の創業以来、日本を代表する銀行、総合証券、インターネット証券のテクノロジーパートナーとしてビジネスを展開し、金融フロンティア領域における国内トップブランドとしてのポジション獲得に向けて力強い成長を続けてきたそうです。

現在では、金融フロンティア領域からクロスフロンティア領域へと事業領域を拡大し、生保・損保及びブロックチェーン技術を活用した暗号資産交換業等の領域で大きなプレゼンスを獲得しています。

さらに金融フロンティア領域で獲得したAI/クラウド技術等のキーテクノロジーを軸として、対象顧客を金融機関に限定しない高付加価値サービスを広く提供しています。

各領域における主要な製品・ソリューションとして、金融フロンティア領域では、機関投資家が資金運用業務に用いるSimplexPRISMや、金融機関の収益向上に寄与するディーリングエンジンを搭載した外国為替証拠金取引ソリューションであるSimplexFX等の製品を提供しています。

また、生保・損保領域においては、保険業務の一連業務をカバーするSimplex xInsuranceを、暗号資産領域においてはブロックチェーン技術を活用した暗号資産取引プラットフォームであるSimplexCryptoCurrency等の製品・サービスを提供しています。

同社グループは、豊富なビジネスノウハウと高度なテクノロジーの両方が求められる、参入障壁が高い領域に特化した事業を展開しています。

創業来育んできた独自のビジネスモデルであるSimplex Wayがグループの競争優位の源泉となっています。

単なるシステム開発ベンダーではなく、ビジネスにも深く精通したテクノロジーパートナーとして、顧客企業にとって極めてユニークな存在となることを企図し、Simplex Wayのさらなる推進に取り組んでいます。

シンプレクス・ホールディングス(4373)IPO仮条件と公開価格の日程

| 想定価格 | 1,520円 |

| 仮条件 | 1,520円~1,620円 |

| 売出価格 | 9月13日 |

想定発行価格から試算される市場からの吸収金額は約313.9億円です。オーバーアロットメントを含めると約335.8億円になります。

上場規模が大きい再上場案件なので初値は厳しそうですね。事業はIPO向きと考えられますが全て売出株なのでイメージが悪いです。

シンプレクス・ホールディングス(4373)IPOの幹事団詳細と会社データ

| 公募株数 | 0株 |

| 売出株数 | 20,650,300株 国内売出し9,604,800株 海外売出し11,045,500株 |

| 公開株式数 | 20,650,300株 |

| OA売出 | 1,440,700株 |

| 引受幹事 | SMBC日興証券(共同主幹事) みずほ証券(共同主幹事) 大和証券 野村證券 三菱UFJモルガン・スタンレー証券 松井証券 マネックス証券 SBI証券 東海東京証券 岡三証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 |

SMBC日興証券から申込めば当選する可能性はかなり高いでしょう。みずほ証券が共同主幹事なので多少安心できます。

他の証券会社からは状況に応じて申込を行いたいと思います。人気が見込めなければスルーします。

新しいキャンペーンを見つけました。利回りくんの口座開設でAmazonギフト券が2,000円分貰えます!

前澤友作氏案件のイヌネコヒルズは世の中にインパクトを与えました。犬猫の殺処分ゼロを目指す前澤友作氏の挑戦になります。実に面白いですね。

シンプレクスHDの会社設立は2016年12月01日(実質上1997年9月16日)、本社住所は東京都港区虎ノ門一丁目23番1号、社長は金子英樹氏(57歳)です。※2021年8月23日時点

従業員数は832人(臨時雇用者113人)、平均年齢32.1歳、平均勤続年数4.5年、平均年間給与約857万円です。

シンプレクス・ホールディングス(4373)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 刈田・シンプレクス投資事業有限責任組合 | 19,000,000株 | 31.01% |

| 金子 英樹 | 12,702,500株 | 20.73% |

| 五十嵐 充 | 7,141,900株 | 11.66% |

| シンプレクス従業員持株会 | 3,404,800株 | 5.56% |

| 福井 康人 | 3,021,800株 | 4.93% |

※上位株主の状況

【ロックアップ情報】

グローバル・オファリングに関連して、売出人及び貸株人である金子英樹、五十嵐充及び田中健一、売出人である福井康人及び福山啓悟並びに当社株主である株式会社刈田・アンド・カンパニー及びKARITA & Company Micronesia Inc.は、ジョイント・グローバル・コーディネーターに対し、元引受契約締結日から上場日後360日目の2022年9月16日までの期間中、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式等の売却等を行わない旨を約束する書面を差し入れる予定であります。

また、グローバル・オファリングに関連して、当社株主である株式会社三菱UFJ銀行は、ジョイント・グローバル・コーディネーターに対し、元引受契約締結日から上場日後180日目の2022年3月20日までの期間中、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式の売却等を行わない旨を約束する書面を差し入れる予定であります。

加えて、グローバル・オファリングに関連して、当社株主である農林中央金庫、助間孝三、山本元、早田政孝、バーチャレクス・ホールディングス株式会社及び江野澤慶亮は、ジョイント・グローバル・コーディネーターに対し、元引受契約締結日から上場日後360日目の2022年9月16日までの期間中、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式の売却等を行わない旨を約束する書面を差し入れる予定であります。

さらに、グローバル・オファリングに関連して、当社は、ジョイント・グローバル・コーディネーターに対し、元引受契約締結日から上場日後180日目の2022年33月20日までの期間中、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式等の発行等を行わない旨を約束する書面を差し入れる予定であります。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券 | 4,226,600株 | 44.01% |

| みずほ証券(共同主幹事) | 2,113,000株 | 22.00% |

| 大和証券 | 480,200株 | 5.00% |

| 野村證券 | 480,200株 | 5.00% |

| 三菱UFJモルガン・スタンレー証券 | 480,200株 | 5.00% |

| 松井証券 | 480,200株 | 5.00% |

| マネックス証券 | 480,200株 | 5.00% |

| SBI証券 | 480,200株 | 5.00% |

| 東海東京証券 | 192,000株 | 2.00% |

| 岡三証券 | 192,000株 | 2.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,450円~1,600円

※ファーストインプレッション

第二弾⇒ 1,500円~1,700円

※仮条件発表後

初値予想と市場コンセサンス

シンプレクス・ホールディングスの初値予想をリサーチして記載します。

初値予想1,400円~1,700円

修正値1,600円~1,900円

仮条件がなんと上振れして1,520円~1,620円になりました。そう考えると人気があるのか?と思いますよね。しかし公開価格割れも視野に入るためかなり微妙な感じだと思います。

SI中堅上位で再上場案件、さらに売りたい株主も多いはずです。上場規模は357.9億円と巨額です。時価総額も782.3億円にまで増えました。

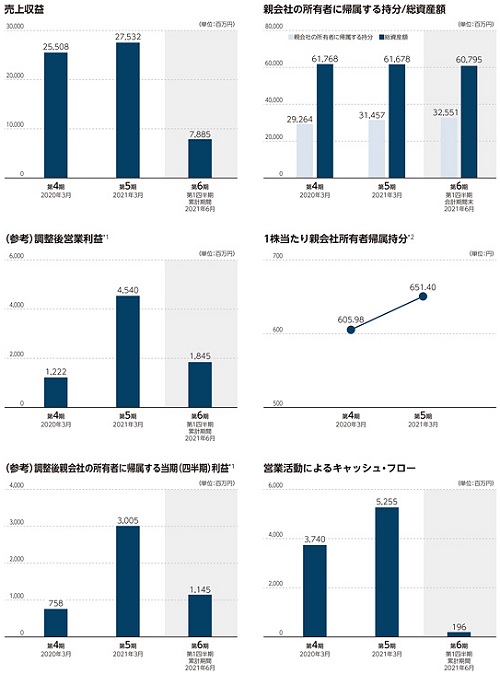

2022年3月期の業績予想は売上303.00億円で税引き前利益が54.37億円になります。前期比だと売上10.05%増、税引き前利益25.74%増を見込みます。

四半期利益は37.50億円で前期比25.67%増です。魅力ある数値ですがVC案件でかき消されそうです。PERは20.86倍、PBRは2.23倍になります。

配当が23円出るため利回りを計算すると約1.42%になります。色々と微妙なので真剣に考えてBBしておきましょう。

シンプレクス・ホールディングス(4373)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2016年12月01日~2024年2月26日 | 2,717,000株 発行価格106円 |

| 2016年12月01日~2024年6月30日 | 5,168,000株 発行価格106円 |

| 2018年3月01日~2026年2月28日 | 879,225株 発行価格106円 |

| 2019年6月01日~2027年3月13日 | 1,381,700株 発行価格500円 |

| 2020年6月19日~2028年6月06日 | 868,000株 発行価格500円 |

| 2021年8月22日~2029年6月05日 | 953,200株 発行価格1,000円 |

| 2022年8月20日~2030年6月10日 | 1,016,300株 発行価格1,000円 |

ロックアップは360日間(2022年9月16日)と180日間(2022年3月20日)になります。ロックアップと解除倍率は設定がありません。

ストックオプションの株数残や発行価格は上記のようになります。行使期限入りしている株数は11,967,125株です。

時価総額は東証データの上場時発行済み株式数の48,291,800株から算出すると想定価格ベースで約734.0億円になります。

流石にこの規模を消化しようとすると厳しそうです。

刈田・シンプレクス投資事業有限責任組合が全株式を売出しますからね。印象は悪いけれどディスカウントされれば上場後株価が落ち着いてから面白いかもしれません。

COZUCHI(コズチ)の投資家登録キャンペーンの人数が1,000人に増枠されました。

口座開設でAmazonギフト券2,000円分が貰えるためまだの方は急いだほうがよいでしょう。詳しくは別記事でまとめています!

タグ:IPO初値予想