SREホールディングス上場とIPO初値予想【幹事配分や独自評価あり】

SREホールディングス(2980)IPOが新規上場承認されました。市場はマザーズで主幹事はSMBC日興証券と大和証券が共同引受になっています。しっかりとした企業なので当選を狙って申込みでしょう。海外募集も行われるようです。

公開株数が4,484,600株と多くありオーバーアロットメントも672,600株となっています。上場規模は約153.4億円になり大きいサイズです。ソニー(6758)の子会社なので期待しています。

不動産事業を中心にこれまで事業を展開してきたようですが、2018年10月から始めたAIソリューション事業が順調のため中長期的な成長ドライバーと位置付け事業を行っていくようです。

不動産仲介業者や金融機関への利用拡大、そして潜在的な経営課題などをAI技術を用いて解決するコンサルティングサービスを本格化するそうです。

| 業 種 | 不動産業 |

| 上場市場 | マザーズ |

| 公開予定 | 12月19日 |

| BB期間 | 12月04日~12月10日 |

| 企業ホームページ | https://sre-group.co.jp/ |

| 事業の内容 | 不動産事業、ITプラットフォーム事業、AIソリューション事業 |

【手取金の使途】

差引手取概算額3,813,618千円については、海外販売の手取概算額(未定)と合わせて、以下のとおり充当する予定であります。

①AI技術の基礎研究や実業での実用化・応用化・汎用化に向けた応用研究のための研究開発費として281,328千円

②AIソリューション事業における販売用ソフトウエアの開発費として1,175,176千円

③AI関連の人材、不動産仲介に係る法人営業や不動産開発に係る人材の増強のための人件費及び人材採用研修費として

④ITプラットフォームにおける不動産売買仲介の物件情報や集客に係る各メディアへの広告宣伝費として125,902千円

⑤IoT環境を備えたスマートホームを提供するための物件取得費用に係る短期借入金の返済や営業用不動産の取得費用として1,900,000千円

⑥ 当社業務処理の最適化を目的とした統合基幹業務システムの開発費として129,884千円

※有価証券届出書(EDINET)抜粋

目次まとめ

SREホールディングス(2980)IPOの業績と事業内容

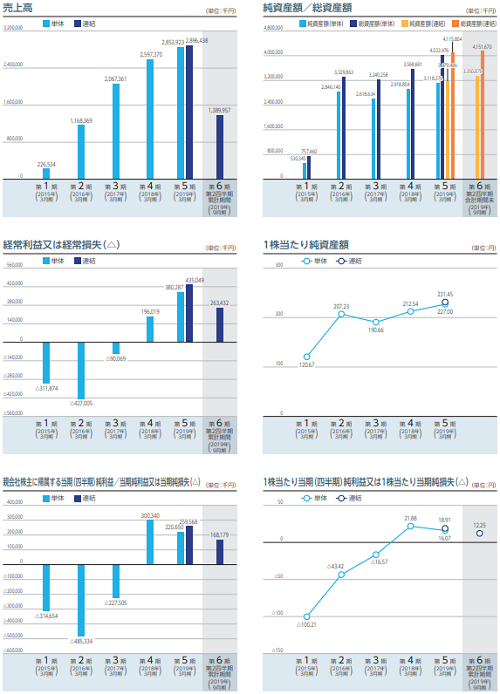

売上が好調に伸びているようです。利益は黒字化しているため問題なさそうです。グループ企業は同社と連結子会社1社(SRE AI Partners株式会社)、持分法適用関連会社1社(株式会社マネジメント・シェルパ・ソリューション)となっています。

ソニー株式会社が親会社になり、Zホールディングスはその他の関係会社になります。Zホールディングスは旧ヤフーになり証券番号は4689のままです。

事業は実業(リアル)である「不動産事業」、ITの高度なテクノロジーとAI技術を基盤とした「ITプラットフォーム事業」および「AIソリューション事業」の3つの事業を有機的に結合させた「AI×リアルソリューション事業」を展開しています。

不動産事業では、1人の社員が売主又は買主の双方を担当せず、どちらか一方のみを担当し担当する売主又は買主の利益のみを徹底追求する「エージェント制」を採用しています。

2018年度に同社が担当した不動産取引の契約額は売主を担当する場合が9割以上を占めています。売主に対して不動産査定価格を提案する際には大量のデータをAI技術によって処理する「不動産価格推定エンジン」を活用し、客観的な不動産査定価格を提示します。

その上で担当する社員の専門性を加味した不動産査定価格を提示しています。「エージェント制」と「不動産価格推定エンジン」の2つの特色を有することで、公平かつ客観的な不動産コンサルティングサービスを顧客に提供しています。

ITプラットフォーム事業では、物件を売りたい売主からの問合せをインターネット上で集め、問合せがあった売主に対して「不動産価格推定エンジン」の提示する不動産査定価格を盛り込んだ査定書を提示しています。

不動産売却媒介契約を締結できた売主の物件をインターネット上で広告し、買主を募集するといった一連の不動産仲介業務を、「おうちダイレクト」というITプラットフォームを通じて提供しています。

「おうちダイレクト」を不動産仲介会社に提供することでその利用料をサブスクリプションフィー形式で頂き、不動産仲介に係る取引データを蓄積することができます。

さらに不動産仲介業者を通さずに個人が自らマンションの売出しを行うことができる個人向けサービスも提供しております。

AIソリューション事業では、「不動産事業」や「おうちダイレクト」を利用する不動産仲介会社を通じて得られた大量の不動産取引データをAI技術によって処理する「不動産価格推定エンジン」を、不動産仲介会社及び金融機関向けに提供しています。

「ITプラットフォーム事業」において提供する不動産価格推定エンジンでは、不動産売買価格のみを提供していますが、AIソリューション事業において提供する不動産価格推定エンジンでは不動産売買価格のみならず、不動産賃貸の賃料を推定する機能なども提供しています。

SREホールディングス(2980)IPO仮条件と公開価格の日程

| 想定価格 | 2,975円 ※2,500円~3,450円の平均価格で算出しています |

| 仮条件 | 2,550円~2,650円 |

| 公開価格 | 12月11日 |

想定価格から試算される市場からの吸収金額は約133.4億円です。オーバーアロットメントを含めると約153.4億円になります。上場規模が大きくマザーズでは荷もたれ感があります。親会社がソニーになっているため長期投資向きかもしれません。

不動産事業やテクノロジーとAI技術を組み合わせた事業を行っています。前期売上は約29億円で利益が約2.6億円なので軌道に乗った感じがします。今期が第6期になり第3期までは赤字でした。

SREホールディングス(2980)IPOの幹事団詳細と会社データ

| 公募株数 | 1,400,000株 |

| 売出株数 | 3,084,600株 |

| 公開株式数 | 4,484,600株 |

| OA売出 | 672,600株 |

| 引受幹事 | SMBC日興証券(共同主幹事) 大和証券(共同主幹事) SBI証券 野村證券 マネックス証券 楽天証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

主幹事のSMBC日興証券からの当選狙いでよさそうです。大和証券も共同になっていますがSMBC日興が単独ブックランナーと目論見に書かれています。調べてみる約8割をSMBC日興証券が引受けるそうです!

また店頭系の証券会社は引受けの10%を抽選に回すのに対しマネックス証券の場合は引受株数の全てを抽選に回します。このためマネックス証券でも当選が狙えそうです。SBI証券よりも当選するイメージは強いです。

それと前受け金不要の企業を下記にまとめてみました。これから口座を開設してもまだIPO抽選には間に合うでしょう。IPO投資は申し込み口座が多いほど優位な投資ですからね。

SREホールディングスの会社設立は2014年4月14日、本社住所は東京都港区北青山三丁目1番2号、社長は西山和良氏(44歳)です。

従業員数は111人(臨時雇用5人)、平均年齢40.3歳、平均勤続年数2.8年、平均年間給与約681万円です。連結従業員は115人になり臨時雇用者が5人です。

SREホールディングス(2980)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| ソニー株式会社 | 7,727,400株 | 53.01% |

| Zホールディングス株式会社 | 6,000,000株 | 41.16% |

| 西山 和良 | 380,100株 | 2.61% |

| 角田 智弘 | 63,000株 | 0.43% |

| 河合 通恵 | 51,000株 | 0.35% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、売出人かつ貸株人であるソニー株式会社及びZホールディングス株式会社、当社株主かつ当社代表取締役社長である西山和良、並びに当社新株予約権者である角田智弘、青木和大、喜志武弘、清水卓、小野三郎、上出昇及び吉村正直は、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の2020年6月15日までの期間(以下「ロックアップ期間」という。)中は、SMBC日興証券株式会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(共同) | 3,587,800株 | 80.00% |

| 大和証券(共同) | 493,300株 | 11.00% |

| SBI証券 | 224,200株 | 5.00% |

| 野村証券 | 134,500株 | 3.00% |

| マネックス証券 | 22,400株 | 0.50% |

| 楽天証券 | 22,400株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,900円~3,150円

※ファーストインプレッション(想定発行価格2,975円からの予想)

第二弾⇒ 2,250円~2,700円

※仮条件発表後

SREホールディングス初値予想と市場コンセサンス

2,300円~3,300円

2,450円~2,650円(修正値)

仮条件範囲が2,550円~2,650円に決定しました。株数などの変更はなく上場してくるようです。ただし株価設定が想定発行価格よりも引き下げられても割高だそうです。これにより個人的には不参加でよいと感じました。

不動産とITを組み合わせた不動産テック領域のため株価設定が高めですけれど、同社の場合は企業収益が低く魅力が薄いようです。しかもZホールディングスが売出人なので買い手がいるの?的な感じのようです。

2020年3月の連結業績予想は売上38.1億円になり経常利益が5.9億円を予想しています。売上は前期比31.7%増、経常利益34.7%増になります。四半期利益は3.9億円で前期比48.6%増と驚異的な収益増加となっています。それでも人気が低いのはなぜ?

EPSは27.27になりPERが97.18倍になります。類似企業比較でもずば抜けて高めに設定されています。成長性を考えると何処まで織り込んでよいのか疑問があるようです。上場による吸収額が136.7億円で時価総額400.9億円なので投資市場では欲張り過ぎ感があるようです。

SREホールディングス(2980)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2016年1月29日~2026年1月28日 | 318,000株 発行価格304円 |

| 2017年12月22日~2025年12月21日 | 66,300株 発行価格300円 |

| 2018年8月06日~2028年8月05日 | 238,500株 発行価格405円 |

| 2020年6月18日~2028年6月17日 | 84,600株 発行価格400円 |

| 2022年7月27日~2029年7月26日 | 107,100株 発行価格1,997円 |

| 2022年7月27日~2029年7月26日 | 34,800株 発行価格1,967円 |

ロックアップは180日間(2020年6月15日)、ロックアップ解除倍率の設定はありません。ストックオプションの株数残や発行価格は上記のようになります。622,800株が行使期限を迎えています。ただし一部の新株予約権者に対してはロックアップ180日間となっています。

時価総額は東証データの上場時発行済み株式数の15,128,000株から算出すると想定価格ベースで約450億円になります。

不動産市場が堅調に推移しているため業績は引き続き好調に推移するそうです。新築マンションの高騰により中古マンションの割安感や中古という抵抗感が薄れてきたため需要が増大しているそうです。

このため安定的に収益を確保しやすい環境が続いているため業績に反映されるようです。今期は増収増益見込みとなっているため公開価格割れはないのかもしれません。

売出株が多くソニーとZホールディングスの2社が大きく利益を得る上場になっています。積極的に申し込みを行うと複数株のIPOが当選しそうです。ただ、欧州やアジアを中心とする海外市場へも販売されるため思ったほど当選しない?

仮条件後に参加スタイルを決定したいと思います。結構前向きに考えている銘柄です。

トライオートFXタイアップ特典で現金3,000円上乗せ! 【自動売買】

⇒ トライオートFX

タグ:IPO初値予想