トビラシステムズ上場とIPO初値予想【幹事配分や独自評価あり】

トビラシステムズ(4441)IPOが新規上場承認されました。市場はマザーズで主幹事は大和証券、公開株数は784,000株となりオーバーアロットメント117,600株です。上場による吸収額は約18.4億円と当選期待があるように思います。通信事業者大手との取引を行っているようですがソフトバンクからの取引量が大きくなっています。

モバイルではKDDIやドコモなどの大手通信事業者との取引はもちろんビッグローブなどとの契約もあるようです。固定電話ではシャープやパナソニック、NTT西日本など大手企業との取引があり投資をする際に安心できそうです。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 4月25日 |

| BB期間 | 4月09日~4月15日 |

| 企業ホームページ | https://tobila.com/ |

| 事業の内容 | モバイル、固定電話及びビジネス向け迷惑情報フィルタシステムの開発及び提供等 |

【手取金の使途】

手取概算額181,700千円及び「1 新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限238,904千円については、自社システムインフラの増強に伴う設備投資資金、新規ソフトウエア開発に係るソフトウエア購買資金、技術部人員の採用費、新規ソフトウエアの開発費、トビラフォン製品・サービスの新機能開発等にかかる研究開発費及び本社オフィス移転に伴う事務所移転費に充当する予定であります。具体的には以下の投資を予定しております。

①サーバ機器及び検証用端末等のシステムインフラ設備の増強にかかる設備投資費として106,520千円②新規ソフトウエア開発等のための自社利用ソフトウエアの購買費用として4,500千円③技術部人員の人材確保にかかる採用費として24,290千円④新規ソフトウエアの開発費用として196,360千円⑤モバイル向けトビラフォンサービス及びビジネスフォン向け「トビラフォンBiz」の新機能開発等にかかる研究開発費として12,620千円⑥事業及び人員拡大に伴う本社オフィス移転にかかる原状回復費等及び新事務所の敷金として23,000千円

残額については、将来における当社サービスの成長に寄与するための支出、投資に充当する方針でありますが、当該内容等について現時点で具体化している事項はなく、今後具体的な資金需要が発生し支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

トビラシステムズ(4441)IPOの業績と事業内容

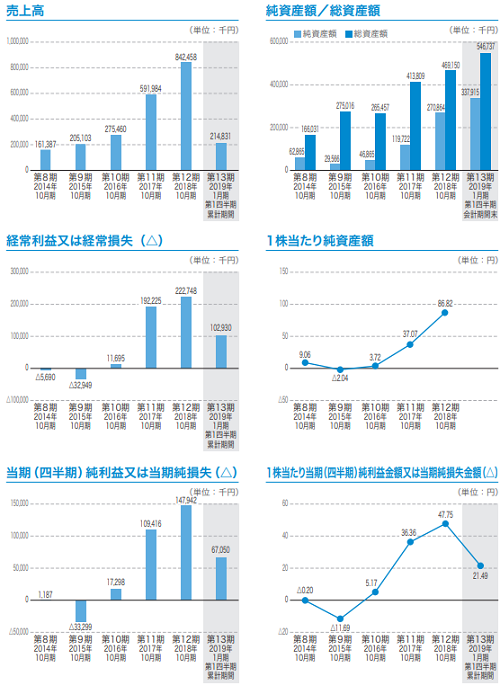

売上・利益ともに好調に推移し事業は安定しているようです。同社はスマートフォンを始めとするデジタルデバイスが普及していく中で、データベーステクノロジーを活用し、利用者が特段意識することなくこれらの脅威から守られるセキュリティ製品・サービスを提供しています。

日本全国の迷惑電話番号等に関する情報を網羅的に収集し、データベースを用いた独自の迷惑電話番号抽出技術により生成された迷惑電話番号リストを日々更新しています。

そしてこの迷惑電話番号リストを参照して迷惑電話への該当有無を自動的に判別し、特殊詐欺等の被害を防止するためのセキュリティ製品及びサービスを独自開発し提供しています。

電話を用いた詐欺は特殊詐欺の1つとされ、近年被害額が増加し社会問題となっています。警察庁の発表した「平成29年の特殊詐欺認知・検挙状況等について」によれば行政による啓蒙活動や民間の報道等により、特殊詐欺に関する被害額、被害認知件数ともに2009年に減少しました。

しかし被害認知件数は再び増加し、2018年まで7年連続で増加しています。被害額についても2014年をピークとして減少傾向にあるものの、2017年において依然約390億円の被害が生じております。特殊詐欺の被害の95%が「オレオレ詐欺」「架空請求詐欺」「還付金詐欺」の3手口によるものでありこれらの多くは電話をきっかけとした犯罪が多く、特殊詐欺対策には、詐欺電話に出ない仕組みを導入することが有効であることが警察からも認められています。

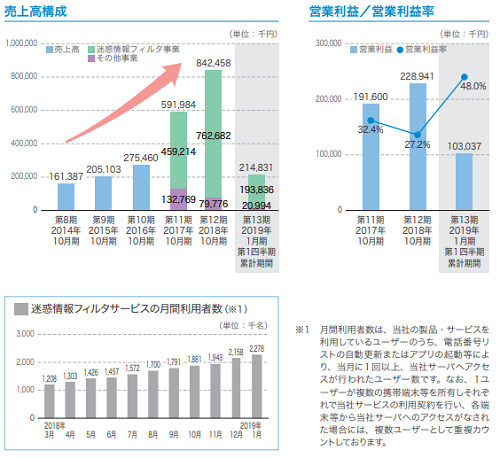

同社はこのような社会問題の一つである特殊詐欺の防止に有効な製品・サービスとして、迷惑電話番号リストを活用し、利用者にとって未知の迷惑電話番号であっても自動的に着信拒否設定がなされる「迷惑情報フィルタ事業」を主要事業として展開しています。

同事業は自社の得意分野にリソースを集中するため、プロモーションや販売代金の回収については主に通信キャリアや通信回線事業者といった提携先により実施されており、顧客獲得コストの低い収益モデルとなっております。

また、これらの通信キャリアや通信回線事業者、メーカー、自治体等との提携によるBtoBtoCの販路により、安定的な顧客基盤を構築しており、本書提出日現在における迷惑情報フィルタの月間利用者数は220万人を超えています。

迷惑情報フィルタ事業では、2011年6月から悪質な迷惑電話や詐欺電話を防止する「トビラフォン」を自社製品として開発し、販売を開始しました。同製品の販売以降、「トビラフォン」の電話番号データベース、迷惑電話番号解析アルゴリズムを活用して、スマートフォンやフィーチャーフォン等のモバイル端末及び固定回線向けのアプリやサービスの提供、法人向けに「トビラフォン」の機能を強化した「トビラフォンBiz 光回線用」の販売を行う等、迷惑情報フィルタの新たな製品・サービス展開を行っています。

モバイル向けフィルタサービスではソフトバンク株式会社、株式会社NTTドコモ、KDDI株式会社といった国内の主な通信キャリアと提携し、各通信キャリアが提供するオプションパックに含まれる複数のサービスの1つとして、迷惑情報フィルタアプリを各通信キャリアのアプリという形で、エンドユーザーに提供しています。

固定電話向けフィルタサービスでは、通信回線事業者のオプションパックとして、IP電話向けの迷惑情報フィルタサービスを提供しており、通信回線事業者のオプションサービス契約数に応じた従量課金による契約を締結しています。

この他、ビジネスフォン向けフィルタサービスとして「トビラフォン」にクラウドサーバにおける通話録音システムや集中型管理システムの機能を追加した「トビラフォンBiz 光回線用」を販売しています。

トビラシステムズ(4441)IPO仮条件から公開価格の日程

| 想定価格 | 2,040円 |

| 仮条件 | 2,100円~2,400円 |

| 公開価格 | 4月16日 |

想定価格から試算される市場からの吸収金額は約16億円です。オーバーアロットメントを含めると約18.4億円になります。上場規模が通常よりも少し大きいサイズになりますが業績が好調のため不安はありません。

株価設定も20万円を超えていることか初値50%上昇でも10万円の利益が予想できます!上場時の地合いによっては大幅高になる可能性も残されています。理由としてはゴールデンウィーク前に上場するためIPO空白期間がまた発生するからです。もちろんゴールデンウィーク開けのIPOはさらに株高になる可能性があります。

トビラシステムズ(4441)IPOの幹事団詳細と会社データ

| 公募株数 | 95,000株 |

| 売出株数 | 689,000株 |

| 公開株式数 | 784,000株 |

| OA売出 | 117,600株 |

| 引受幹事 | 大和証券(主幹事) みずほ証券 SMBC日興証券 SBI証券 東海東京証券 いちよし証券 岡三証券 岡三オンライン エース証券 マネックス証券 |

当選を狙うなら大和証券からの申し込みは必須でしょう。この他、東海東京証券がまた幹事に入っているため今年はIPOに注力しているのかもしれません。今後も主幹事を含め期待ができそうです。

会社設立は2006年12月01日、本社住所は愛知県名古屋市中区錦二丁目5番12号、社長は明田篤氏(38歳)です。従業員数は43人(臨時雇用者13人)、平均年齢33.1歳、平均勤続年数2.94年、平均年間給与約497万円です。

トビラシステムズ(4441)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 明田 篤 | 2,407,800株 | 71.65% |

| 松下 智樹 | 661,800株 | 19.69% |

| 後藤 敏仁 | 135,400株 | 4.03% |

| 結城 卓也 | 25,000株 | 0.74% |

| 岩井 健治 | 25,000株 | 0.74% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である明田篤、売出人である松下智樹、並びに当社の株主である後藤敏仁及び株式会社Kipsは、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後90日目(2019年7月23日)までの期間(以下、「ロックアップ期間」という。)、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及び売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所での売却等を除く。)を行わない旨を合意しております。

また、当社の第4回新株予約権者である結城卓也、坂倉翼、岩井健治は、保有する第4回新株予約権について、主幹事会社に対し、ロックアップ期間中は、主幹事会社の事前の書面による同意なしには、当社第4回新株予約権及び同新株予約権を行使して取得した普通株式の売却等(ただし、新株予約権の行使により取得した当社普通株式の売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所での売却等を除く。)を行わない旨を合意しております。

トビラシステムズIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 大和証券(主幹事) | 667,300株 |

| みずほ証券 | 23,400株 |

| SMBC日興証券 | 23,400株 |

| SBI証券 | 15,600株 |

| 東海東京証券 | 15,600株 |

| いちよし証券 | 15,600株 |

| 岡三証券 | 7,700株 |

| エース証券 | 7,700株 |

| マネックス証券 | 7,700株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

トビラシステムズIPOの直感的初値予想

第一弾⇒ 3,000円

※ファーストインプレッション

第二弾⇒ 4,500円~5,500円

※仮条件発表後

トビラシステムズIPOの初値予想

4,000円~5,000円

仮条件上限は想定発行価格2,040円から360円も引き上げられ人気が非常に高いことがわかります。続くIPOが出てこないこともあり同社の株は人気となるはずです。新奇性とまでは言えないものの類似企業は少なく機関投資家のターゲットになる可能性を秘めています。

業績も2019年10月決算見通して増収増益とを見込み経常利益が43.3%も上昇するようです。当期利益も42.2%上昇見込みです。ベンチャーキャピタルは1社2万株だけなので吸収できるでしょう。PERは36.34倍、PBR11.66倍と上値はまだ余裕がありそうです。

大手通信事業者との関係性は良好でソフトバンクへ売上が集中している以外に気になるところはありません。上場後も期待できる地味で息が長い企業だと感じます。

トビラシステムズ(4441)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2018年3月17日~2026年3月14日 | 75,000株 発行価格160円 |

| 2020年2月15日~2028年1月25日 | 76,700株 発行価格440円 |

| 2020年11月22日~2028年10月25日 | 88,900株 発行価格700円 |

ロックアップは90日間(2019年7月23日)、ロックアップ解除倍率は発行価格に対して1.5倍となっています。ストックオプションの株数残や発行価格は上記のようになり、75,000株が上場時に行使期限に入っています。

時価総額は東証データの上場時発行済み株式数の3,215,000株から算出すると想定価格ベースで約65.6億円になります。

トビラシステムズのIPOは業績拡大が続き引き続き需要も見通しが立っていることから人気化すると考えています。メディアでも電話を使った詐欺が頻発していると報道されていることから投資家も意識してくるでしょう。

ファンドが買い向かえばお祭りになると思われますが、この辺りは某レポートを拝見したいと考えています。その前に公開価格を割ることはないと考えられるため全力申し込みでしょう!

![]() 短い期間ですが当サイト特典が付きました⇒ ウェルスナビ

短い期間ですが当サイト特典が付きました⇒ ウェルスナビ

タグ:IPO初値予想