東名上場とIPO初値予想【幹事配分や独自評価あり】

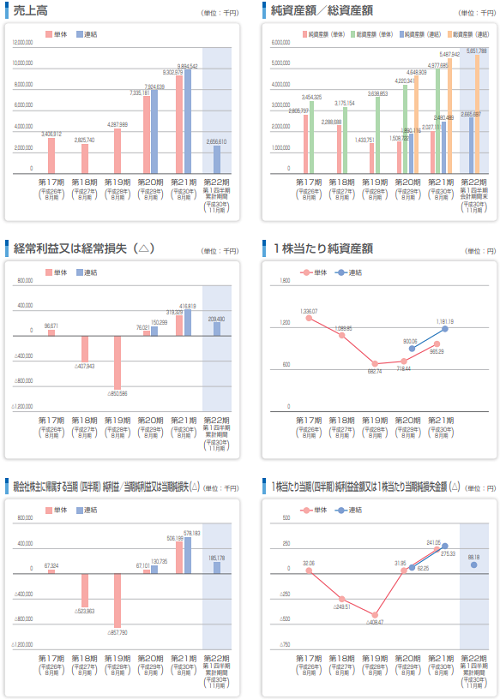

東名(4439)IPOが新規上場承認されました。市場はマザーズで主幹事は東海東京証券が執り行います。業績は売上が上昇中となり、利益は赤字から黒字転換しています。公開株数は350,000株、オーバーアロットメント52,500株で想定発行価格3,290円から算出される吸収額は約13.2億円です。

上場規模や株数からある程度人気になるIPOでしょう。オフィス119事業という光回線サービスを独自に行っている企業になります。地場では結構有名な企業になるようですね。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ、名古屋証券取引所 |

| 公開予定 | 4月03日 |

| BB期間 | 3月18日~3月25日 |

| 企業ホームページ | https://www.toumei.co.jp/ |

| 事業の内容 | オフィス119事業(光回線サービス及び付帯するサービスの提供)、オフィスソリューション事業(情報通信機器・環境商材の販売、Webサービスの提供)等 |

【手取金の使途】

手取概算額898,040千円については、全額を運転資金に充当する予定であります。具体的には、「オフィス光119事業」(注)において、業容拡大を目的とした通信サービスの販売増加分に対応する、東日本電信電話株式会社並びに西日本電信電話株式会社からの光回線の仕入れ資金として、平成31年8月期に全額を充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品にて運用する予定であります。

目次まとめ

東名(4439)IPOの業績と事業内容

業績不安はありませんが利益がもう少し拡大してほしいと感じます。売上は98.9億円に対して5.8億円程度になるようです。契約が取れれば利益が自然と増える事業だと思いますが、競合する企業もありシェアがどこまで拡大できるかがポイントでしょう。

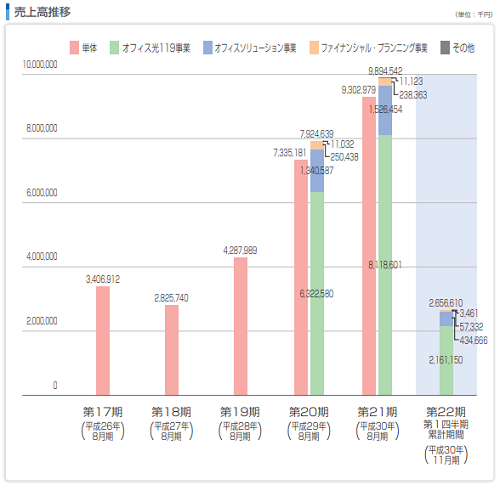

同社グループは同社と子会社2社により構成され、「オフィス光119事業」「オフィスソリューション事業」「ファイナンシャル・プランニング事業」の3つの事業を主たる事業としています。

オフィス光119事業では、全国の中小企業・個人事業主に対し光回線やプロバイダをはじめ、オフィスに関するサービスをワンストップで提供するオリジナルブランド「オフィス光119」を販売しています。

当該サービスは、東日本電信電話株式会社並びに西日本電信電話株式会社が提供している光回線に、自社サービスを付加することで多機能かつリーズナブルに再販する光コラボレーションでです。

主要顧客は中小企業・個人事業主であり、創業以来蓄積した100万社を超える膨大な顧客データベースから多面的なマーケティング手法を展開し、中小企業・個人事業主のきめ細かいニーズを汲み取り、固定電話やインターネット回線の開設、見直しをはじめとした通信インフラにまつわる煩雑な業務を包括して受託し、業態や事業規模、成長過程に見合ったコストとオプションサービスをピンポイントで提案しています。

オフィスソリューション事業では、ビジネスホン・UTM機器・ネットワーク対応型複合機を主要な商材としています。

子会社レカムにおいてはレカムジャパンのフランチャイズ加盟店として岐阜地区の中小企業にリース会社等を利用した情報通信機器の販売業務を、子会社コムズにおいてはWeb営業により蓄積したノウハウと顧客データをもとに、首都圏の事業会社を中心に中古を含めた情報通信機器の販売業務を行っております。

この他、LED照明器具や電気を主要な商材としている「エコソリューション」では、愛知・岐阜・三重の東海三県と関東地方などの中小企業を中心に、テレマーケティングによるLED照明器具及び電気の販売代理業務を行います。

またファイナンシャル・プランニング事業では、来店型ショップによる保険の取次業務を行っており、みつばち保険グループ株式会社のフランチャイズ加盟店「みつばち保険ファーム」を営業しています。愛知や静岡に全7店舗の営業展開を行っています。

その他の事業として、自社保有の賃貸住宅用マンションから賃料収入を得る不動産賃貸業もあるそうです。

東名(4439)IPO仮条件から公開価格の日程

| 想定価格 | 3,290円 |

| 仮条件 | 3,130円~3,290円 |

| 公開価格 | 3月26日 |

想定価格から試算される市場からの吸収金額は約11.5億円です。オーバーアロットメントを含めると約13.2億円になります。上場規模は普通ですが、株数が少なめなので人気があるでしょう。

赤字から黒字転換し、ストック型収益となるため今後は解約が通常どうりであれば事業は黒字のまま推移すると思います。NTTから回線を借りている形なので提携の内容によりコストも変わるでしょう。

東名(4439)IPOの幹事団詳細と会社データ

| 公募株数 | 300,000株 |

| 売出株数 | 50,000株 |

| 公開株式数 | 350,000株 |

| OA売出 | 52,500株 |

| 引受幹事 | 東海東京証券(主幹事) みずほ証券 SBI証券 楽天証券 岡三証券 岡三オンライン 極東証券 いちよし証券 エース証券 |

久しぶりに東海東京証券が主幹事を引受けていますが、連続して主幹事をするため口座開設者は嬉しいですよね。あまりIPO目的に口座を開設している方はいないみたいなので期待しておきたいと思います。

大型IPOの時に何度が当選を頂き、過去には主幹事でも当選しているので若干今回も期待しています。資金が少なくても重複してIPO抽選に参加できるんですよね。以前は銘柄毎に資金拘束されていたので助かります。

それとETF自動運用が8%くらい利益が出ている状態で2年経過しました。長期投資ように貯蓄と思って運用しています!いい感じです。

会社設立は1997年12月12日、本社住所は三重県四日市市八田二丁目1番39号、社長は山本文彦氏(49歳)です。従業員数は284人(臨時雇用者128人)、平均年齢30.3歳、平均勤続年数3.7年、平均年間給与約407万円です。

連結従業員数は310人(臨時雇用者136人)となっています。かなり人員が多い企業のようです。

東名(4439)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 山本 文彦 | 1,729,600株 | 78.69% |

| 株式会社エフティグループ | 200,000株 | 9.10% |

| 日比野 直人 | 81,000株 | 3.69% |

| 株式会社三重銀行 | 40,000株 | 1.82% |

| 東名従業員持株会 | 28,200株 | 1.28% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である山本文彦及び当社株主である日比野直人、直井慎一、関山誠及び渡邉誠人は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成31年9月29日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等は除く。)等を行わない旨合意しております。

また、当社株主である株式会社エフティグループ、株式会社三重銀行及びジャパンベストレスキューシステム株式会社は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年7月1日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所または名古屋証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所または名古屋証券取引所における売却等は除く。)等を行わない旨合意しております。

東名IPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 東海東京証券(主幹事) | 315,000株 |

| みずほ証券 | 10,500株 |

| SBI証券 | 7,000株 |

| 楽天証券 | 3,500株 |

| 岡三証券 | 3,500株 |

| 極東証券 | 3,500株 |

| いちよし証券 | 3,500株 |

| エース証券 | 3,500株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

東名IPOの直感的初値予想

第一弾⇒ 4,500円

※ファーストインプレッション

第二弾⇒ 4,500円

※仮条件発表後

東名IPOの初値予想

4,000円~5,000円

事業内容が至って普通なので人気化とは言いにくですが、それなりに買い需要はあると思います。光通信関係の従業員もいることから完全に意識しているのではないか?と某紙でも話題のようです。仮条件上限が想定発行価格となり妥当でしょう。

PERは15.75倍となり上値余地があり4,000円までは軽くこなしてくると思います。ロックアップが1.5倍なので4,935円までの上昇も考えられますが、そこまでの勢いはないでしょう。地合いが良いのでもしかすると?収益構造は良いが業績が急拡大するようなことはないと思います。

東名(4439)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成32年6月20日~平成40年6月10日 | 98,000株 発行価格1,055円 |

ロックアップは90日間(平成31年7月01日)と180日間(平成31年9月29日)、ロックアップ解除倍率は90日分に発行価格の1.5倍が付与されています。ストックオプションの株数残や発行価格は上記のようになります。またベンチャーキャピタル出資はありません。

時価総額は東証データの上場時発行済み株式数の2,400,000株から算出すると想定価格ベースで約79億円になります。PERはEPS208.81になるため算出すると約15.75倍です。

三重県四日市市の企業になるため東海東京証券の領域ですね。中部地方や東海地方に強い企業なので納得できます。確かこの地域ではCMも流れていると聞いています。力がある企業なのは知っていますが、もう少し株数が多いと嬉しかったですね。

なんだかんだ言いながら全力申し込みなので、当選したら何買おうかな?と妄想しておきたいと思います。

![]() 東名とヴィッツのIPO主幹事取扱い決定です⇒ 東海東京証券公式

東名とヴィッツのIPO主幹事取扱い決定です⇒ 東海東京証券公式

タグ:IPO初値予想