ヴィッツ上場とIPO初値予想 「爆上げ確定?トヨタやアイシン」

ヴィッツ(4440)IPOが新規上場承認されました。市場はマザーズで主幹事は東海東京証券、公開株数400,000株でオーバーアロットメント60,000株になります。上場による吸収額は想定発行価格算出で約10.4億円と手掛けやすい規模になります。事業は自動車などの組込み製品ソフトウェア受託開発や販売などを行っている企業です。

自動車分野だとロボットによる自動運転技術や技術支援サービスなどが思い浮かびます。IoTやビッグデータなども今後領域に入ってくるでしょう。また、同社では機能安全コンサルティングも行っているそうです。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 4月08日 |

| BB期間 | 3月20日~3月27日 |

| 企業ホームページ | https://www.witz-inc.co.jp/ |

| 事業の内容 | 組込み製品のソフトウェア及びリアルタイムOSの受託開発と販売、組込みソフトウェア等の研究開発 |

【手取金の使途】

手取概算額698,928千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限124,752千円と合わせた手取概算額合計上限823,680千円を設備資金及び運転資金に充当する予定であります。具体的には、以下の通りであります。

①設備資金

基幹システム整備・情報セキュリティ強化のための設備投資資金として73,000千円、社員の増加に伴う事務所増床設備及び増床に伴う敷金として40,900千円を充当する予定であります。②運転資金

組込ソフトウエア事業の次の事業化のための研究開発費として359,600千円、主に組込システム事業におけるECUソフトウェア開発の拡大と、システムズエンジニアリング事業における人工知能の安全性コンサルティング事業育成のため、人材の採用・育成費及び知名度向上のための広告宣伝費として87,000千円、本社事務所増床に伴う家賃増加分として49,500千円を充当する予定であります。※上記以外の残額は、事業規模拡大のための運転資金に充当する方針であります。なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

ヴィッツ(4440)IPOの業績と事業内容

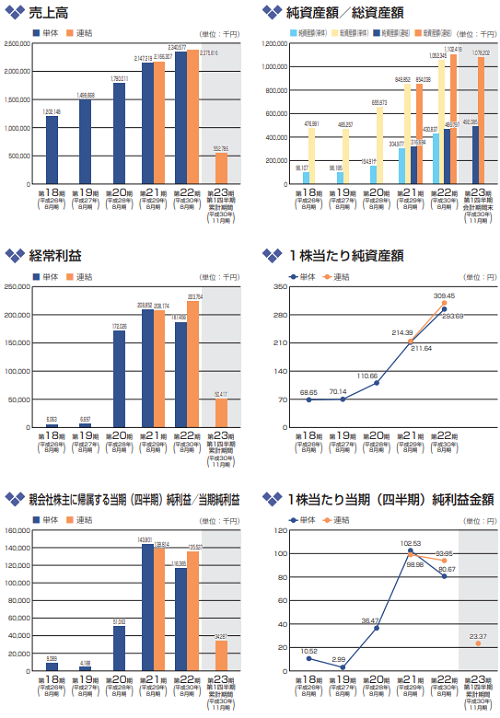

業績は売上拡大が続いているため問題はなさそうです。利益は3年前あたりから大きく上昇しています。売上23.7億円に対して四半期利益が1.3億円規模なので事業規模が大きいわけではないようですが、IPO的には期待ができそうです。

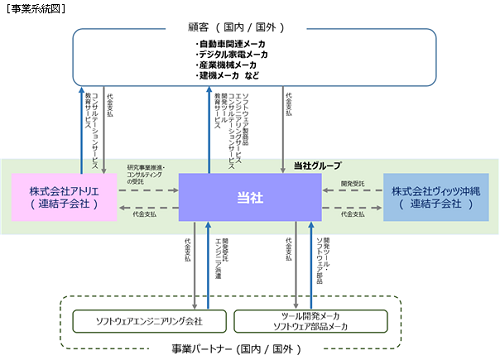

会社設立から22年経過しているため実績もあります。元々は工作機械制御ソフトウェア請負だったようですが、早期に家家電分野や自動車分野へ進出しているようです。同社グループは連結子会社2社と合わせ合計3社で構成されています。

事業構造としては、主に製品メーカに対して組込ソフトウェアを提供する「組込システム事業」、シミュレーション環境を提供する「システムズエンジニアリング事業」及び機能安全コンサルティングを提供する「機能安全開発事業」の3つを主たる業務としいます。この他、「その他事業」として子会社における研究事業の推進やソフトウェア開発の検証事業等を行っています。

一般的に組込システムは、機器を動作させるため長時間動作や省電力などの要求レベルが高く作られています。また、自動車や大型機械などはその動作が人命を預かるため、信頼性や安全性などが要求されます。組込機器の多くで利用する通信技術や安全性技術はIoTやCPS世界実現のための必須の基盤技術です。

組込システム事業は、国内外顧客(産業機械メーカ、自動車メーカ、自動車部品メーカ、デジタル家電メーカ、建設機械メーカなど)に対して、組込ソフトウェアの受託開発業務「制御ソフトウェアエンジニアリングサービス」を提供しています。また、これら顧客企業向けにリアルタイムオペレーティングシステムに関する業務「リアルタイムオペレーティングシステム(RTOS)開発、販売」を実施しています。

自動車をはじめ多くの機器がインターネットなどの外部ネットワークに接続し、新たなサービス提供を開始しつつあり、当該製品分野におけるセキュリティ課題が問題となっています。そこで同社グループでは、自動車メーカに「組込セキュリティサービス」、「組込セキュリティ教育」を提供しています。

システムズエンジニアリング事業は複数の専門分野を統合し、束ねるためのアプローチを指します。車載制御シミュレーション開発/車載制御モデル開発、自動運転向け仮想環境シミュレーションの開発販売、人工知能の安全活用技術の研究などが同社では行われています。

自動運転向け仮想環境シミュレーションは莫大な走行時間(走行距離)による検証が本来必要になりますが、日本では研究段階の車両を公道で走行させることができる地域が限られており、申請手続きも煩雑であるため、検証が進まないという課題があるそうです。こうやって燃費計測を行っているメーカーもあるんですね。

機能安全開発事業は、平成20年から工作機械メーカ、自動車関連メーカなど製品の安全性が求められるメーカ向けに、機能安全コンサルティング及び開発支援サービスを行っています。

その他事業は子会社である「株式会社アトリエ」と「株式会社ヴィッツ沖縄」が行っており、ソフトウェア開発に関する新技術及び規格調査や組込ソフトウェア評価・開発支援を行っています。

ヴィッツ(4440)IPO仮条件から公開価格の日程

| 想定価格 | 2,260円 |

| 仮条件 | 2,260円~2,650円 |

| 公開価格 | 3月28日 |

想定価格から試算される市場からの吸収金額は約9億円です。オーバーアロットメントを含めると約10.4億円になります。上場規模は小さくIPOでも特に人気の組込ソフトウェアになり初値2倍は確定か?と思っています。

思い出すのは昨年上場のイーソル(4420)ですよね。上場後右肩上がりになり調整するもいまだに公開価格を大きく超えて株価が推移しています。今回もセカンダリー狙いの投資家は多いのかもしれません。取引先にはイーソルと同じようにトヨタ自動車(7203)やアイシン精機(7259)の名前も出ています。

ヴィッツ(4440)IPOの幹事団詳細と会社データ

| 公募株数 | 340,000株 |

| 売出株数 | 60,000株 |

| 公開株式数 | 400,000株 |

| OA売出 | 60,000株 |

| 引受幹事 | 東海東京証券(主幹事) SBI証券 大和証券 SMBC日興証券 エース証券 安藤証券 |

東名(4439)に続いて連続主幹事の東海東京証券からの当選狙いになる銘柄です。株数は普通ですが、単価が高めに設定されているため20万円程度は利益が出るのではないかと考えています。もしくはそれ以上なのかもしれません。

結構強気で攻めてよいと思っていますが、いつものように初値が実力以上になると売られるパターンも考えられます。とにかく公募組は楽観視していてもよいでしょう。当選するのかは別ですが、東海東京証券主幹事は初値が高くなることが多いため期待感も出てきます。

会社設立は1997年6月11日、本社住所は名古屋市中区栄二丁目13番1号、社長は服部博行氏(52歳)です。従業員は135人、平均年齢35.01歳、平均勤続年数7.05年、平均年間給与約541万円です。連結従業員数は142人となっています。

ヴィッツ(4440)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社Office Hat | 420,000株 | 24.87% |

| 株式会社SNA | 380,000株 | 22.50% |

| アイシン精機株式会社 | 150,000株 | 8.88% |

| オークマ株式会社 | 150,000株 | 8.88% |

| 森川 聡久 | 125,000株 | 7.40% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である株式会社Office Hat、売出人である株式会社SNA、当社株主であるアイシン精機株式会社、オークマ株式会社、森川聡久、大西秀一及び武田英幸並びに当社新株予約権者である服部博行及び脇田周爾は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成31年10月4日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)等を行わない旨合意しております。

また、当社は主幹事会社に対し、ロックアップ期間中は主幹事会社の事前の書面による同意なしには、当社普通株式の発行、当社普通株式に転換若しくは交換される有価証券の発行または当社普通株式を取得若しくは受領する権利を付与された有価証券の発行(ただし、本募集、株式分割、ストック・オプションとしての新株予約権の発行及びオーバーアロットメントによる売出しに関連し、平成31年3月1日開催の当社取締役会において決議された主幹事会社を割当先とする第三者割当増資等を除く。)等を行わない旨合意しております。

ヴィッツIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 東海東京証券(主幹事) | 356,000株 |

| SBI証券 | 16,000株 |

| 大和証券 | 12,000株 |

| SMBC日興証券 | 8,000株 |

| エース証券 | 4,000株 |

| 安藤証券 | 4,000株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ヴィッツIPOの直感的初値予想

第一弾⇒ 4,000円~5,000円

※ファーストインプレッション

第二弾⇒ 6,100円

※仮条件発表後

ヴィッツIPOの初値予想

4,500円~6,000円

仮条件上限は想定発行価格から390円も上乗せされ人気ぶりが伺えます。組み込み製品のソフトウエア関連IPOは買い需要が多く今回も高い位置で株価形成となりそうです。業績は増収増益を今期も見込んでおり経常利益は20%上昇予定となっています。本決算は8月です。

配当が8円予定されていて、PERは22.51倍と類似企業比較では上値がありそうです。ベンチャーキャピタル出資がなく、IPO空白期間に突入することから初値2.3倍あたりの形成を予想、もしくは3倍まで届くか?抽選結果が楽しみです。

ヴィッツ(4440)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| ストックオプション設定なし | -株 発行価格-円 |

ロックアップは180日間(平成31年10月04日)、ロックアップ解除倍率の設定はありません。ストックオプションの株数残や発行価格は上記のようになります。株主名簿からベンチャーキャピタルによるファンド出資はありません。

時価総額は東証データの上場時発行済み株式数の1,807,000株から算出すると想定価格ベースで約40.8億円になります。

ヴィッツIPOは利益が大きく取れると思います。IPO地合いが戻り本来の相場が続いているため期待してよい銘柄でしょう。業績面でも新型自動車開発投資や自動運転実用化研究投資、IoTデバイス開発投資などが好調に推移しているそうです。

これから来るであろう技術革新に対応できるサービス提供を持っていると思われますが、顧客層も幅広く自動車、デジタル家電メーカ、産業機械メーカ、建設機械メーカなど様々な分野となり成長性もあるように感じています。

直近ではアイシン精機グループとパナソニックグループからの売上高が増加しており、両社とも自動車分野での売り上げになるそうです。自動車分野は全体売上の32.3%を占めるまで成長しています。今後も継続した成長となる気がしています。

![]() 主幹事や幹事を多数引受ける企業でIPO口座はまだ少ない穴場企業!

主幹事や幹事を多数引受ける企業でIPO口座はまだ少ない穴場企業!

⇒ 東海東京証券公式

タグ:IPO初値予想