日本ホスピスホールディングス上場とIPO初値予想【幹事配分や独自評価あり】

マザーズ市場に日本ホスピスホールディングス(7061)IPOが新規上場承認されました。主幹事は野村證券となり公開株数1,900,000株、オーバーアロットメント285,000株と株数がかなり多いIPOになっています。想定発行価格は780円のため上場による吸収額は約17億円です。

在宅ホスピス事業を行い末期がん患者と難病患者を対象としてサービスを提供しています。病院でもホスピス緩和ケアを導入している企業が増えていますが、同社では専門に行っているようです。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 3月28日 |

| BB期間 | 3月11日~3月15日 |

| 企業ホームページ | https://www.jhospice.co.jp/ja/index.html |

| 事業の内容 | 在宅ホスピス事業 |

【手取金の使途】

手取概算額246,160千円については、事業拡大のための運転資金として、施設開業又は増室に係る採用活動費、人件費、賃借料、及びその他諸経費に充当する予定です。具体的には、平成31年12月期に87,000千円、平成32年12月期に159,160千円の充当を予定しております。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

目次まとめ

日本ホスピスホールディングス(7061)IPOの業績と事業内容

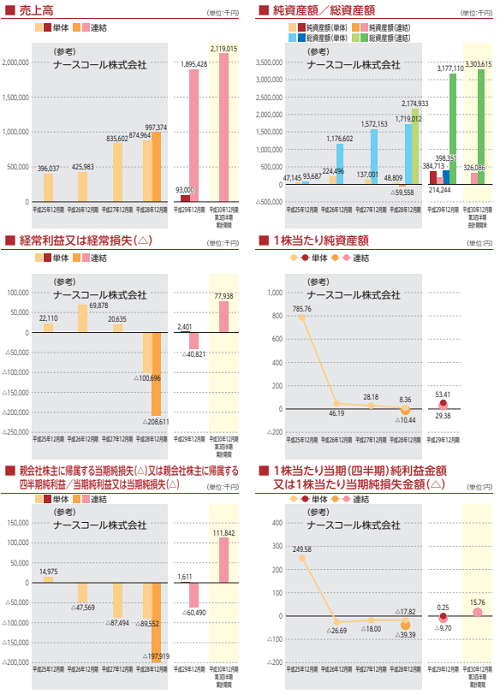

業績は拡大する見込みとなり、今期は黒字転換、そして来期は大幅な収益見込みとなっています。上場後に業績期待から買われるような数値がでているため割安であれば参戦してもよいでしょう。

同社グループは同社と連結子会社であるナースコール株式会社及びカイロス・アンド・カンパニー株式会社で構成されており、在宅ホスピスの研究と普及をミッションとして掲げ、「看取り」へ対応するケアを末期がん患者と難病患者を対象として提供しています。

家で自由に過ごしたいという希望、痛み苦しみを和らげて欲しいという希望の両方を叶えるためのケアサービスになります。看取りは、超高齢社会における重要課題の一つであり、年々増え続ける日本の死亡者数は、2039年には約167万人に達すると予測されています。

これは2017年の死亡者数と比較して約33万人も多く、この方々の「最期を迎える場所」が不足していることが大きな課題となっています。死亡原因別では悪性新生物(ガン)が長年に亘って増加し、現在年間約37万人がガンで亡くなっているそうです。また、現在厚生労働省が指定難病としている331疾患の患者は国内に約90万人です。

同社グループは、暮らしの場である「自宅」で療養し最期を迎えるために必要な「在宅ホスピス」を、ホスピス住宅の提供と在宅ホスピスサービスの提供の形で展開しています。平成29年12月期におけるグループ売上高の9割以上をホスピス住宅の提供により得ています。

ホスピス住宅の提供は、看護師・リハビリ療法士・介護士がチームを組んで施設ごとにケアサービスを行うことであり、在宅ホスピスサービスの提供は、訪問看護、看護小規模多機能型居宅介護、居宅介護支援事業所、訪問介護、通所介護、24時間定期巡回・随時対応型訪問看護介護等を組み合わせる形で行っており、いずれも「地域包括ケアシステム」の一翼としてケアサービスを行うことです。

高度な医療・急性期医療を担う医療機関の多くは、入院患者を在宅生活に復帰誘導する使命を課せられている一方で、病院における入院生活では、患者は少なからず制約を受けるため、自由度の高い自宅へと戻ることは多くの入院患者の望みでもあります。

しかしながら、現実には医療機能が脆弱で介護力のない自宅では家族の負担が大きく、また、痛みや苦しみを和らげてくれる緩和ケアも必要となります。従って、退院後も医療ケアを必要とする多くの患者には、24時間365日対応してくれる訪問看護が不可欠となっています。

同社グループは在宅ホスピスを提供することにより、訪問看護料、訪問介護料及びホスピス住宅に係る家賃収入等を得てています。訪問看護料は国民健康保険団体連合会、社会保険診療報酬支払基金より支払われる診療報酬及び利用者からの自己負担金で構成されており、訪問介護料は、国民健康保険団体連合会から支払われる介護保険料と利用者からの自己負担金で構成されています。

ホスピス住宅に係る家賃収入は、ホスピス住宅の入居に際して、入居者との間で賃貸借契約を締結しており、これに基づいて毎月の家賃等を収入として得ています。なお同社グループの主な収入は、医療保険と介護保険等による保険収入になります。

日本ホスピスホールディングス(7061)IPO仮条件から公開価格の日程

| 想定価格 | 780円 |

| 仮条件 | 840円~1,000円 |

| 公開価格 | 3月18日 |

想定価格から試算される市場からの吸収金額は約14.8億円です。オーバーアロットメントを含めると約17億円になります。株数が多く当選できそうな銘柄の登場となります。

これまで赤字続きで今期黒字化する予想のため参加スタンスは微妙ですが、高齢化社会を考えるとテーマで買われそうな気がしています。単価が低いため参加する方向で考えたいと思います。

日本ホスピスホールディングス(7061)IPOの幹事団詳細と会社データ

| 公募株数 | 350,000株 |

| 売出株数 | 1,550,000株 |

| 公開株式数 | 1,900,000株 |

| OA売出 | 285,000株 |

| 引受幹事 | 野村證券(主幹事) SBI証券 岡三証券 静岡ティーエム証券 岩井コスモ証券 エース証券 いちよし証券 松井証券 マネックス証券 |

当選は比較的簡単にできると考えられます。人気があれば積極的に申し込みを行いたいと考えていますが、現在のところは中立です。仮条件が発表された段階で参加スタンスをまとめたいと思います。

松井証券からの申し込みだと前受け金不要で抽選に参加できます。いちよし証券も前受け金不要ですが即時入金などがないため松井証券のほうがよさそうです。私は少し入金しているのでどちらでもよいですが、キャンセルのことを考えるとネット証券からの申し込みを優先します。

会社設立は2017年1月04日、本社住所は東京都千代田区丸の内三丁目3番1号、社長は高橋正氏(57歳)です。従業員数9人、平均年齢42.7歳、平均勤続年数0.84歳、平均年間給与約454万円です。連結従業員数は306人で臨時雇用者数が202人と人員は多いようです。

日本ホスピスホールディングス(7061)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| J-STAR二号投資事業有限責任組合 | 4,008,000株 | 48.62% |

| MIDWEST MINATO, L.P. | 1,497,000株 | 18.16% |

| Pacific Minato Ⅱ, L.P. | 1,389,000株 | 16.85% |

| 高橋 正 | 500,000株 | 6.07% |

| 加藤 晋一郎 | 300,000株 | 3.64% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人及び貸株人であるJ-STAR二号投資事業有限責任組合、MIDWEST MINATO, L.P.及びPacific Minato Ⅱ, L.P.は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年6月25日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等は除く。)は行わない旨合意しております。

当社の株主である高橋正、当社の新株予約権者である加藤晋一郎、稲津隆夫、笹本哲、宮地宗男、関洋晃、小笠原利枝及び本田凛太郎は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年6月25日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

日本ホスピスホールディングスIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村證券(主幹事) | 1,710,000株 |

| SBI証券 | 38,000株 |

| 岡三証券 | 38,000株 |

| 静岡ティーエム証券 | 19,000株 |

| 岩井コスモ証券 | 19,000株 |

| エース証券 | 19,000株 |

| いちよし証券 | 19,000株 |

| 松井証券 | 19,000株 |

| マネックス証券 | 19,000株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

日本ホスピスホールディングスIPOの直感的初値予想

第一弾⇒ 850円

※ファーストインプレッション

第二弾⇒ 870円

※仮条件発表後

日本ホスピスホールディングスIPOの初値予想

750円~900円

個人的には仮条件が引き上がるとは思ってもいませんでした。ファンド(VC)のために上場するようなものなので個人投資家が恩恵を受けるとは思えません。黒字化したばかりでまた赤字になる可能性はあると考えています。

公開価格割れしなければよいと思っている銘柄です。仮条件が引き上げられ参加する意欲が後退しています。高齢者や医療というくくりであれば多少買いが入ると思いますが、微妙だと思います。 触らぬ神に祟りなし?と言ったところでしょう。

日本ホスピスホールディングス(7061)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成31年1月1日~平成38年6月15日 | 200,000株 発行価格257円 |

| 平成30年6月14日~平成38年6月13日 | 100,000株 発行価格250円 |

| 平成33年1月1日~平成39年12月17日 | 440,000株 発行価格511円 |

| 平成31年12月15日~平成39年12月14日 | 410,000株 発行価格500円 |

ロックアップは90日間(平成31年6月25日)、ロックアップ解除の設定はありません。ストックオプションの株数残や発行価格は上記のようになります。300,000株が行使期限に入ります。

時価総額は東証データの上場時発行済み株式数の7,444,000株から算出すると想定価格ベースで約58億円になります。

2019年12月の連結決算による業績予想は売上が40%程度上昇するのではないかと指標が出ているようです。経常利益が3倍以上になっているため初値後は人気になるのかも?と期待感もあります。

IPO目線で考えればファンド売出し株になるためイメージは悪いですが、社会的テーマである高齢化を考えると17億円くらいはいけるんじゃね?と考えています。機関投資家がどのように考えるのか仮条件の数値を見てスタンスを考えたいと思います。

![]() 日本ホスピスホールディングスIPO幹事決定しました!⇒ 岩井コスモ証券

日本ホスピスホールディングスIPO幹事決定しました!⇒ 岩井コスモ証券

タグ:IPO初値予想