ベルトラ(7048)IPO新規上場 | 初値予想と幹事情報そして当選か?

ベルトラ(7048)IPOがマザーズに新規上場承認されました。野村證券主幹事で株数が多いため狙って当選できそうな銘柄が登場しました。株単価が低いため吸収額は想定発行価格算出で約12.9億円と通常サイズになります。引受幹事もネット申し込み可能となっています。

公開株数とオーバーアロットメントを含め3,588,000株もあるため期待できそうです。利益は少ないと思いますが、当選する喜びを味わえそうな銘柄ですね。1年を通すと株数が多く初値利益が出そうな銘柄が数銘柄出てくるので獲得のチャンスです!

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 12月25日 |

| BB期間 | 12月06日~12月12日 |

| 企業ホームページ | https://www.veltra.com/jp/ |

| 事業の内容 | 海外・国内の現地体験型オプショナルツアー専門のオンライン予約サイトの運営 |

【手取金の使途】

手取概算額489,800千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限155,001千円と合わせて、設備資金(基幹システムの開発・改良)に300,000千円、運転資金(プロモーション費用、人材採用・育成)に340,000千円充当する予定であります。具体的には、下記の通りであります。

①基幹システムの開発・改良

当社グループの提供するサービスは、インターネットを通じたオンラインでの販売が中心であります。技術革新が急速に進行し、市場規模も拡大しているインターネット市場においては、継続的なシステム開発・改良が必要不可欠であると認識しております。つきましては、当社グループが提供するサービスの利用拡大と、多くの旅行者及びツアー催行会社等のニーズに応えるため、当社運営サイトに係る開発及び改良のシステム投資資金として300,000千円(平成31年12月期100,000千円、平成32年12月期200,000千円)を充当する予定であります。②プロモーション費用

当社グループの提供するサービスの利用拡大並びに継続的な企業価値向上を遂げるためには、当社グループの認知度向上、信頼性及び信用力の向上が必要であると認識しております。そのための広告宣伝費として250,000千円(平成32年12月期150,000千円、平成33年12月期100,000千円)を充当する予定であります。③人材の採用・育成

当社グループが持続的な成長を遂げるためには、当社運営サイト及び当社システムの継続的な開発、並びに当社グループの提供するサービスの利用拡大のためのマーケティング活動、管理体制の更なる強化が重要な経営課題であると認識しております。上記の経営課題を克服するために、優秀な人材の獲得が必要であると考えており、採用費用も含めた人員採用に係る費用、社員教育への投資として90,000千円(平成31年12月期50,000千円、平成32年12月期40,000千円)を充当する予定であります。また、残額につきましては、事業展開に伴い将来的に必要となる運転資金に充当する方針でありますが、具体的内容、金額及び支払時期は確定しておりません。なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

ベルトラ(7048)IPOの業績と事業内容

業績は売上拡大中となっていますが、利益はそれほど出ていない感じがします。第27期と第28期の赤字がそう思わせるのかもしれません。ベンチャーキャピタルが筆頭株主なので戦略的に赤字を行い、黒字転換で上場させる感じでしょう。

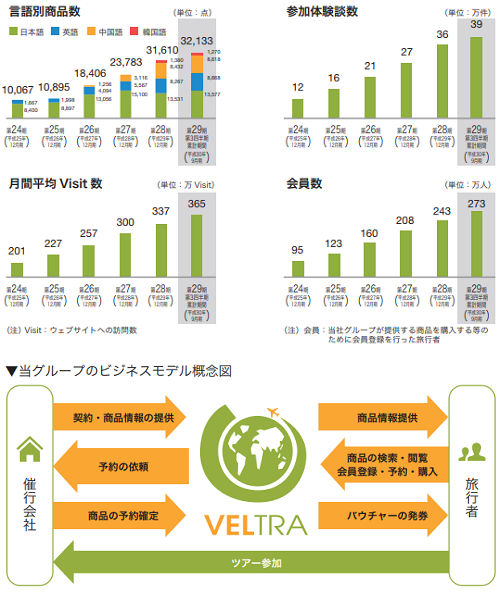

同社グループは同社と連結子会社8社により構成されて、国内及び世界145ヵ国の現地体験型オプショナルツアー専門のオンライン予約サイト「VELTRA(ベルトラ)」等を運営しています。

旅行者は、同社グループと契約した催行会社が提供する現地体験ツアーの商品情報を、「VELTRA」で検索・閲覧します。旅行者は、体験したい現地体験ツアーを見つけたら、VELTRAに会員情報を登録しその予約申し込みを行います。

その予約は同社グループ経由で催行会社に依頼され、予約確定後、バウチャー(予約券)を発券します。旅行者はこのバウチャーを提示することで現地体験ツアーに参加、終了後は体験談を投稿することができます。このような旅行における一連の体験をオンライン上で完結するサービスを特徴としています。

同社グループは、現地体験ツアーを専門に販売する日本最大級の旅行オンラインサービスを展開し、国内及び海外で現地体験ツアーを運営する現地の催行会社と直接契約を締結し受託販売を行います。

同社グループの主な収益源は、催行会社からの手数料収入であり、収入金額はツアー代金、手数料率及び当社グループが運営する予約サイトにて予約された予約数によって決まります。手数料率は、現地の催行会社と販売合意を締結する際に、相対で都度で決定しています。

申込数についてはウェブサイトへの訪問数に比例するそうです。ウェブサイトの知名度をあげるため、検索キーワード連動型広告などのリスティング広告による宣伝活動、Google等の検索エンジンの最適化、SNSによるコンテンツマーケティングを実施しています。

VELTRAは14,000種類以上の海外オプショナルツアーを予約できる現地ツアー専門サイトであり、観光ツアー、世界遺産観光、マリンスポーツ、ダイビング、ゴルフ、スパ・エステ、ディナークルーズ、ショーエンターテインメントなど海外現地で参加可能な幅広いジャンルが充実しているそうです。

ベルトラ(7048)IPO仮条件から公開価格の日程

| 想定価格 | 360円 |

| 仮条件 | 360円~384円 |

| 公開価格 | 12月13日 |

想定価格から試算される市場からの吸収金額は約11.2億円です。オーバーアロットメントを含めると約12.9億円になります。上場規模はそれほど大きくないため十分吸収可能です。

公開株式数はオーバーアロットメントを含め360万株弱もあるため当選は容易でしょう。松井証券で当選すれば初値売却でも手数料が無料になりそうです。10万円までの売却は手数料無料です。

購入手数料も無料で、売却も無料だと企業収益はないのでは?と思いますがルールなので仕方がありませんよね。参加しておきましょう。

ベルトラ(7048)IPOの幹事団詳細と会社データ

| 公募株数 | 1,500,000株 |

| 売出株数 | 1,620,000株 |

| 公開株式数 | 3,120,000株 |

| OA売出 | 468,000株 |

| 引受幹事 | 野村證券(主幹事) SMBC日興証券 SBI証券 みずほ証券 マネックス証券 松井証券 |

野村證券主幹事になり多分200株セット販売になるため、予想するよりも野村證券からの当選者は少ないかもしれません。店頭系からの申し込みも行いつつネット証券からも申し込む感じです。

マネックス証券と松井証券が31,200株づつ引き受けるようですから、申し込みを忘れずに行っておきたいと思います。松井証券は前受け金不要でIPOの抽選に参加できます。今からの口座開設でも抽選に参加できるでしょう。

会社設立は1991年11月13日、本社住所は東京都中央区八重洲1-6-6、社長は二木渉氏(47歳)です。従業員数142人(臨時雇用者43人)、平均年齢34.87歳、平均勤続年数2.82年、平均年間給与約545万円です。

ベルトラ(7048)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| Paxalan S.à r.l. | 9,810,000株 | 35.11% |

| 齊藤 精良 | 4,260,000株 | 15.25% |

| 株式会社プレンティー | 3,770,000株 | 13.49% |

| 永島 徹三 | 3,270,000株 | 11.70% |

| 二木 渉 | 2,130,000株 | 7.62% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人である齊藤精良及び当社株主である池田哲司、白石徹、野田泰司は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年3月24日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し等を除く。)を行わない旨合意しております。

また、売出人及び貸株人である株式会社プレンティ―並びに売出人である永島徹三及び当社株主であるPaxalan S.à r.l.、澁谷剛、SBI Ventures Two株式会社、マルタスインベストメント1号投資事業有限責任組合は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年3月24日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事を通して行う売却等を除く。)を行わない旨合意しております。

ベルトラIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村證券(主幹事) | 2,714,400株 |

| SMBC日興証券 | 124,800株 |

| SBI証券 | 124,800株 |

| みずほ証券 | 93,600株 |

| マネックス証券 | 31,200株 |

| 松井証券 | 31,200株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ベルトラIPOの直感的初値予想

第一弾⇒ 480円

※ファーストインプレッション

第二弾⇒ 780円

※仮条件発表後

ベルトラIPOの初値予想

800円~1,000円

ベルトラ(7048)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成31年12月29日~平成39年12月28日 | 1,128,700株 発行価格78円 |

| 平成31年3月01日~平成36年12月28日 | 156,000株 発行価格78円 |

| 平成31年12月29日~平成39年12月28日 | 24,600株 発行価格78円 |

| 平成32年6月01日~平成40年5月31日 | 20,000株 発行価格103円 |

ロックアップは90日間(平成31年3月24日)、ロックアップ解除倍率は売出人やVCに対して1.5倍となります。ストックオプションの株数残や発行価格は上記のようになります。行使期限に入るストックオプションはありません。

時価総額は東証データの上場時発行済み株式数の28,110,000株から算出すると想定価格ベースで約101.2億円になります。

公開株数が多くなっているため複数株をGETしなければまとまった利益にはありません。ただ、普段IPOに当選できない方は全力で申し込みをすると当選するかもしれません。私は何も考えずに全力申し込みをします。

今回の上場ラッシュでは、株数が多い銘柄を中心に申し込みを行いたいと思います。株数が少ない銘柄は主幹事を中心に申し込みをし、当選確率が低い幹事はスルー予定です。

資金が余っていれば申し込みますが、資金が完全に枯渇しそうです。12月17日上場のツクイスタッフから資金が大量に必要になるためキャッシュポジションを高めておきましょう!

![]() ベルトラ(7048)幹事も完全抽選で当選期待です⇒ マネックス証券

ベルトラ(7048)幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想