ワールド(3612)IPO新規上場 | 初値予想と幹事情報

ワールド(3612)IPOが新規上場承認されました。上場市場は現在未定ですが、東証1部になる可能性が強い銘柄になります。主幹事は野村証券が引き受けており、公開株式16,683,000株、オーバーアロットメント1,809,000株と公開株数がかなり多い案件となります。

上場による市場からの吸収は約671.3億円にもなるため当選しやすいIPOになります。配当は47円出るようですが想定ベース算出で利回り1.29%にしかなりません。ちなみに株主優待の設定もありません。バロックジャパンリミテッド(3548)のようなパターンになるかもしれませんね。

| 業 種 | 繊維製品 |

| 上場市場 | 東証1部又は2部 |

| 公開予定 | 9月28日 |

| BB期間 | 9月11日~9月14日 |

| 企業ホームページ | http://corp.world.co.jp/ |

| 事業の内容 | 婦人・紳士・子供服等の企画販売等 |

【手取金の使途】

差引手取概算額35,138百万円については、前記「1 新規発行株式」の(注)3.に記載の海外募集の差引手取概算額15,922百万円及び前記「1 新規発行株式」の(注)7.に記載の本件第三者割当の手取概算額上限6,238百万円と合わせて、そのうち4,002百万円を2018年9月28日に、6,208百万円を2018年12月末までに、それぞれ優先株式の取得費用に充当する予定であります。

また、残額については、今後3年程度で、システム投資に10,083百万円、保証金流動化の終了に伴う建物賃貸人への保証金の差入れに3,392百万円、プリンシパルインベストメントとして当社が直接投資する戦略投資に10,000百万円、当社グループにおいて事業投資を行う株式会社W&Dインベストメントデザインの出資枠に10,000百万円をそれぞれ充当し、また2019年3月期に短期借入金の返済に13,614百万円を充当することを予定しております。

目次まとめ

ワールド(3612)IPOの業績と事業内容

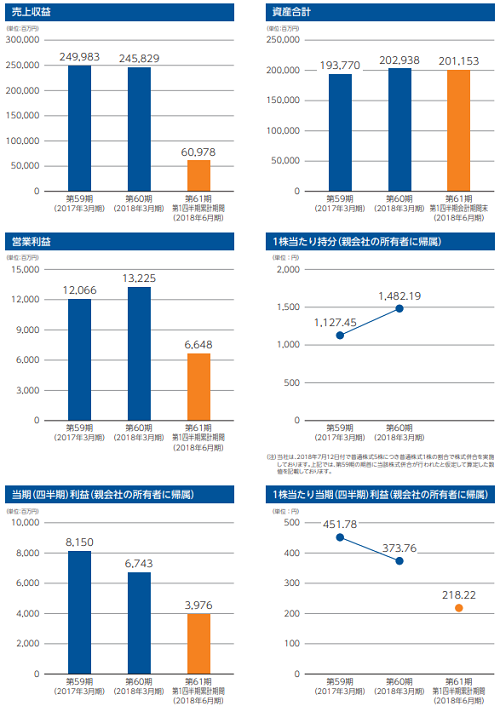

ワールド傘下に様々な企業があり、事業は「ブランド事業」、「投資事業」、「デジタル事業」、「プラットフォーム事業」に分かれるようです。また同社と子会社41社と持分法適用関連会社4社で構成されています。業績は横ばいのようです。

事業詳細は国内外にて婦人、紳士及び子供衣料品並びに服飾雑貨の販売を営むブランド事業、同社グループからの直接及びファンドを活用した間接での投資・売却等によるグループの事業ポートフォリオ全体の最適化を目指す投資事業、

ファッションに特化したECモール事業及び他社EC事業や情報・物流システムの業務受託等のデジタルソリューションの提案・実行を行うデジタル事業、さらに衣料品並びに服飾雑貨等の生産・調達・貿易や什器製造販売を通じた空間創造支援等のプラットフォーム事業を行っています。

ブランド事業では、国内アパレルブランドとして、ミドルアッパー業態とミドルロワー業態を中核にルームウェア、肌着等のインティメイトなども手掛けています。さらに株式会社ワールドアンバーは卸業態を運営しているそうです。

自社プラットフォームを活用して調達した商品を直営店舗、EC販路及び専門店を通じて主に国内市場で販売しています。また、株式会社ワールドフランチャイズシステムズは、株式会社アルカスインターナショナルのフランチャイズ事業を展開しています。

海外においては、アジアを中心に独資若しくは合弁で一国一法人を原則に展開しており、日本のブランド事業会社から輸入、若しくは現地で独立して企画、調達した衣料品並びに服飾雑貨、生活雑貨等を現地で独立して販売しています。

投資事業ではポートフォリオマネジメントとして、子会社の株式を直接(間接)に所有して経営指導等を行っているほか、子会社で中間持株会社である株式会社ワールドインベストメントネットワークと連携して自社グループの事業ポートフォリオの最適化を行っています。

バリューアップ事業では、開発・改革事業の収益モデル構築や、「選択と集中」の徹底のために株式会社ワールドインベストメントネットワーク又はその傘下の孫会社の下に移して管理支援を行っています。

M&A事業では、同社及び株式会社ワールドインベストメントネットワークによる従来型のアパレル以外の領域の事業ポートフォリオの最適化を目的とした「プリンシパル」投資と、株式会社W&Dインベストメントデザインによるアパレル領域での事業の再生や成長の支援、事業承継を目的とした「ファンド」投資に取り組んでいます。

ワールド(3612)IPO仮条件から公開価格の日程

| 想定価格 | 3,630円 |

| 仮条件 | 2,900円~3,200円 |

| 公開価格 | 9月18日 |

想定価格から試算される市場からの吸収金額は約605.6億円です。オーバーアロットメントを含めると約671.3億円になります。発行済み株式にはA種優先株式も8,119,600株あるようです。

業績は売上横ばいとなり営業利益は伸びていて、四半期利益は下げているようです。またグローバルオファリングとなるため海外募集も行われます。

ワールド(3612)IPOの幹事団詳細と会社データ

| 公募株数 | 14,850,000株 (国内10,227,000株、海外4,623,000株) |

| 売出株数 | 1,833,000株 |

| 公開株式数 | 16,683,000株 |

| OA売出 | 1,809,000株 |

| 引受幹事 | 野村證券(主幹事) SMBC日興証券 三菱UFJモルガン・スタンレー証券 auカブコム証券 みずほ証券 SBI証券 |

公開株数が多く少し心配になるIPOだと直感的に思いました。しかも再上場案件になるため東証1部への直接上場と考えてもイメージは良くない気がします。想定発行価格も高いことから個人投資家は不参加予定の方も多そうです。

幹事構成的には店頭系の企業が中心となっていることから、上場を成功させようとする姿勢が伺えます。ネット証券では国内最大規模のSBI証券が幹事入りとなっています。auカブコム証券は三菱UFJモルガン・スタンレー証券からの委託販売が行われると思います。

auカブコム証券は後期型抽選になるため、IPO初心者の方は注意してください。抽選に参加するためには2回申し込みが必要になります。後期型抽選は下記記事でまとめているので参考にしてください。

会社設立は1985年4月01日、本社は兵庫県神戸市中央区港島中町六丁目8番1、社長は上山健二氏(53歳)です。

従業員数197人で平均年齢46.4歳、平均勤続年数19年、平均年間給与約634万円となります。連結従業員数は11,174人となり臨時従業員数は2,644人です。

ワールド(3612)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| USDコーポレート・メザニン2号投資事業有限責任組合 | 8,119,600株 | 29.46% |

| 寺井 秀藏 | 2,712,254株 | 9.84% |

| 小泉 敬三 | 2,386,674株 | 8.66% |

| 畑崎 重雄 | 2,046,747株 | 7.43% |

| 合同会社ケイ・エム興産 | 1,000,000株 | 3.63% |

※上位株主の状況、社長の上山健二氏は上から10番目644,505株(保有率2.34%)になります

【ロックアップ情報】

グローバル・オファリングに関連して、売出人である寺井秀藏、小泉敬三、畑崎重雄及び栗山文宏、貸株人である合同会社ワイ・アール興産及び合同会社イー・エイチ興産並びに当社株主である合同会社ケイ・エム興産、合同会社エイ・ティ興産、ワールドグループ従業員持株会、上山健二、中田雄一、谷村耕一、浦野隆司、田口敬二郎、福井淳、高月禎一、伊賀裕恭、飯田恭一、鈴木信輝、中林恵一、坂根義男、畑崎充義、八木恵美子、阪本敏之、松沢直輝、藤原義彦、松原正幸、西川信一、中嶋築人、小堺利幸、内山誠一、丸山紀之、大峯伊索、田所裕一、長元明、黒田正徳、渡邊智則、水口清貴、永島竜郎、山根克彦、林知彦、中尾拓也、岩切徳人、池上貴尉、丹生博之、宮崎広臣、福岡孝和及び大野陽一郎は、グローバル・コーディネーターに対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後180日目の2019年3月26日(当日を含む。)までの期間(以下「ロックアップ期間」という。)中、グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式の譲渡又は処分等(ただし、引受人の買取引受けによる国内売出し及び貸株人がオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等を除く。)を行わない旨を約束する書面を2018年9月18日付で差し入れる予定であります。

ワールドIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村證券(主幹事) | 8,442,100株 |

| SMBC日興証券 | 1,447,200株 |

| 三菱UFJモルガン・スタンレー証券 | 1,447,200株 |

| みずほ証券 | 627,100株 |

| SBI証券 | 96,400株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ワールドIPOの直感的初値予想

第一弾⇒ 3,500円

※ファーストインプレッション

第二弾⇒ 3,000円

※仮条件発表後

ワールドIPOの大手初値予想

3,730円~4,000円

その後、3,200円~3,600円

ワールド(3612)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2020年7月01日~2022年6月30日 | 448,375株 発行価格30円 |

| 2020年7月01日~2022年6月30日 | 77,250株 発行価格30円 |

ロックアップは180日間(平成2019年3月26日)、ロックアップ解除倍率の記載は目論見にありません。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の44,319,565株から算出すると想定価格ベースで約1608.8億円になります。A種優先株式が8,119,600株あることから計算に含めています。

ワールドの知名度は大きいと思いますが、再上場案件であり株単価も高いことからそれほど人気とはならない気がします。また、業種的なことも不人気につながると思います。仮条件範囲が株価を左右するポイントとなるため、しっかり確認をしておきたいと思います。

東証1部上場と考えると初値後に購入してもそれほど株価に差がないと思います。類似企業ではアダストリア(2685)やパルグループホールディングス(2726)あたりが参考になりそうです。

![]() ワールド(3612)幹事引受け企業⇒ SMBC日興証券

ワールド(3612)幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想