ブロードバンドセキュリティ(4398)IPO新規上場 | 初値予想と幹事情報

ブロードバンドセキュリティ(4398)IPOが新規上場承認されました。上場市場はJASDAQスタンダードになり、主幹事はみずほ証券となります。公開株数700,000株、オーバーアロットメント105,000株となり株数は若干多めとなっています。上場規模はOAを含め約6.4億円と小さく人気となりそうです。

事業は、「セキュリティ監査・コンサルティングサービス」「脆弱性診断サービス」「情報漏洩IT対策サービス」に分かれさらに細分化されています。主力事業は情報漏洩IT対策サービスになり、取引先は大企業を中心とした民間企業や官公庁となっています。

| 業 種 | 情報・通信業 |

| 上場市場 | JASDAQスタンダード |

| 公開予定 | 9月26日 |

| BB期間 | 9月05日~9月11日 |

| 企業ホームページ | https://www.bbsec.co.jp/ |

| 事業の内容 | セキュリティ監査・コンサルティングサービス、脆弱性診断サービス、情報漏洩IT対策サービス(マネージドサービス、セキュアメールサービス、マルウェア検知サービス、フォレンジックサービス他) |

【手取金の使途】

手取概算額287,400千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限77,280千円と合わせた、手取概算額合計上限364,680千円について、①人材の採用・育成等に係る採用・教育費、及び人件費、②業務効率化のためのシステム開発等の費用に充当する予定であります。具体的には以下に充当する予定です。

①当社が提供している脆弱性診断サービスの診断エンジニアの採用・育成、並びにPCI DSSフォレンジック(クレジット取引に係るインシデント対応)のための解析エンジニアの採用・育成等にかかる採用・教育費、及び人員増による人件費として194,400千円

②脆弱性診断サービス業務のAI導入による自動化の推進、及びメールサービス再構築の第2フェーズのシステム等の開発費用として130,000千円

上記以外の残額は、PCIフォレンジックのためのLabの開設や、将来におけるサービスの開発に係る資金や調査費用、並びに成長に寄与する投資等に充当する方針であります。ただし、当該内容については、上記①②に係る事項の他には、現時点では具体化している事項はありません。なお、上記調達資金については、具体的な充当時期までは、安全性の高い金融商品等で運用する予定であります。

目次まとめ

ブロードバンドセキュリティ(4398)IPOの業績と事業内容

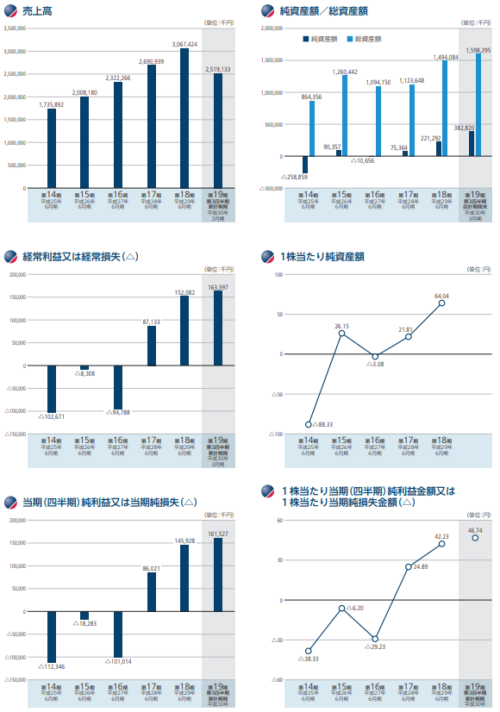

業績は拡大傾向にあり上場タイミングに問題はなさそうです。事業もIPO向きとなり、吸収金額も低いことから人気となりそうです。同社は、企業における情報漏洩の予防や防止、セキュリティ機器の24時間365日体制での遠隔監視、未知のマルウエア検知によるネットワーク遮断等により、情報漏洩リスクから企業を守ることを目的としたセキュリティサービスを行っています。営業形態としては直販及び代理店(パートナー)経由の2つの形態に分かれています。

情報漏洩IT対策サービスのうちセキュリティ機器マネージドサービスにおいては、顧客に対してセキュリティ機器を販売し、当該機器をメーカから仕入れています。

また、セキュアメールサービスやマルウエア検知サービスにおいては、海外のセキュリティソフト会社からライセンスの提供を受けているそうです。脆弱性診断サービスでは、スマートフォン向け脆弱性診断の一部を外注することもあるようです。

セキュリティ監査・コンサルティングサービスでは、クレジットカード業界におけるグローバルセキュリティ基準であるPCI DSSの監査資格を法人として保有しており、クレジットカードデータを取り扱っている企業に対して、セキュリティ監査を実施している特徴があります。

脆弱性診断サービスでは、企業のWebサイトなどインターネット上に公開されているすべてのWebページに対し、同社エンジニアが外部からの侵入や、内容の書き換えが可能かどうか擬似攻撃をかけることで、Webサイトの安全性を診断するサービスを提供しています。

情報漏洩IT対策サービスでは、自社サーバ群や独自に開発したソフトウエアなどを使用し、企業の情報漏洩対策(予防、監視、発見、遮断等)のためのサービスを提供しています。似たような内容が多く困惑しますが、官公庁などのセキュリティーも代理店を通して引受けていることから、上場による横展開ができれば収益に大きく結びつきそうです。

ブロードバンドセキュリティ(4398)IPO仮条件から公開価格の日程

| 想定価格 | 800円 |

| 仮条件 | 690円~750円 |

| 公開価格 | 9月12日 |

想定価格から試算される市場からの吸収金額は約5.6億円です。オーバーアロットメントを含めると約6.4億円になります。上場規模が小さく需給は良さそうなので積極的に参加して良さそうです!

セキュリティを扱うIPOは人気があり、同社の場合は1枚あたりの単価が低いため特に買い需要が多そうです。業績も拡大傾向にあることから初値は高いでしょう。

ブロードバンドセキュリティ(4398)IPOの幹事団詳細と会社データ

| 公募株数 | 400,000株 |

| 売出株数 | 300,000株 |

| 公開株式数 | 700,000株 |

| OA売出 | 105,000株 |

| 引受幹事 | みずほ証券(主幹事) SBI証券 |

みずほ証券が主幹事となりますが、その他の引受幹事がSBI証券1社となっています。どちらも申し込みをしておきましょう。資金も重複して構わない企業のため、他の銘柄も合わせて申し込みが出来ます。

SBI証券はIPOチャレンジポイント狙いも含めて申込をしておきましょう。先日ポイントが大量に配布されていたので少し増えましたが、ポイントの価値が下がりそうなので何となく微妙なサービスだったと思います。

会社設立は2000年11月30日、本社は東京都新宿区西新宿八丁目5番1号となり、社長は持塚朗氏(57歳)です。

従業員数は183人(臨時雇用者39人)、平均勤続年数5.69年、平均年間給与約658万円です。

ブロードバンドセキュリティ(4398)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| SBIインキュベーション株式会社 | 1,741,000株 | 48.36% |

| SBI FinTech Solutions株式会社 | 964,000株 | 26.78% |

| 持塚 朗 | 406,154株 | 11.28% |

| 三井物産セキュアディレクション株式会社 | 100,000株 | 2.78% |

| 高久 勉 | 80,000株 | 2.22% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である持塚朗並びに当社株主である安藤一憲、滝澤貴志、田仲克己及び雲野康成は、主幹事会社に対し、元引受契約締結日から上場(売買開始日)日(当日を含む。)後90日目の平成30年12月24日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)等は行わない旨合意しております。

また、売出人であるSBIインキュベーション株式会社並びに当社株主であるSBI FinTech Solutions株式会社は、主幹事会社に対し、ロックアップ期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

ブロードバンドセキュリティIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| みずほ(主幹事) | 490,000株 |

| SBI証券 | 210,000株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ブロードバンドセキュリティIPOの直感的初値予想

第一弾⇒ 1,700円

※ファーストインプレッション

第二弾⇒ 1,700円

※仮条件発表後

ブロードバンドセキュリティIPOの大手初値予想

1,650円~1,950円

その後、1,500円~1,750円

ブロードバンドセキュリティ(4398)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成30年4月15日~平成38年3月31日 | 144,000株 発行価格800円 |

ロックアップは90日間(平成30年12月24日)となり、売出人のSBIインキュベーションと株主のSBI FinTech Solutionsにはロック解除倍率1.5倍が適用されます。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の3,855,730株から算出すると想定価格ベースで約30.8億円になります。

ブロードバンドセキュリティは親会社がSBIホールディングス(8473)になるため公開価格割れになることはないでしょう。上場規模も小さいことから大きな買いを集めるはずです。上場市場はJASDAQスタンダードとなっており比較的安定した株価となりそうです。JASDAQ指数が下げ気味ですが、上場のころには改善できていることを願います。

ブロードバンドセキュリティが当選しました

ブロードバンドセキュリティが当選したので初値売却しています。数日間は持っていたいと考えていたので同時に初値買いも行ってみました。結果はセカンダリーで負けただけです(笑)と言うことで薄利で終わりました。

初値後に上に抜けると思ったらだめだったのでぶり投げました。翌日から急上昇となり心に傷が残りましたが、戦歴だけ残すことができています。セカンダリーは難しいですね~

タグ:IPO初値予想