ライトアップ(6580)IPO新規上場 | 初値予想と幹事情報

ライトアップ(6580)IPOが新規上場承認されました。主幹事がSBI証券となっているため話題の銘柄になりそうです。IPOチャレンジポイントの存在もその一つでしょう。事業はコンサルティングや研修サービスの提供、ITツール等の商材の卸売、Webコンテンツ制作となっており投資家の興味を引く事業を行っています。

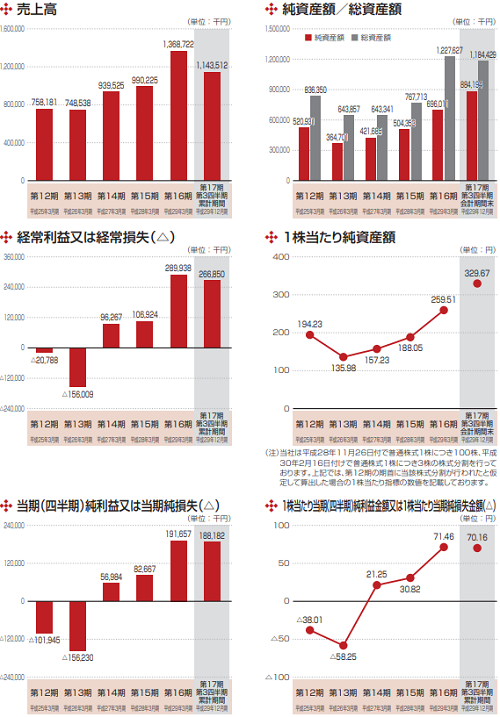

公開株数は少し多く710,000株、オーバーアロットメント71,000株となり市場からの吸収額は約20.1億円と少しボリュームがあります。業績は増収増益となっているため下値不安はなく期待感のほうが先行しているように思います。クラウドソリューション事業とコンテンツ事業がありメイン収益はクラウドソリューション事業となっています。人気になりそうですが、株数が多いため初値2倍越えになるのか微妙?といった印象を受けました。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 6月22日 |

| BB期間 | 6月06日~6月12日 |

| 企業ホームページ | https://www.writeup.jp/ |

| 事業の内容 | コンサルティング・研修サービスの提供、ITツール等の商材の卸売、Webコンテンツ制作 |

【手取金の使途】

手取概算額347,660千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限167,872千円とあわせた、手取概算額合計上限515,532千円を、①システム投資費用、②人員の増員及び採用関連費用、③本社の移転・拡充費用に充当する予定であり、その具体的な内容は以下の通りであります。

①「経営課題解決エンジン」(Jエンジン)の利用者の利便性向上や機能拡充のための投資費用として208,000千円(平成31年3月期に84,000千円、平成32年3月期に84,000千円、平成33年3月期以降に40,000千円)、「共同仕入(開発)ネットワーク」(JDネット)のCS向上のためのユーザーインターフェース改修やパートナー向けの新規商材の開発投資費用として25,000千円及び社内の基幹システム整備・情報セキュリティ強化のための投資費用として30,000千円(平成33年3月期以降)に充当する予定であります。

②事業拡大に伴う管理部門や営業部門の増員のための費用として152,532千円に充当する予定であります。

③上記の人員の採用を実施した場合、現在の本社において人員の収容が困難となることから、本社の移転又は拡充を予定しており、平成32年3月期において100,000千円を移転に係る費用や敷金に充当する予定であります。

目次まとめ

ライトアップ(6580)IPOの業績と事業内容

業績は順調に推移していて第13期の赤字から黒字転換後は順調に拡大しています。業績推移から問題はないため安心できそうです。中小企業向けの経営改善サービスとして「経営課題解決エンジン」(Jエンジン)を開発し年間で1,517社に対してコンサルティングおよび企業内研修等を提供し、登録会員はWeb経由累計1万2,650社、勉強会経由累計4万2,533社となっています。

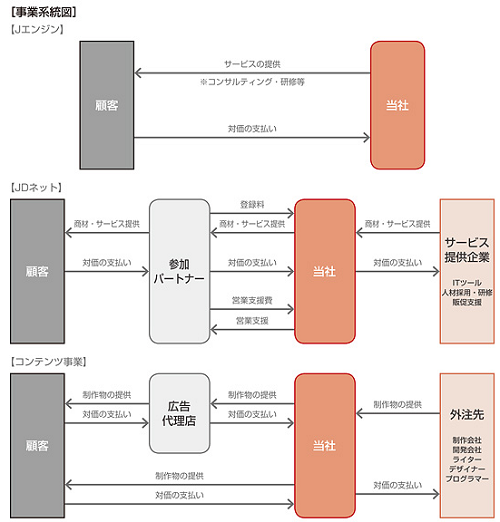

Web上では会員に経営課題解決エンジン機能を無料で提供していて、会員企業が抱える様々な経営課題を入力することで「業務のIT化」「人材の採用・研修」「営業支援・販促ツール」「資金手段(士業活用)」の4領域にフォーカスした商材・サービスが提案され詳細情報を請求する流れになります。

無料サービスから有料サービスに分かれており、経営コンサルティングサービスの標準的な提供価格は2ヶ月間~3ヶ月間でおよそ30万円となるそうです。結構長いスパンでサービスを受けることができ取引先にとっても安い価格なのではないでしょうか。

もう一つが、共同仕入れネットワークを介したIT商材の仕入・開発サービス(JDネット)です。全国の中小企業累計808社が参加する「共同仕入(開発)ネットワーク」(JDネット)にて、中小企業向けの経営支援サービスを運営し、効率的に仕入及び販売を行っています。各種経営支援サービスの販売権提供や営業支援サービス、各種商材販売に係る販売マージン等に特徴がありすべて有料のサービスになります。

なんか難しい話となっていますが、平たく言えばJDネットに参加すれば、ライトアップの商材などを自社で販売できるという話です。JDネットに参加するには初期登録料として50万円がかかるようです。SEO対策ツールやMG研修、MGオンライン(人材支援)等があるようです。

コンテンツ事業では、顧客企業が抱えるマーケティング課題の解決を事業主眼とし、課題解決のためのWeb施策を受託にて企画・提供しています。顧客は直接取引や広告代理店を介した間接取引である大手・中堅企業になり、収益の安定性を確保しているそうです。サービスとしてはメールマーケティング支援、ソーシャルメディア活性支援、コンテンツ制作等があります。

中小企業だとなかなか自社でWEB運営を行うのは難しいですから必要とする企業も多いことが予想されます。またSNSなども取り組まなければ今後は生きていけない市場がたくさんあるため必要な企業でしょう。類似企業も多そうですから今回の上場により市場拡大を狙っているのだと思われます。

ライトアップ(6580)IPO仮条件から公開価格の日程

| 想定価格 | 2,570円 |

| 仮条件 | 2,660円~2,820円 |

| 公開価格 | 6月13日 |

想定価格から試算される市場からの吸収金額は約18.2億円です。

オーバーアロットメントを含めると約20.1億円になります。上場規模が少し大きめのサイズなので気になりますが、直近売上約13.7億円の売上に対して利益が1.9億円は業界として微妙でしょうか。ただ取引先が中小・零細企業となっているためそれなりの利益が上がっているようにも思えます。

一見微妙そうなIPOでも初値がかなり高くなることもあるため情報を集めてIPOに参加したいと考えています。

ライトアップ(6580)IPOの幹事団詳細と会社データ

| 公募株数 | 150,000株 |

| 売出株数 | 560,000株 |

| 公開株式数 | 710,000株 |

| OA売出 | 71,000株 |

| 引受幹事 | SBI証券(主幹事) SMBC日興証券 藍澤證券 エース証券 水戸証券 岩井コスモ証券 東洋証券 松井証券 マネックス証券 |

株数がある程度あるためSBI証券以外でも当選できそうですが、狙うならSBI証券でしょう。藍澤證券やエース証券、水戸証券の店頭口座を持っている方は配分期待がありそうですね。私は口座自体ありません。

松井証券が幹事入りしているので申し込み忘れの無いようにしましょう。「後期型IPO申込」は2回目の申込みを忘れるか方が多いようです。岩井コスモ証券も後期型IPO申込なので忘れますよね。

会社設立は2002年4月で本社は東京都渋谷区二丁目にあります。社長は白石崇氏になり、日本電信電話やNTTぷらら、サイバーエージェントなどを経てライトアップ設立となります。

従業員数は78人(臨時雇用者15人)、平均年齢31.2歳、平均勤続年数4.4年、平均年間給与435万円となります。

ライトアップ(6580)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 白石 崇 | 1,363,800株 | 50.32% |

| 株式会社オプトホールディング | 1,072,800株 | 39.58% |

| ライトアップ従業員持株会 | 57,000株 | 2.10% |

| SBIベンチャー企業成長支援3号投資事業有限責任組合 | 47,700株 | 1.76% |

| SBIベンチャー企業成長支援4号投資事業有限責任組合 | 34,500株 | 1.27% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である白石崇、当社株主である村越亨、佐藤寛信及び加藤義夫は主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年9月19日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)等は行わない旨合意しております。

また、売出人である株式会社オプトホールディング、並びに当社株主であるSBIベンチャー企業成長支援3号投資事業有限責任組合、SBIベンチャー企業成長支援4号投資事業有限責任組合、三菱UFJキャピタル2号投資事業有限責任組合、SBIアドバンスト・テクノロジー1号投資事業有限責任組合、SBIベンチャー企業成長支援2号投資事業有限責任組合及びSBIベンチャー企業成長支援投資事業有限責任組合は主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年9月19日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

ライトアップIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| SBI証券(主幹事) | 603,400株 |

| SMBC日興証券 | 35,500株 |

| 藍澤證券 | 14,200株 |

| エース証券 | 14,200株 |

| 水戸証券 | 14,200株 |

| 岩井コスモ証券 | 10,700株 |

| 東洋証券 | 7,100株 |

| 松井証券 | 7,100株 |

| マネックス証券 | 7,100株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ライトアップIPOの直感的初値予想

第一弾⇒ 4,000円

※ファーストインプレッション

第二弾⇒ 4,200円

※仮条件発表後

ライトアップIPOの大手初値予想

初値予想3,500円~4,000円

その後、初値予想3,700円~4,200円

ライトアップ(6580)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成30年6月30日~平成38年6月28日 | 9,400株 発行価格1,000円 |

ロックアップは90日間(平成30年9月19日)で売出人とベンチャーキャピタル等に対しロックアップ解除が1.5倍となっています。

ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の2,832,000株から算出すると想定価格ベースで約72.8億円になります。

IPO市場では好まれる銘柄なので初値利益はでると予想できますが、初値2倍に届くのか今の市場だと微妙ですね。多分メルカリ上場が大きく市場をにぎわせてくれるはずなので、最大で初値2.3倍になるか?と最終的にはなりそうな気がします。上場規模があと5億円少なければIPOチャレンジポイントをつぎ込みますが、エヌリンクスと比べてどうなんでしょうね。大手予想待ちですね!

![]() ライトアップ(6580)主幹事決定!複数株配分もあり得る⇒ SBI証券

ライトアップ(6580)主幹事決定!複数株配分もあり得る⇒ SBI証券

タグ:IPO初値予想