【評価】yutori(5892)IPOの上場と初値予想!

yutori[ゆとり]のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事は大和証券が引受けます。

上場規模は約16.5億円で公開株数570,000株、オーバーアロットメント85,500株です。想定発行価格は2,510円になっています。

| 業 種 | 小売業 |

| 上場市場 | グロース市場 |

| 上場日 | 12月27日 |

| BB期間 | 12月12日~12月18日 |

| 企業ホームページ | https://yutori.tokyo/ |

| 事業内容 | 衣料品及び雑貨等の企画並びにそれらの小売・卸売事業 |

目次まとめ

yutori(5892)IPOの業績と事業内容

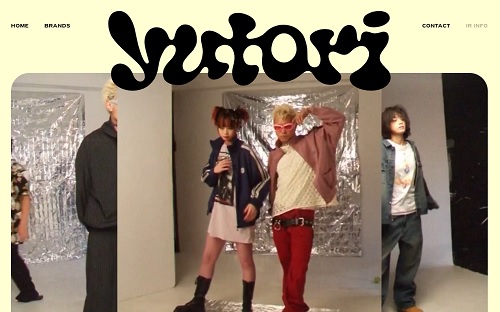

同社の事業はZ世代(1997年から2009年に生まれた世代)を対象としたストリートファッションブランドを発端としています。

その後はストリートブランドに限らないファッションカテゴリーにおいて、アパレル商材の企画及び販売により規模を拡大しています。

新規ブランドの立ち上げのほか第5期には、M&Aにより「F-LAGSTUF-F(フラグスタフ)」、「Younger Song(ヤンガーソング)」、「Wudge Boy(ワッジボーイ)」などのブランドを取得しブランド展開戦略の多様化を図っいます。

販売は複数のブランドを取り扱うプラットフォーム型の自社ECサイト「YZ Store」、ZOZOの運営する「ZOZOTOWN」での販売、POPUPやオフライン店舗での販売、そして国内外のセレクトショップへの卸販売が中心となっています。

yutori(5892)IPO仮条件と公開価格の日程

| 想定価格 | 2,510円 |

| 仮条件 | 2,420円~2,520円 |

| 公開価格 | 12月19日 |

想定発行価格から試算される市場からの吸収金額は約14.3億円です。オーバーアロットメントを含めると約16.5億円になります。

親会社がZOZOでインフルエンサーを活用したマーケティング手法を用い販売網を広げている企業です。人気があるかもしれませんね。

yutori(5892)IPOの幹事団詳細と会社データ

| 公募株数 | 85,000株 |

| 売出株数 | 485,000株 |

| 公開株式数 | 570,000株 |

| OA売出 | 85,500株 |

| 引受幹事 | 大和証券(主幹事) SMBC日興証券 SBI証券 楽天証券 岡三証券 松井証券 マネックス証券 極東証券 |

| 委託見込 | 大和コネクト証券 岡三オンライン |

とりあえずIPO抽選には参加しておきます。当選した後にどうするのか考えたいと思います!今年の12月ラッシュはIPOの数が少ないみたいですね。

yutoriの会社設立は2018年4月04日、本社住所は東京都世田谷区北沢二丁目5番2号、社長は片石貴展氏(29歳)です。※2023年11月25日時点

従業員数は43人(臨時雇用者50人)、平均年齢27.1歳、平均勤続年数2.4年、平均年間給与約365万円です。上場企業でもアパレルは給与が低いみたいですね。

yutori(5892)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社ZOZO | 755,100株 | 46.63% |

| 片石 貴展 | 515,300株 | 31.82% |

| 株式会社pool | 148,100株 | 9.15% |

| 瀬之口 和磨 | 116,600株 | 7.20% |

| 佐藤 祐介 | 11,300株 | 0.70% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間でロックアップ解除倍率設定はありません。ZOZOの売出株が多い案件になります。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 524,500株 | 92.02% |

| SMBC日興証券 | 11,400株 | 2.00% |

| SBI証券 | 11,400株 | 2.00% |

| 楽天証券 | 5,700株 | 1.00% |

| 岡三証券 | 5,700株 | 1.00% |

| 松井証券 | 5,700株 | 1.00% |

| マネックス証券 | 2,800株 | 0.49% |

| 極東証券 | 2,800株 | 0.49% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,600円~3,000円

※ファーストインプレッション

第二弾⇒ 2,600円~2,800円

※仮条件発表後

初値予想と市場コンセサンス

yutoriの初値予想をリサーチして記載します。

初値予想2,500円~3,000円

修正値2,600円~2,800円

オーラスIPOになるため短期資金が入る可能性がありそうです。

しかしIPO市場は盛り上がっていないため積極的にBBすることは避けたいと思います。もう今年も終わった感がありますよね。

株式市場ももたついています。同社の株価設定も高めなので微妙案件だと思います。業績の勢いで買われるには力不足でしょう。

大和証券案件で買い支えなどはないですからね。割れたら割れたと言った感じが多いです。頼みの綱はZOZO関係ということでしょう。

しかしZOZOのイグジット案件なんですよね。今期業績は35.65億円の売上、純利益は2.15億円です。社名もなんか微妙ですよね。

社長のニックネームが「ゆとりくん」なのが社名の由来だそうです。ターゲット層は10代~20代を主なターゲット層としています。いわゆるZ世代です。なんだか全てが微妙な企業だと思います。

yutori(5892)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2025年9月01日~2033年8月31日 | 138,600株 発行価格14,417円 |

ロックアップは180日日間で解除倍率設定なし。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の1,565,700株から算出すると想定価格ベースで約39.3億円になります。

ソフトバンク絡みのIPOになるので割らせないのでは?と考えています。

公募組は申込んでおけばお小遣いが得られそうなIPOではないでしょうか?小売業の初値パフォーマンスは悪いと思いますけどZOZO関係なので強そうです。

タグ:IPO初値予想