gooddaysホールディングス上場とIPO初値予想【株数が少なく高評価か】

マザーズ市場にgooddaysホールディングス(4437)IPOが新規上場承認されました。主幹事はSMBC日興証券となり公開株数273,400株、オーバーアロットメント32,800株、上場規模は想定発行価格2,280円算出で約7億円の小粒上場となります。利益も出ていることから狙いに行くべきIPOでしょう。

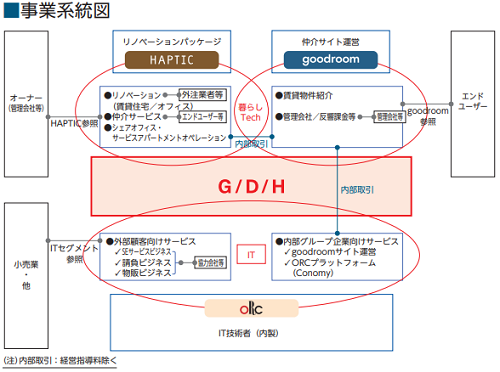

事業は連結子会社別に異なる事業を行い、暮らしTechセグメントとITセグメントにわかれています。賃貸物件のリノベーションや不動産仲介などを行つつ、システム開発等のITソリューションも提供しています。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 3月25日 |

| BB期間 | 3月07日~3月13日 |

| 企業ホームページ | https://gooddays.jp/ |

| 事業の内容 | 「暮らしTechセグメント」として賃貸物件のリノベーション事業、仲介事業及びメディア事業子会社、「ITセグメント」として流通分野に強みを持つシステム開発やグループ企業向けにシステム開発を行う事業子会社の経営管理及びそれに付帯する業務 |

【手取金の使途】

差引手取概算額392,285千円に本第三者割当増資の手取概算額上限68,560千円を合わせた、手取概算額合計上限460,845千円については、全額子会社3社への投融資へ充当する予定であります。なお、投融資の内訳は、以下の通りであります。

①ITセグメントにおける研究開発(goodroomプラットフォームの開発)に係る費用等として、216,000千円(平成32年3月期:72,000千円、平成33年3月期:144,000千円)

②暮らしTechセグメントにおけるgoodroomプラットフォームの認知度向上のための広告宣伝費として、193,000千円(平成32年3月期:73,000千円、平成33年3月期:120,000千円)

残額については、暮らしTechセグメントにおける平成33年3月末までの運転資金に充当する予定であります。また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

gooddaysホールディングス(4437)IPOの業績と事業内容

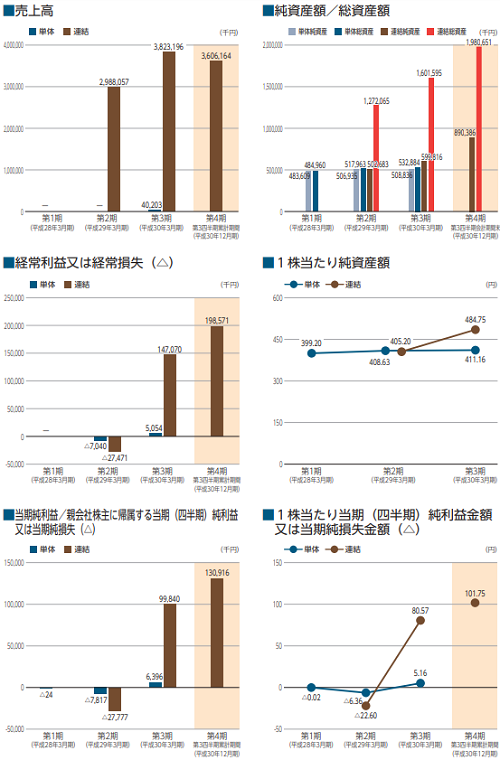

業績は38億円を売り上げていますが利益が1億円未満になり不安材料はあると思います。売上・利益は拡大しているため今後の伸びしろはあるように思います。とにかく上場規模が低いため全員参加型のIPOになるでしょう。

少子高齢化や所得の伸び悩みなど社会構造的要因により、不動産リフォーム市場は平成29年時点で6.3兆円と言われている市場です。今後は中古住宅の有効活用が果たす役割が拡大してくると予想されています。

住宅利用のあり方においても従来の所有から賃貸へとシェアリングの受け入れ、与えられた物から選ぶから自ら自分の嗜好で選ぶ顧客層が増えているそうです。

IT市場においては新しいビジネスモデル立ち上げにおいてITが必須要件となっており、直近では、例えば勤怠管理とプロジェクト管理をwebデータベースでのクラウドサービスで提供する等、ITがビジネスの根幹をなす企業が数多く出現しています。

今後のITS技術進展に合わせたAI等の取り入れが、「暮らしTech」におけるITの活用に活かされることが想定されるそうです。同社的には自社ITセグメントと暮らしTechの融合が今後必要になると言いたいようです。

外部顧客向けサービスとしては、主にオープンリソース株式会社と直接契約をしたエンドユーザー向け(小売業界など)とシステム・インテグレータを仲介したエンドユーザー向けのシステム開発事業を行っています。平成31年1月31日現在で、営業、営業企画&マーケティング含み167名のIT技術者がいます。

現時点におけるITセグメントは、ビジネスカテゴリーをSEサービスビジネス、請負ビジネス、物販ビジネスの3つに分類しています。SEサービスビジネスは、システム・エンジニアを顧客に常駐させ、システムの要件を顧客と協議しながら顧客内で開発及び維持まで実現するサービスで時間をベースとした契約形態です。

暮らしTechセグメントは、ハプティック株式会社とグッドルーム株式会社が行っています。内容としては、リノベーションビジネス、不動産仲介・オペレーションビジネス、メディアビジネスの3つに大別されます。平成31年3月期より、仲介だけでなく不動産仲介・オペレーションビジネスとしてリーシングに関わる運営も取り扱うことでリノベーションから仲介、運営までの一体サービスを開始しています。

ハプティック株式会社では賃貸物件に特化し、賃貸住宅向けに設計・施工をパッケージ化したリノベーションパッケージの提供を行ないます。

グッドルーム株式会社ではハプティック株式会社が提供するリノベーションパッケージ「TOMOS」を主要物件として取り扱う他、グッドルーム株式会社が独自に定めた掲載基準に基づき選択した物件を取り扱う賃貸住宅不動産仲介サイト「goodroom」を運営しています。平成29年12月31日時点で約37万人、平成30年12月31日時点で約69万人のユーザー数がいるそうです。

gooddaysホールディングス(4437)IPO仮条件から公開価格の日程

| 想定価格 | 2,280円 |

| 仮条件 | 2,000円~2,280円 |

| 公開価格 | 3月14日 |

想定価格から試算される市場からの吸収金額は約6.2億円です。オーバーアロットメントを含めると約7億円になります。上場規模が小さく需給は良さそうです。10億円以下のIPOは積極的に申し込みを行っても問題ないでしょう!

株価設定も20万円台になり想定したよりも利益が出ると思います。株数が少なく買い気配で上場日は始まることでしょう。

gooddaysホールディングス(4437)IPOの幹事団詳細と会社データ

| 公募株数 | 189,400株 |

| 売出株数 | 84,000株 |

| 公開株式数 | 273,400株 |

| OA売出 | 32,800株 |

| 引受幹事 | SMBC日興証券(主幹事) 野村證券 みずほ証券 SBI証券 東海東京証券 エイチ・エス証券 丸三証券 岡三証券 岡三オンライン |

株数が少ないためSMBC日興証券からの申し込みは必ず行っておきたいと思います。続く野村證券やみずほ証券での当選は厳しいでしょう。他の証券会社で当選できる可能性は低いため資金に余裕がなければSMBC日興証券だけの申し込みでも良さそうです。

口座数が少ないのは東海東京証券だと思いますが、当選は厳しそうです。それでも申し込みを行いますが、他のIPOと資金が重複しても構わないためとりあえず申し込みをしておきたいと思います。

会社設立は2016年3月01日、本社住所は東京都千代田区六番町7番地4、社長は小倉博氏(71歳)です。従業員数17人、平均年齢38.7歳、平均勤続年数7.7年、平均年間給与約503万円です。連結従業員数は282人で臨時雇用者は26人となります。

gooddaysホールディングス(4437)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| CASABLANCA | 810,903株 | 46.43% |

| 小倉 弘之 | 368,184株 | 21.08% |

| 小倉 博 | 299,355 | 17.14% |

| 佐藤 孝幸 | 105,000株 | 6.01% |

| 東急不動産ホールディングス | 30,000株 | 1.72% |

| 三菱地所 | 28,500株 | 1.63% |

| GDHグループ社員持株会 | 27,750株 | 1.59% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である小倉博、当社株主かつ当社役員である小倉弘之並びに当社株主であるCASABLANCA株式会社、当社役員かつ当社新株予約権者である髙尾秀四郎、当社新株予約権者である渡邊秀樹、杉山博完、伊藤和澄及び佐藤志穂は、SMBC日興証券株式会社(以下「主幹事会社」といいます。)に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の平成31年9月20日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

当社株主である東急不動産ホールディングス株式会社、小田急電鉄株式会社、株式会社オフィス扇、塩見紀昭、加藤光孝、福本尚利及び村井恒雄は、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して90日目の平成31年6月22日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

gooddaysホールディングスIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| SMBC日興証券 | 240,900株 |

| 野村證券 | 10,900株 |

| みずほ証券 | 5,400株 |

| SBI証券 | 5,400株 |

| 東海東京証券 | 2,700株 |

| エイチ・エス証券 | 2,700株 |

| 丸三証券 | 2,700株 |

| 岡三証券 | 2,700株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

gooddaysホールディングスIPOの直感的初値予想

第一弾⇒ 3,500円

※ファーストインプレッション

第二弾⇒ 4,500円

※仮条件発表後

gooddaysホールディングスIPOの初値予想

4,500円~5,000円

事前予想よりも上振れ結果となっています。システム開発に主軸を置いているため不動産と言うイメージはあまりないことが高騰につながるようです。上場当日は単独上場になり初値付かずも考えられます。上場規模が7億円で公開株数がOAを含め306,200株しかないため初値は自然と高くなるでしょう。

gooddaysホールディングス(4437)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成30年4月21日~平成38年4月08日 | 13,800株 発行価格400円 |

| 平成28年4月11日~平成38年4月10日 | 180,000株 発行価格400円 |

| 平成31年7月14日~平成39年6月28日 | 7,500株 発行価格1,500円 |

| 平成31年6月01日~平成40年8月05日 | 105,000株 発行価格1,500円 |

| 平成32年9月15日~平成40年9月14日 | 9,600株 発行価格1,500円 |

ロックアップは90日間(平成31年6月22日)と180日間(平成31年6月22日)の設定があります。ロックアップ解除倍率の設定は目論見に書かれていません。ストックオプションは193,800株が行使期限に入るようです。発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の1,620,000株から算出すると想定価格ベースで約36.9億円になります。

株数が少なくIT事業も行っていることから人気になる銘柄だと思いますが、初値が2倍以上になるには地合いの手伝いが必要でしょう。不動産リノベーションや不動産仲介サイトだけでは材料不足ですが、SEなどのIT人材が連結で176人もいるため将来性も見込めそうです。

主幹事からの申し込みを中心に行い預け入れ資金がある証券会社から申し込んでおきたいと思います。

![]() gooddaysホールディングスも主幹事引受けです⇒ SMBC日興証券

gooddaysホールディングスも主幹事引受けです⇒ SMBC日興証券

タグ:IPO初値予想